居住用の不動産を売却した場合、税法上の特例があることは、ご存知の方も多いと思います。最も有名なところでは売却益からの3,000万円の特別控除でしょうか。他にも一般の譲渡税率よりも低い税率が適用されるものや、買換えの特例等色々なものが用意されてはいます。が、税務署はこれらの特例については厳しくマークしており、現地にまで足を運んで確認する事も。

現地調査では想定外の事まで発覚することもあるので、安易に考えてはいけないようです。

1.基本的には“家屋”の特例

各種ある居住用財産の譲渡の特例は、基本的には居住用の家屋・建物を売却した時に適用ができるように規定されています。従って特別な例外はありますが、建物をお持ちでない方には適用がないと覚悟して頂いた方が無難です。但し、実務上は売却して得する事も損をする事も、土地の売却価額次第です。建物を売却して損をする事はあっても、儲かる事はまずないにも拘らず、税務の規定はとにもかくにも建物が基本になっているのです。

2.問題の事例

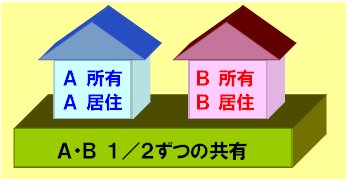

本年申告した下図のような状況の事案のご紹介です。親類同士のA,Bが各々1/2ずつ共有の土地にそれぞれの居住用建物がありました。敷地の利用も概ね1/2ずつであったため、両人共に居住用の3,000万円の特別控除及び居住用の低税率を適用したのです。これらの申告が税務調査に選定されました。A,B同時の調査です。事実だけを説明すれば、特例の適用に何の疑念もないのですが、税務署は提出された書類だけで総てを判断する役所です。書類上の疑念があれば現地へ赴き、又は反面調査を行って真実を追求するのが彼らの仕事なのです。

3.登記簿謄本の記載に問題が

この申告に当っては、初めてのお客様でもあり、当然のことながら居住用であったことの実態を確認。次にそれを書面で立証できる準備をします。実はその段階でB所有の建物が登記簿の謄本上、その種類が『共同住宅』となっていたのです。もしここで、例えば1階は自宅として居住の用に、2階はアパートとして賃貸していたとします。この場合には土地の全体を居住用として特例を適用する事は不可能です。あくまで建物の利用実態に合わせて、土地を自宅の居住用と賃貸用とに按分し、特例が適用できる部分を算出する事になります。実際には古い建物でもあり、何故登記簿上このような表記になったかは不明ながら、真実全体が居住用だったのです。しかし、税務署はここに疑念を持ったのでしょう。結論から言えば、登記簿の記載は全く関係ありません。事実のみが適用可否の判断基準で、その意味ではまったく心配もしていませんでした。ただ、調査では執拗に利用状況、図面の有無等に質問が集中しました。蛇足ながら、申告書を作成した当事務所では謄本の記載と事実が異なる旨の説明書を作成し申告書に添付はしていますが、効果はなかったようです。

4.税務署が行う“居住用”の 確認方法

さて、税務署が“居住用”かどうかの疑念を持った場合、どんな方法で確認を取るのでしょうか。

申告書にはかつてその場所に住んでいたことの証明として、住民票の除票添付が要求されます。しかし、住民票があればそれで済む訳では決してありません。住んでもいないのに、この特例を受けるために住民票を移すことなどイトも簡単なこと。売却をし、申告時点ではその場所に現在はいないとしても、真実その場所に居住していたとすれば、例えば電気・ガス・水道等の公共料金の支払いで確認できるでしょう。また、現地に行って近隣で聞き込みをすれば、どんな人が住んでいて、建物をどの様に使っていたのかも簡単に分る事柄です。

5.現地調査で意外な事実が…

問題はAさんでした。ご自宅を売却後、一人暮らしでもあることから、Aさんは隣地にある亡夫名義のままのアパートの一室に転居。が、これがまずかった。そこにBさんも転居しAさんに家賃を支払っていたのですが、アパートの家賃は全室分生活費にあてるも総て無申告。両人の同時調査でもあり、Aさんはその場で白状すると共に、今までの無申告の非を認めることとなりました。税務署は事前の現地調査でこのアパートがAさんの所有である事の聞き取りをしていたようで、当事務所も寝耳に水の状況に驚愕の1日でした。