本年度の税制改正では、総じて個人は課税強化となっています。が、その中でも影響の大きいのが相続財産を売却した場合でしょう。相続財産を売却すると、相続税の他に今度は譲渡税まで課税されてしまいます。ただ、その場合相続税の申告期限から3年以内の売却なら、譲渡税が軽減される特例が受けられます。しかし、今回の改正で軽減額が大幅に減額。今後は相続税の納税対策も、根本的な見直しが必要になりそうです。

1.現行制度の概要

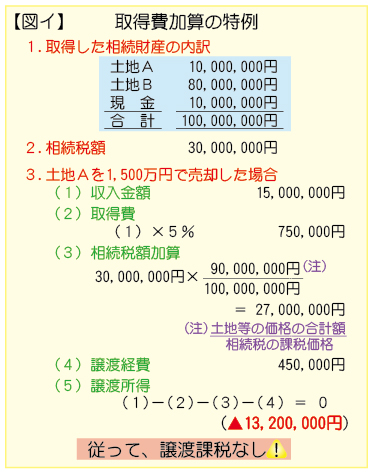

相続財産を売却した場合の譲渡税の特例を、”取得費加算の特例”と言います。売却した財産のいわゆる原価である取得費に、一定額を加算し原価の額をアップしてくれるのです。そのため、売却益が減るために譲渡税も軽減される仕組みです。

図イをご覧下さい。相続で取得した財産の状況がこのケースで、土地Aを1,500万円で売却します。譲渡税を計算する際、特に相続の場合には取得自体がかなり昔で原価が不明な事も多いもの。その場合には売却価額の5%をいわゆる原価とみてくれます。それに加えて3.(3)の算式のような加算がなされますが、実はこの算式の分子にご注目です。分数式は注書きにもあるように、相続財産に占める土地等の価格の割合を計算するものです。納めた相続税額の内、売却したのが土地Aだけであっても、売却しないBまで含めて割合計算をしているのです。その結果、前述のとおり取得費が膨らみ、譲渡税は算出されていません。

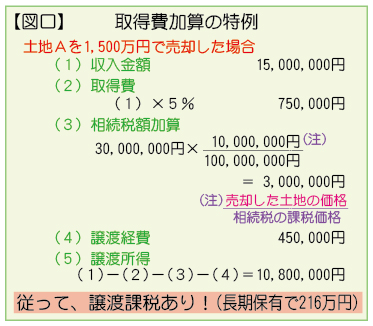

2.改正後は譲渡税が大幅にアップ!

それが、今回の改正で図イの3.(3)以下が図ロのように変わります。取得費として加算される金額が減ってしまうため、譲渡益が増えて、何とこのケースでは216万円の譲渡税まで生じてしまうのです。

3.譲渡税を避けるには

さて、相続財産を処分する方法として、通常の売却の他に物納と言う手があります。物納であれば譲渡税は掛りませんが、引き取り価額は相続税の評価額そのもの。従って、どちらが有利か不利かは売却価格のみならず、手残り額で判断する必要があります。売却ならば、売却価格から上記の譲渡税と仲介手数料を控除した金額。物納ならその財産の相続税評価額。この損得勘定はそれ程難しい計算ではありません。直ぐに判断はできますが、もし物納が有利となれば、かなりの注意が必要になります。と言うのは、実際に相続を迎え納税資金を考えて、その段階で売却か物納かの判断をしていたのでは、実務的には遅すぎるからです。

4.物納に必要な事前準備

古い話で恐縮ですが、かつて物納と言えば申請から許可が出るまで時間がかかることで有名でした。そのため、真実は物納する気もないのに、時間稼ぎのためだけに、物納の申請をする事も多かったのです。

しかし、平成18年度の税制改正で、物納制度は大きく変わり、申請から許可・却下まで原則3ケ月で結論が出てしまいます。また、それに伴って、物納の申請時に原則的には総ての関係書類が整っていることが必要になったのです。

つまり、物納の申請期限でもある相続税の申告期限までに、総ての書類が準備できていなければならず、実際の相続から用意していたのでは、とても間に合わないと言う状況になったのです。

5.結局は財産の分割と納税対策

更に言えば、総ての相続人ごとに相続税の納税方法を決めておくことが重要なのです。納税方法は原則的には現金による一括納付、それがだめなら延納で、延納でも納税できない場合に初めて物納。その判断は相続人ごとになります。つまり、そもそも論として、財産分けでもめていたら、納税方法どころではないのです。取得費加算の改正を機に今一度、納税方法を見直したいところです。