え~っと通信をご覧いただいている方にはおなじみの『小規模宅地等の減額特例』。使い方によっては、より効果的に威力を発揮します。今回は事例をあげて、この特例の更なる効果的な活用方法をご説明させていただきます。

1.どんな特例なのか?

被相続人等が事業や居住のために利用していた土地で、一定の要件を満たした場合に適用される特例です。

利用状況により減額割合に違いがありますが、土地の評価額を最大80%も減額することができます。

土地の評価額を減額できるお得な特例ですが、お得なだけに、各種要件や適用面積の制限という制約もあります。

2.では、具体的に !

被相続人甲が所有する土地・建物を2人の子(A、B)が相続する場合を考えてみます。(甲の配偶者は既に他界されています)

前提として…土地は全て甲が所有。建物は区分所有型の2階建て。甲が建物の2階を所有し、一人でお住まい、1階は甲が経営する不動産貸付会社が所有しています。ちなみに会社から甲へ地代の支払いはありません。

Aは郊外の持ち家に居住、Bは都内で賃貸マンション暮らしをしています。

3.分割方法によって、適用範囲に差!

この事例の場合、甲の自宅が所在する土地なので、まず、土地の評価額が80%減額になる「特定居住用宅地等(※)」に該当することによる特例の適用を考えます。

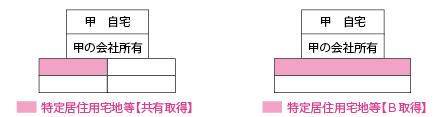

分割方法によって、適用範囲に違いが出てきますので、具体的に考えてみます。土地を2人で仲良く共有となるよう相続した場合(図左)、Bが土地の全てを相続した場合(図右)を比較してみます。右の図の方が、「特定居住用宅地等」の適用範囲(ピンク色部分)が広くなりました。

この適用範囲の違いは「特定居住用宅地等」に該当するための要件から生じています。今回の事例では、被相続人甲に(1)配偶者がなく(2)同居の親族もいません。このような場合、「取得者(AまたはB)が相続開始前3年以内に自己又は自己の配偶者所有の国内所在の家屋に居住していない」という要件を満たすことで「特定居住用宅地等」に該当するのです。

その為、自己所有の家屋に居住しているAが取得した部分には、本特例の適用がありません。この要件を満たすBが土地の全てを取得した場合には、自宅に相当する土地部分が80%の減額となります。(適用面積の合計に制限があります)

4.こんな工夫でさらにお得に!

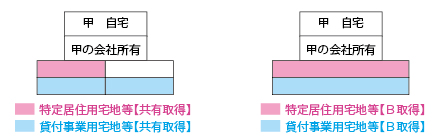

ところで、1階は会社所有の建物です。そこで賃貸借と言う、1階部分に対応する土地の地代を甲が会社から受け取っている場合を考えてみます。

すると今度は1階に対応する土地が「貸付事業用宅地等(※)」に該当することになります。 この場合は、共有となるよう相続した場合(図左)も、Bが土地の全てを相続した場合(図右)も、適用範囲(水色部分)は同じとなります。その結果、1階に対応する土地部分が50%の減額となります。(適用面積の合計に制限があります)

ちなみに賃貸借契約の方法を利用するときに「土地の無償返還に関する届出書」を税務署に提出しておきましょう。これで権利金の認定課税をされることはありません。また、会社に貸付けている部分は特例適用前の評価額が更地の80%相当の評価となり、相続税の対策にもなります。

5.とは言うものの、ここには注意!

このように、個人とその個人が経営する会社の間における土地の貸借を、地代が発生する契約にしておけば、この特例を更にお得に活用することができます。

しかし、場合によっては地代の発生により、個人の不動産所得が増え、それに伴い、所得税等の増額を招く恐れもあります。また、会社側の経費は増えますので、会社が赤字になることや、会社活用による個人の稼得財産の分散というメリットが半減してしまうことも考えられます。

相続税の有利不利だけで、賃貸借契約を選択するのは、勇み足かもしれません。

6.効果的な活用を!

『美しいバラにはトゲがある』と言いますが、特例を受ける為には様々な制約があります。また、土地の利用状況、取得者によって適用範囲が変わってくる特例です。

制約をクリアし、より効果的に特例を活用するためには、プロの工夫が必要なのです。

※4種類ある『小規模宅地等の減額特例』のうちのひとつです。