お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

291号

老人ホームへの入居と資産税

健康上の理由などから老人ホームに入居される方が多くなってきました。老人ホームといっても、より快適な暮らしを求めてご夫婦で一緒に入居するなど、様々な利用方法があるようです。老人ホームへの入居と相続税・贈与税・譲渡所得の留意点をご説明します。

1.老人ホームへの入居(相続税・贈与税)

老人ホームに入居する場合、月々の利用料のほかに入居一時金を支払う場合があります。入居一時金は、金額は施設によって違いますが、通常、専用居室の家賃やサービス費用等の前払分として支払うものなので、入居者が亡くなると一部が返還金として戻ってくることがあります。

(1) 親族がお金を管理するとき

税務上、入居一時金や施設利用料は、入居者自身が負担すべきものと考えるのが基本です。入居者のお金を管理する親族の方が自分のお金で入居費用等を支払った場合は、入居者にお金を貸したということができますから、きちんと管理すれば相続税で債務控除できます。そのような意味で、管理者は、将来の相続税や相続人間の遺産分割でトラブルにならないよう領収書等を保管し、記録を残しておくことをお薦めします。現実には、入居者に対する貸付金は、貸した人が相続でその債務を相続すれば、消滅してしまうためお金は動きません。

(2) 親族が費用負担するとき

入居者自身は預金がほとんどなく、入居一時金等を支払うことができない場合があるでしょう。このようなときに入居しない、入居契約の当事者でもない配偶者や子など親族が入居一時金等を支払うと、入居者に対する贈与となります。しかし、入居一時金等は、基本的に贈与税の非課税財産に該当するので、贈与税も相続税(生前贈与加算)もかかりません。つまり、親族が負担する入居一時金等は、老人ホームでの「日常(介護)生活を行うために通常必要な費用」なので贈与税がかかりません。ただし、入居一時金であっても、1億円超の高額で、フィットネスルームやプールなどの共用施設を無料で利用できるような豪華絢爛な施設の場合は、「日常生活を行うために通常必要な費用」に該当しないとされた事例がありますので、注意が必要です。

(3) 返還金の受取り

入居一時金を支払うと、退去時に返還金が戻ってくることがあります。亡くなった方が支払った入居一時金に係る返還金は相続税の課税財産になりますので、注意が必要です。なお、事前に返還金の受取人を指定しておくのが通例です。老人ホームの都合で便宜的に受取人を指定したにすぎないような場合、返還金は相続人間の遺産分割の対象財産となるため、指定受取人が貰えるとは限りません。2.小規模宅地の特例(相続税)

住まいは、老人ホームに入居すると、自宅から老人ホームに移ります。相続直前の住まいは老人ホームとなるため、小規模宅地の特例は適用できないのではという疑問が生じます。これは、介護のために入居したなど一定の要件の下、老人ホーム入居直前の状況から、自宅を住まいとして判定することもできます。小規模宅地の特例は、自宅敷地330㎡までの評価額を80%引きできる相続税のお得な特例です。重要な特例ですから施設入居前から適用できるか検討しておくことをお薦めします。

3.居住用財産の譲渡の特例(譲渡所得)

(1) 本人居住用財産の譲渡の特例

老人ホームに入居すると、自宅の管理ができない、施設利用料を捻出するためなど、自宅の売却を考えることもあるでしょう。入居者が所有する自宅を売却したときは、住まいとして使わなくなってから3年を経過する年の年末までに売却すると譲渡税がお得です。一定の要件を満たすと譲渡所得から最高3,000万円まで控除することができます。さらに、自宅と敷地の所有期間が売った年の1月1日で10年を越えている場合には、3,000万円控除と併せて軽減税率の特例の適用を受けることができます。ただし、自宅を売却してしまうと、相続税ではその土地に小規模宅地の特例が受けられなくなりますので、注意が必要です。

(2) 相続空き家の特例

相続後の自宅の売却であれば、小規模宅地の特例を適用できる場合があります。被相続人がひとり住まいだった場合は、その住まいを相続した相続人が、相続後に空き家となっている家屋又は敷地の譲渡にあたり一定の要件を満たした場合、譲渡所得から最高3,000万円(相続人が3人以上の場合は2,000万円)まで控除することができます。この特例は、被相続人が相続開始直前に老人ホーム等に入居していた場合でも一定の要件の下、適用を受けることができます。ただし、相続税の一部を譲渡経費とする「取得費加算の特例」との併用はできません。4.まとめ

介護が必要となった場合や住まいの売却には、税金の様々な優遇制度が用意されていますので、うまく使って税負担を抑えたいところです。しかし、特例適用が可能か、どちらがお得かの判定は個々の事情で変わってくるので、難しい部分があります。相続や自宅の売却は一生に何度もあることではありませんから、慎重に検討する必要があると思います。お悩みの方はご相談ください。

2025年7月16日

-

290号

税制非適格ストックオプションの課税関係について考える

今回は、実際にお客様からご相談を受けた体験を基に、無償により取得した税制非適格ストックオプションに関する課税関係について考えていきたいと思います。

1.ストックオプションとは

ストックオプションは、会社が自社または子会社の役員、従業員等に対して付与するもので、自社の株式を一定の期間内にあらかじめ定められた権利行使価格で購入する事ができる権利です。企業が優秀な人材を確保して高い士気を維持するための手段として、重要視されています。

ストックオプションを行使して自社株式を取得した役員や従業員等は、会社の業績が良くなって株価が高騰したときに、あらかじめ定められた割安な権利行使価額で自社株を取得し、その株式を売却することにより、多額の利益を得ることができます。

通常は、株式を売却すると、譲渡益に対して所得税等がかかりますが、ストックオプションを行使して取得した株式の取得価額と課税関係はどうなるのでしょうか。

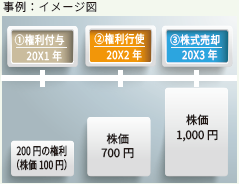

今回は、無償により取得した税制非適格ストックオプションの課税関係について、事例を用いて考えていきます。2.事例

①権利付与:20X1年

会社から200円で購入する権利を無償により取得しました。この時の株価は100円でした。

②権利行使:20X2年

株価が700円に上がったため権利を行使し、株式を200円で取得しました。

③株式売却:20X3年

株価が1,000円に上がったので、株式を売却しました。

3.権利行使し株式を取得したときに給与等として課税

20X2年に、時価700円の株式を権利行使価額の200円で取得したことで、経済的利益を受けました。

課税される金額は以下の通りです。【② 20X2年の株価】 【権利行使価額】 【給与等】

700円 - 200円 = 500円

安く買うことができた500円は、役員や従業員等の場合は給与等として総合課税で課税されることになるため、最大で約55%の所得税等がかかります。

この時点では、キャッシュではなく株式として持っている状態ですが、税金を払う必要があります。給与所得は総合課税ですから、所得が高額な方はより高い税率になります。4.株式売却時には譲渡所得として課税

20X3年に、株価が1,000円に上がりましたので、株式を売却しました。

株式等に係る譲渡所得として課税される金額は以下の通りです。【③ 20X3年の株価】 【給与等】 【権利行使価額】 【譲渡所得】

1,000円 - 500円 - 200円 = 300円

株式等に係る譲渡所得は、分離課税になりますので、譲渡所得300円に対して一律約20%の所得税等がかかります。

5.通常の株式売却との相違点

ストックオプションは、上記3にて、権利行使し株式を取得したときの経済的利益に対して総合課税で課税されます。通常の株式を売却した際と比較すると、相違点は下記表のとおりです。

種類 総合課税

税率:最大約55%分離課税

税率:約20%課税される

金額の合計ストックオプション 500円 300円 800円 通常の株式 0円 800円 800円 課税される金額の合計は、どちらも800円ですが、ストックオプションは500円が総合課税になりますから、最大で500円×35%(総合課税55%-分離課税20%)で175円税負担が大きくなります。

6.海外の会社の場合に源泉徴収されていないときは確定申告が必要です。

日本の会社のストックオプションを行使して取得した自社株式は、株式という現物給与なので、源泉徴収税額は、役員、従業員等が会社にその税額をいったん支払い、会社がその税額を納付します。株式からの配当や、株式を売却した際の譲渡益についても、源泉徴収ありの特定口座で管理していれば、源泉徴収により納税は完結します。

しかし、日本に居住されている方で、外国の親会社等からストックオプションを取得した場合には、注意が必要です。権利行使し株式を取得したときの給与等は、「国内源泉の国外払い」なので源泉徴収は不要になりますから、源泉徴収されません。したがって、ご自身で確定申告をする必要がありますので忘れずに確定申告をしましょう。2025年6月16日

-

289号

不動産所得の事業的規模~10万円控除と65万円控除の違い~

不動産所得の申告に当たり、青色申告の承認を受けていれば、一定の要件を満たすことで青色申告特別控除を適用することができます。この特別控除は、他の要件を満たしていても、事業(事業的規模)であれば最高65万円、業務(事業的規模以外)であれば、10万円と区分されます。この事業的規模と事業的規模以外の区分を解説いたします。

1.不動産所得の事業的規模

不動産所得は、不動産等の貸付けによる所得です。不動産等の貸付けが事業として行われているかどうかは、原則として、社会通念上「事業」と称するに至る程度の規模か否かで判断するとされています。これでは具体的なイメージを掴み辛いので、形式的な判断指標として、所得税基本通達でいわゆる「5棟10室基準」を定め、以下のいずれかを満たす場合は基本的に事業的規模(事業)として不動産の貸付けが行われているものとして取り扱われています。

(1)独立した家屋の貸付けであれば、おおむね5棟以上であること

(2)貸間やアパート等、貸与することができる独立した室数がおおむね10室以上であること

この基準では、貸間やアパート2室を1棟に換算することとなりますので、例えばアパート6室、戸建て2棟は独立家屋5棟相当となり、事業的規模に該当します。

所得税基本通達に定められてはいませんが、

① 駐車場5台を部屋1室とする

② 貸地5カ所を部屋1室とする

という換算もできるようですので、組合せて5棟10室基準を満たせば、事業的規模になると考えられます。

共有の場合は、棟数や部屋数に持分を乗じる必要はありません。6棟を2名で共有している場合、3棟相当とはならず、2名とも5棟以上として事業的規模で貸付けを行っていると判断します。2.5棟10室基準を満たさない場合

上記の形式基準を満たさないものの、賃料収入が比較的多額で、かつ、不動産管理に事務量を要するような場合は、個別の内容から判断することとなります。所得税基本通達では、個別判定の判断指標として、賃貸収入の状況、貸付資産の管理の状況等からみて、5棟10室基準に準ずると認められる事情があれば、事業的規模(事業)として不動産の貸付けが行われているものとして取り扱われます。

この判断には、事業の性質として掲げられる

① 営利性、有償性

② 反復・継続性

③ 自己の危険と計算における事業遂行性

④ 精神的・肉体的労力の程度

⑤ 人的・物的設備の有無等

を要素として、それらを総合して事業該当性が判断されています。過去の裁決では、収入が多くても事業的規模と認められなかった事例や、不動産貸付に係る維持管理等の程度が相当低いとして、事業的規模と認められなかった事例があります。これらのことから、貸主が自ら役務提供を行う度合を重視して判断されていることが窺えます。3.事業的規模と事業的規模以外の税務上の違い

不動産貸付けが事業的規模と事業的規模以外では、青色申告特別控除以外にも税務上の取扱いに違いが生じます。例として、

① 賃貸物件の取壊しや除却、滅失があったときに資産損失(除却損)として経費に算入できる金額

事業的規模…全額経費算入

それ以外…不動産所得の金額を限度として経費算入

(=資産損失による赤字を計上できない)

② 青色事業専従者給与又は事業専従者控除

事業的規模…適用有り

それ以外…適用なし

等があります。事業的規模以外の場合は、特に①賃貸物件の取壊しの際に注意が必要です。仮に、1月に賃貸を終了して取壊しを行うと、賃料収入が1か月分しかないため、取壊しによる資産損失が通算しきれず、その通算しきれない損失を切り捨てることになってしまいますので、より多くの収入と通算することができる年末の取壊しのほうがお得です。

なお、資産損失は、賃貸物件の取壊しを開始したタイミングで経費に算入することができます。これに対し、取壊し費用は工事が完了したタイミングで経費に算入します。年内で賃貸を終了し、取壊しを行う場合、取壊し工事が年をまたいでしまうと、その工事費部分は年内の経費に計上できなくなります。4.違いに注意

不動産貸付けの規模により、青色申告特別控除以外の税務上の取扱いの違いにも気を配る必要があります。取壊し、建替え等のご予定があるときは、ご相談ください。

2025年5月15日

-

288号

相続対策はお早めに!

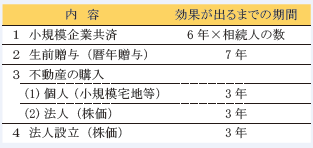

相続対策には、すぐに効果が出る対策と効果が出るまでに時間がかかる対策があります。すぐに効果が出る対策としては、例えば、生命保険への加入、相続人以外(孫など)への生前贈与、個人の不動産購入等があります。効果が出るまでに時間のかかる対策は、しっかり時間をかけて行うことで円滑・円満な相続につながるばかりでなく大きな節税効果が見込めます。今回は、効果が現れるまで時間がかかる相続対策に焦点を当てていきます。

1.小規模企業共済を使った死亡退職金非課税枠の活用

相続税では、相続人が受け取る死亡退職金は500万円×法定相続人の数まで非課税枠があります。そこで、不動産賃貸業を営むAさんは退職金の非課税枠を利用して相続税の納税資金を残そうと考えました。小規模企業共済に加入し、支払う掛金を所得控除して毎年の所得税負担を減らし、一方で亡くなったときに相続人が積立金額を「死亡退職金」として受け取ることにしました。

しかし、小規模企業共済は一括払いの生命保険への加入とは異なり、年間の積立金額に制限があります。1年あたりの積立金額は最大84万円のため、単純に考えると相続人が1人の場合でも非課税枠の500万円を積み立てるには単純計算で6年かかってしまいます。2.生前贈与(暦年贈与)の活用

生前贈与すれば、基本的に贈与した財産は相続税の計算から切り離しをされます。そこで、Aさんは相続税の負担軽減をしようと、相続税の税率よりも贈与税の税率が低くなるように毎年2人の子に年間510万円ずつ贈与していくことにしました。

しかし、令和6年1月1日以降の贈与は、贈与財産を相続税に持戻計算する生前贈与加算の期間が7年に延長されており、相続人への贈与財産は7年経過するまで相続税の計算から切り離すことができません。3.賃貸不動産の購入(小規模宅地等の特例適用)

(1)不動産を購入すると、その相続税評価額は、土地部分が路線価評価額、建物部分が固定資産税評価額を基に計算するため、一般的に購入金額より低くなります。その上で要件を満たせば、貸付事業用宅地等として一定の面積まで土地価額を5割引きできる小規模宅地等の特例が適用できます。資金に余裕のあるAさんは、近年の不動産市場の値上りや物件の利回りを考慮し、マンションを購入して賃貸を始めることにしました。その賃貸マンションの相続税評価額を計算してみると、購入金額の半分程度ですから、相続税の負担軽減対策ができました。

しかし、貸付事業用宅地の小規模宅地等は、被相続人が相続開始前から3年以上継続して事業的規模(貸間やアパートなら概ね10室、貸家なら概ね5棟以上)で貸付事業を行っていた場合を除き、相続開始前3年以内に新たに貸し付けられた建物の敷地では適用できません。貸付事業用宅地等として小規模宅地等の特例を適用するには3年以上貸付ける必要があります。

(2)3年以内に相続が開始する可能性を考え、マンション購入資金をAさんが経営する同族会社に出資し、同族会社でマンションを取得することにしました。

しかし、同族会社の100%株主であるAさんの株式の相続税評価額の計算では、課税時期(相続・贈与)前3年以内に取得した土地・建物を相続税評価額ではなく、「通常の取引価額(時価)」で評価しなければなりません。つまり、購入金額そのもので評価しなければならないため、会社の株価が下がるのは、マンション購入から3年後となってしまいます。4.法人設立

原則として、個人で財産を所有するよりも、法人の株式を通じて財産を所有する方が相続税評価額は低くなります。そこで、不動産賃貸業を営むAさんは、所得税率が高く所得税の負担が大きいため所得税の負担軽減をしようと法人を設立し、その法人に賃貸物件を売却することにしました。なお、売却に当たっては、税務上の問題が生じないよう相続税評価額よりも高い「通常の取引価額(時価)」で取引を行うこととしました。Aさんの所得税は、法人に移転した分低く抑えることができました。

しかし、法人の株価は、開業後3年未満の会社の場合、特定の評価会社として、純資産価額(相続税評価額によって計算した金額)だけで株価を計算することになります。会社の株価が下がるのは、設立して3年経過後となってしまいます。5.まとめ

これまでの内容をまとめると次のようになります。

このように相続税では、相続直前に安易な節税ができないよう規制されているものがあります。また、生前贈与や法人化などは、より長い期間行うほど効果が大きくなりますので早めに実施するほうが良いといえます。反面、相続対策は後戻りができないものが多いため、税務や法務に関する専門家としっかりと相談して計画を立てることが大切です。

2025年4月15日

-

287号

生命保険を確認しませんか

生命保険は、万一の際にまとまった金額の保険金を受け取れることはもちろん、税金面では相続税の非課税枠を利用することで節税対策になり、相続税の納税資金の確保に役立ちます。

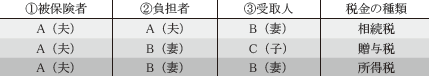

そんな目的で加入した生命保険ですが、相続税の対象として必ずしも思いどおりになるとは限りません。この機会にあなたの契約した生命保険の内容をチェックしてみてはいかがでしょうか。1.被保険者、保険料負担者、受取人の関係によって変わる税金の種類

死亡保険金を受け取った場合は、①被保険者、②保険料の負担者、③保険金の受取人が誰かにより、相続税、贈与税、所得税のいずれかの対象になります。

(1) 相続税は、上記の表のように被保険者と保険料負担者が同一の場合です。

(2) 贈与税は、被保険者、保険料負担者、保険金の受取人がすべて異なる場合です。

(3) 所得税(一時所得又は雑所得)は、保険料負担者と保険金の受取人が同一の場合です。2.相続税の死亡保険金の非課税

被相続人が保険料を支払っていた死亡保険金は、相続税法上のみなし相続財産となり、受取人固有の財産として遺産分割の対象にはなりません。「相続人が受取人のとき」は法定相続人1人当たり500万円の非課税枠があります。たとえば、法定相続人が3人の場合は、1,500万円まで死亡保険金を無税で受け取れるということになります。

注意していただきたいのは、相続人以外の人が受取人の場合は非課税の適用がないということです。さらに、相続税額の2割加算という制度があるので、割増の相続税を支払うことになってしまいます。3.契約上の受取人を変更したときの税金

税金のことを考えると、生命保険の受取人を名義変更する方が良い場合もあるでしょう。変更する場合は贈与税がかかってしまうのでしょうか?

生命保険の契約者や受取人の名義変更をしただけでは贈与税を課税されません。贈与税が課税されるのは、被保険者の死亡や保険期間の満期により、保険料を負担していない人が生命保険金を受け取った場合等に限られます。4.相続後でも受取人は変更できる?

夫が独身時代に加入した生命保険、結婚後も親を受取人とし、受取人を妻子に変更するのを忘れたまま相続が発生したとします。親が「残された妻子が受け取るべき」として保険金をそのまま妻子に渡しました。この場合はどのようになるのでしょうか?

相続税法の規定からみれば、死亡保険金が親に支払われた時点で親に相続税、さらに親から妻子に死亡保険金を渡した時点で贈与税という二重の税金がかかってしまいます。しかも、親は相続人ではないので相続税の非課税枠(500万円×法定相続人の数)を使えません。

しかし、実務上は、相続税の通達で、受取人の名義変更がされていなかったことに「やむを得ない事情があり、現実に保険金を取得した者がその保険金を取得することに相当な理由があるとき」は契約上の名義人ではなく実際に受け取った人を受取人として認めるとする取り扱いがあります。したがって、この救済策が認められれば、妻子が死亡保険金を相続により取得したものとみなして相続税の非課税枠をしっかり使うことができます。5.まとめ

上記4の相続税の救済策は、建前として「やむを得ない事情」があるとき限り適用されるものですから、受取人を便宜上指定したにすぎず、うっかり手続きを失念していたといえるようなとき以外でも認められるかどうかは微妙なところです。

相続後に受取人を変更できるのは、契約上の受取人が同意しているなど、関係者の合意が必要です。親子仲が悪かったり、離婚した妻から現在の妻に名義変更し忘れていたときなどは相続後に受取人を変更するのが難しいケースといえます。

そもそも生命保険金は、あらかじめ指定した「死亡保険金受取人」に必ず支払われますから、遺したい人に確実に遺すことができるものです。無用な親族間のトラブルを避けるためにも、生命保険加入後の環境の変化に合わせて定期的なチェックと必要な名義変更を忘れずに行う必要があるといえます。2025年3月14日

-

286号

令和7年度税制改正の概要

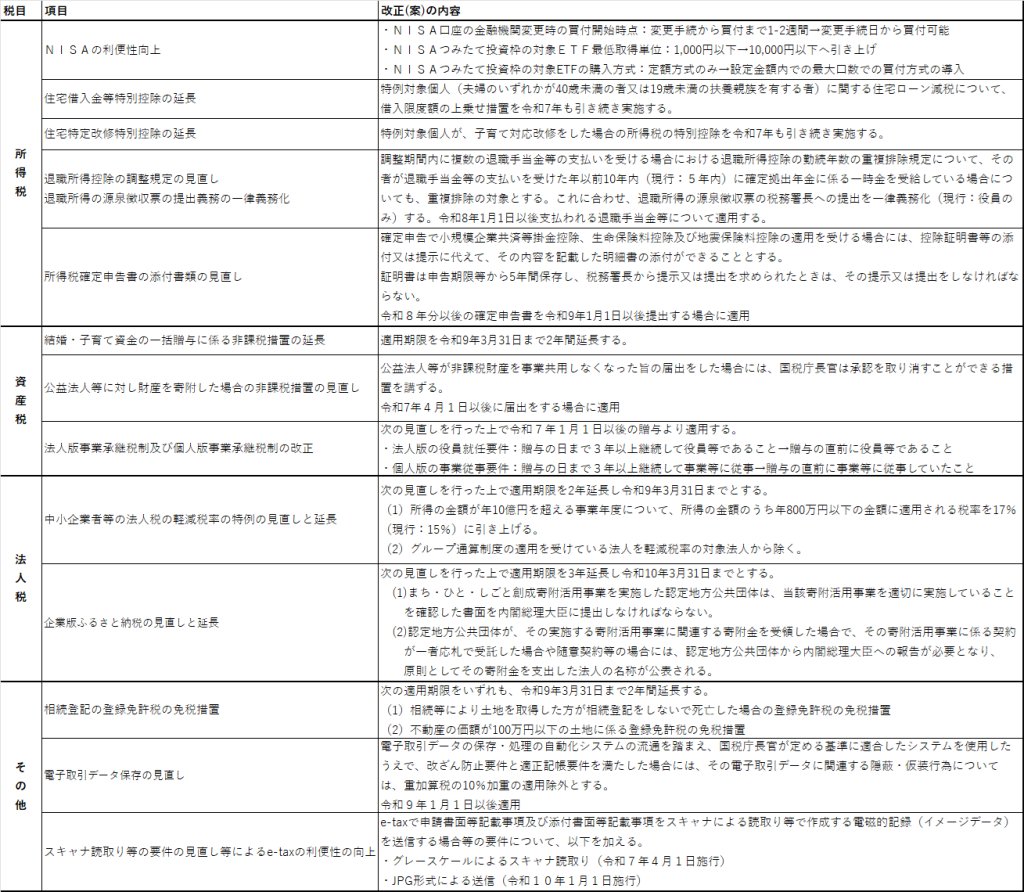

令和6年12月20日に令和7年度の税制改正大綱が発表されました。今回は税制改正の主要項目のうち、特に注目すべき点をご説明します。

1.物価上昇局面における基礎控除等の改正

給与収入103万円を超えると扶養控除等の対象とならず、所得税課税が発生するいわゆる「103万円の壁」について、「178万円を目指して引き上げる」旨の3党合意がなされました(自民・公明・国民民主)。しかし、税制改正大綱においては、以下に記載のとおり123万円への20万円(基礎控除10万円と給与所得控除の最低保証額の10万円)の引上げとされています。

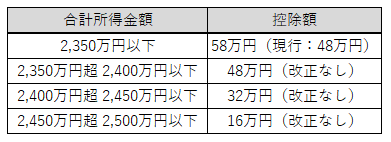

(1) 基礎控除の引上げ

合計所得金額が2,350万円以下である個人の控除額が、次表のとおり10万円引き上げられます。しかし、合計所得金額が2,350万円を超える場合に変更はありません。

(2) 給与所得控除の最低保証額の引上げ

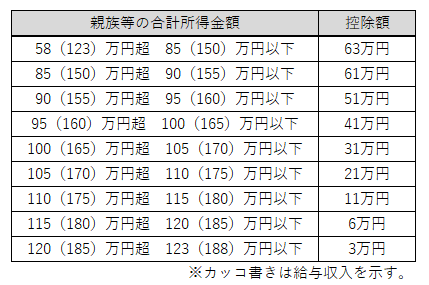

55万円の最低保証額が65万円に引き上げられます。ただし、給与収入190万円以上に変更はありません。(3) 特定親族特別控除(仮称)の創設

大学生年代の子のアルバイトにおける就業調整が行われていることに対処するため、特定親族特別控除(仮称)が創設されます。具体的には、生計を一にする年齢19歳以上23歳未満の親族等(配偶者及び青色事業専従者等を除く。)で控除対象扶養親族に該当しない者を有する場合には、その居住者の総所得金額等からその親族等の合計所得金額に応じ、次表の控除額が控除されます。

(4) 基礎控除の引上げ等に伴う所要の措置

次の措置が講じられます。

① 同一生計配偶者及び扶養親族の合計所得金額要件

58万円以下(現行:48万円以下)に引上げ

② ひとり親の生計を一にする子の総所得金額等の合計額の要件

58万円以下(現行:48万円以下)に引上げ

③ 勤労学生の合計所得金額要件

85万円以下(現行:75万円以下)に引上げ

④ 家内労働者等の事業所得等の所得計算の特例について、必要経費算入額の最低保証額

65万円(現行:55万円)に引上げ(5) 実施時期等

上記改正は、いずれも令和7年分以降の所得税から適用され、源泉徴収関係については、令和8年1月1日以降に支払われるべきものから適用されます。なお、基礎控除の引上げを含む上記の改正については、今後の国会での議論を経ることにより変更される可能性があります。2.子育て世代に対する生命保険料控除の拡充

令和8年分の所得税において、23歳未満の扶養親族を有する場合の新生命保険料に係る一般生命保険料控除の控除限度額が6万円(現行:4万円)に引き上げられます。ただし、介護医療保険料控除及び個人年金保険料控除を含めた合計適用限度額は、現行の12万円のままとされます。

3.確定拠出年金制度等の見直し

次に掲げる確定拠出年金法の改正が行われた後も、現行の税制上の措置(拠出時の小規模企業共済等掛金控除等、給付時の公的年金課税又は退職所得課税)が適用されます。

① 企業型確定拠出年金(DC)におけるマッチング拠出について、企業型年金加入者掛金の額は、事業主掛金の額を超えることができないとする要件の廃止

② 個人事業主等のiDeCoの拠出限度額(国民年金基金を含む。)の7,000円の引上げ→拠出限度額は月額7.5万円

③ 会社員等の企業型確定拠出年金(DC)の拠出限度額の7,000円の引上げ→拠出限度額は月額6.2万円(限度額に達するまでのiDeCoの加入限度額2万円の撤廃)

④ 年齢60歳以上70歳未満で現行のiDeCoに加入できない者のうち一定の要件を満たした者を新たにiDeCoの対象とする。→拠出限度額は月額6.2万円

4.防衛力強化に係る財源確保

防衛力強化の財源確保のための措置として、防衛特別法人税(仮称)が創設され、併せてたばこ税が見直されます。

(1) 防衛特別法人税(仮称)の創設

令和8年4月以降開始する事業年度から、課税標準額となる法人税額(500万円控除後)に対し、税率4%が新たな付加税として課税されます。

(2) たばこ税の課税方式及び税率

加熱式たばこの課税方式が令和8年4月及び令和8年10月の2段階に分けて見直されます。また、たばこ税の税率は、令和9年4月、10年4月及び11年4月の3段階に分けて引き上げられます。5.その他の主要な改正項目

2025年2月20日

-

285号

高額所得に対する所得税負担の見直し~高額の不動産譲渡の際は注意しよう~

令和7年から新たに適用される所得税制に「極めて高い水準の所得に対する税負担の適正化措置」 があります。令和5年度の税制改正で創設され、今年の所得から適用されます。この制度の対象はどのような場合でしょうか。ずばり、株式や長期保有土地の譲渡益が非常に高額になる場合です。相続税の納税資金を捻出するため、これらの譲渡を行うとき、最終的な手取額のシミュレーションを行いますが、今後は、この制度を踏まえる必要があります。

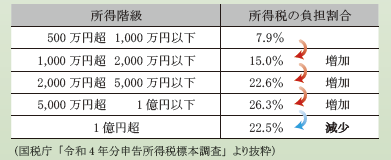

1. 1億円の壁

給与所得や不動産所得のような総合課税の所得に対する所得税の税率は5%~45%とされており、所得が一定額を超えると、その超えた部分は高い税率で課税されます。一方、株式や長期保有土地の譲渡については、譲渡益の多寡にかかわらず一律15%の税率が適用されます。そのため、譲渡益が高額になると所得全体に占めるその譲渡益の割合が大きくなることもあって、次表のとおり、所得階級が1億円を超えると、所得税の負担割合(平均所得税額÷平均所得金額)が減少する結果となっています。“1億円の壁”と言われているのはこのことです。

2. 新たに導入される制度

新たに導入される制度の計算式は次のとおりです。①の金額が②の金額を上回る場合に限り、その差額分(①-②)の追加納付が必要になります。

①〔基準所得金額-3.3億円〕×22.5%

② 通常の所得税額(外国税額控除等の適用前)①の算式は、3億3千万円を超える部分の所得は、最低22.5%の所得税負担が生じることを意味します。“基準所得金額”には、確定申告を行う所得に加え、特定口座のうち確定申告を省略(申告不要を選択)できる“源泉徴収選択口座”に係る所得などが含まれる点に注意が必要です。

3. 事例でみてみましょう

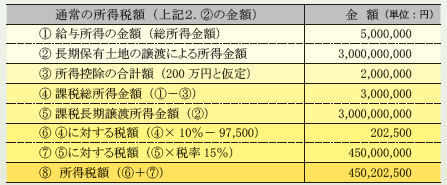

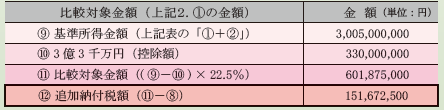

給与所得が500万円の会社員Aさんは、所得控除の合計額が200万円で、給与に係る所得税額は202,500円です(簡略化のため、復興特別所得税は考慮していない。以下同じ。)。この度、長期保有の土地を譲渡したところ、譲渡益は30億円でした。この場合の通常の所得税額(前記2.②の金額)は、次表⑧欄の450,202,500円になります。

次に、新たな制度による比較対象金額(前記2.①の金額)を求めますが、その金額は次表⑪欄の601,875,000円になります。この金額は、通常の所得税額(上記表⑧欄)を超えていますので、差額である151,672,500円(次表⑫欄)の追加納付が必要になります。そのため、土地の譲渡による手取額が、従前に比べ約1億5千万円も減少する結果になります。

4.追加納付が生じる譲渡益

前記3.の会社員Aさんの場合(総所得金額(給与所得)500万円、所得控除額200万円)、追加納付が発生する譲渡益はいくら位からになるのでしょうか。

計算過程は省略しますが、追加納付税額は、土地の譲渡益20億円で約7,667万円、譲渡益10億円で約167万円となり、譲渡益が9億7,770万円以下であれば追加納付はありません。5.超富裕層は“源泉徴収選択口座”に注意が必要

土地の譲渡益は確定申告が必要ですから、新制度の対象かどうかは申告書作成段階でチェックします。“基準所得金額”には、前記2.の“源泉徴収選択口座”に係る所得のほか、上場株式等に係る利子配当(源泉徴収の対象)も含まれます。源泉徴収選択口座の譲渡益や利子配当が非常に高額になる超富裕層の方は、この制度の対象かどうか確認が必要です。特定口座年間取引報告書、配当等の支払調書などの法定資料は、金融機関から税務署に提出されますので、税務署はその内容を確認して新制度適用の有無のチェックを行うと考えられます。

2025年1月15日

-

284号

役員報酬を検討する上でのポイント~様々な観点から見た支給額の考え方~

同族法人を経営されている方であれば、役員報酬をどの程度支給したら良いのか悩まれる方が多いと思います。役員報酬の支給は法人税の節税になる反面、個人の所得税等の負担が増えることに加え、相続税に影響することが考えられます。そこで、今回はそれぞれの税の観点から見た役員報酬の支給について触れていきます。

1.法人税の取り扱い

(1)法人税の節税

法人税の計算上、役員報酬を支給すれば不相当に高額な金額でなければ全額経費となり、利益を圧縮することができます。法人税等の実効税率は、利益が400万円以下の場合は約21.37%、利益が400万円超800万円以下の場合は約23.17%、利益が800万円超の場合は約33.58%となります。従って、支給金額に対して各税率区分に応じた法人税等が節税できます。

(2)役員報酬の決定

役員報酬を経費とするには、原則として、事業年度開始3ヶ月以内に開かれる定時株主総会のタイミングしか毎月の支給額を変更することができません。つまり、事業年度末の状況をみてから役員報酬を増やして法人の利益調整をすることはできないということです。従って、年度初めの段階であらかじめ年間の損益予測をした上で役員報酬を決めることが必要です。

例外として、新たに役員に就任した場合のほか、職制上の地位の変更(平取締役から代表取締役に変更、非常勤役員から常勤役員に変更等)があった場合には、定時株主総会以外のタイミングでも役員報酬を変更することが可能です。

(3)その他の役員報酬の支給方法

毎月支給する役員報酬以外にも事業年度開始3ヶ月以内に開かれる定時株主総会から1ヶ月以内に、支給する役員の氏名、支給額、支給日を記載した届出書(事前確定届出書)を税務署へ提出して、その通りに支給すれば役員報酬として経費にできます。この役員報酬は、届出書に記載した通りに支給しなければならないため、届出書と異なる金額を支給した場合や異なる日に支給した場合は経費にできません。

この届出書は、業績が良くなる見込みがあれば、業績が良かった時だけ支給するボーナスの金額を記載して提出しておくことで上手に活用することができます。2.個人の所得税と住民税の負担

役員報酬の支給を受けた個人は、支給を受けた金額から給与所得控除額を控除した後の金額が給与所得となり、他の所得と合算して所得税と住民税が課税されます。なお、所得税は、最大45.945%までの累進税率ですから、所得金額が高い方ほど高い税負担が生じます。

役員報酬の支給が本当の節税というためには、個人に適用される所得税等の最高税率を法人税等の実効税率よりも低い割合となるようにすることが必要です。

法人の利益が年間800万円以下の場合には、所得が330万円未満、法人の利益が年間800万円超の場合には、所得が900万円未満の範囲になるようにすれば、法人税等の税率よりも低い税負担で役員報酬を支給することが可能です。

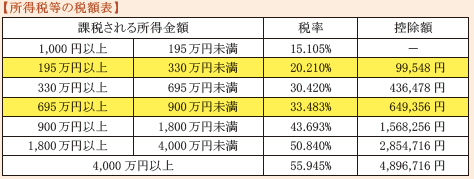

なお、所得税等の税率は、下表の通りです。

3.相続税への影響

このように法人税等と個人の所得税等を比較考慮して定めた役員報酬を支給しても、税金の支払いや生活費等として消費する金額を越えて役員報酬を支給すると、支給を受けた個人の財産は増加していきます。

相続税の観点からみれば、課税財産が毎年増えていくことになりますから、財産を引き継いでもらう次世代の方が支給を受ける場合は別として、相続税の納税を含めた役員報酬の検討が必要になります。

なお、相続税は、最大55%までの累進税率ですので、所有財産の金額によっては将来の相続時に法人税と所得税で節税できた以上に多くの税負担が生ずることになりかねません。4.最後に

役員報酬を支給する場合には、法人税等の節税だけでなく、個人の所得税等の負担や相続税への影響を考慮した上で、役員報酬支給の有無並びに支給額の検討をすることをお勧め致します。

2024年12月16日

-

283号

配偶者居住権の活用方法~税額比較するとどうなるか!?~

民法の改正に伴い、2020年4月1日から施行された「配偶者居住権」。残された配偶者の居住権を保護するための新たな方策である配偶者居住権の設定登記件数は、創設当初より徐々に増えてきているそうです。具体的にどのような場合に税務メリットがあるか今回検証してみます。

1.配偶者居住権とは

配偶者居住権とは、夫婦の一方が亡くなった場合に、残された配偶者が、亡くなった人が所有していた建物に、亡くなるまで無償で居住することができる権利です。建物を「所有権」と「居住権」に分けて考え、残された配偶者は建物の所有権を持っていなくても、一定の要件の下、居住権を取得することで、亡くなった人が所有していた建物に引続き住み続けられることになります。

2.相続税における配偶者居住権の評価

細かな説明はしませんが、一次相続では建物を「所有権」と「居住権」、その敷地を「所有権」と「敷地利用権」に分けて評価します。配偶者居住権の価額は、残された配偶者の年齢が若く、配偶者居住権の存続年数が長くなるほど大きくなります。二次相続では、残された配偶者の死亡等により所有者が自由に使うことができる状態に復帰しますが、「配偶者居住権」と「敷地利用権」に相続税はかかりません。配偶者居住権を設定するかどうかで相続税が違ってきますから、今回は、父所有の自宅を相続するときの相続税を試算してみます。

<前提条件>

・ご自宅土地500㎡

路線価評価額 1億円

・家屋200㎡

固定資産税評価額1,500万円

・預金2,000万円

被相続人 父

相続人2名 母 子1人(別居・持ち家有)

母固有の財産特になし<配偶者居住権の設定要件>

・複利現価率0.554 (母70歳)

・建物の経過年数15年

・建物存続年数20年3.配偶者居住権を設定しない場合の相続税額

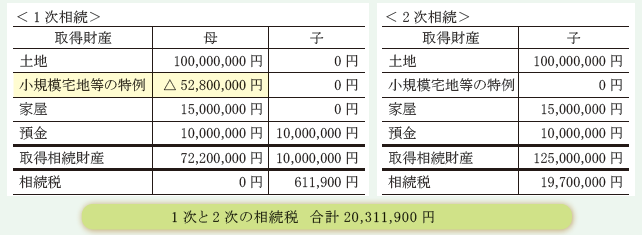

1次相続では、小規模宅地等の特例及び配偶者税額軽減が効いて納税額が少なくなります。しかし、2次相続時には持ち家がある子の場合、小規模宅地等の特例の適用が出来ず、税負担が重くなります。

4.配偶者居住権を設定した場合の相続税額

当事例の場合、敷地利用権と配偶者居住権の合計額約6,000万円が2次相続時で課税されません。この減税効果が大きく、上記の試算の結果、配偶者居住権の設定前後の相続税額の差額は、1次・2次相続併せて約1,500万円と試算されました。

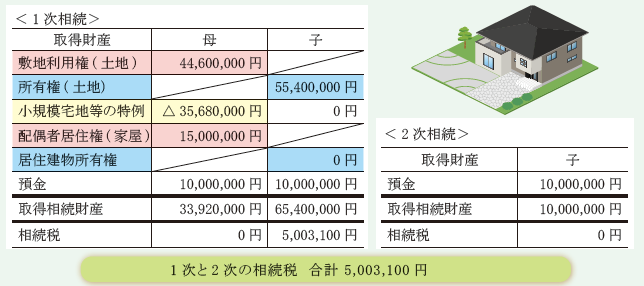

5.デメリットもあります

配偶者にとって大きなメリットがありますが、子にとってはデメリットもあります。配偶者居住権が設定されている自宅の売却は難しく、売却をするためには配偶者居住権の合意解除や放棄が必要となります。この場合子に対して配偶者居住権の価値分の贈与税が課されます。子の売却部分については、居住用の3,000万円特別控除が適用出来ず、おもわぬ税負担も発生するかもしれません。

6.最後に

家族間の人間関係や配偶者の年齢や資産状況によっては、色々と考慮しないといけない部分があります。小規模宅地等の特例適用も、子が同居、非同居で大きく変わります。適用はあくまで慎重にご検討を。ご相談は是非当相談室へ。

2024年11月15日

-

282号

同族会社に対する貸付金を解消しよう!

同族会社に対する貸付金は、相続財産ですから、遺産分割や相続税の対象になります。

同族会社では、開業資金や事業資金を社長が立替えることが多々あります。そのような立替が長年にわたり繰り返されると、その金額はどんどん大きくなっていきます。相続が発生した際、会社がその借入金を一括返済できれば問題はないのですが、資金繰りが苦しい場合は貸付金が回収できないので相続税の納税資金に困ってしまうことになりかねません。また、貸付金の金額が大きいと相続人間の遺産分割でトラブルの原因になる恐れもあります。

このような事態に備えるにはどうすればよいでしょうか。1.相続税における貸付金の評価

同族会社に対する貸付金は、原則として、元本と利息の合計額で評価することになります。

例外的に、相続開始時の状況からみて、手形交換所等において取引停止処分を受けるなど経済的に破綻しており、貸付金の回収が不可能又は著しく困難と認められるときに限り、回収不能部分は元本に含めないことができることになっています。

しかし、貸付金を相続税の対象にしなくともよいと税務署に認めてもらうのは、相当ハードルが高いといわざるをえません。赤字経営や債務超過であっても、そのような会社は世の中にたくさんあって営業を続けています。また、会社の借入金の大部分が役員借入金である場合は、銀行借入金とは違い、会社は返済を迫られることで運転資金を欠くことがありません。このようなことから、同族会社に対する貸付金は、その会社が債務超過で実際に全額回収が難しいような場合でも相続税がかかってきてしまうのです。2.相続前の対策

同族会社に対する貸付金の解消方法をいくつかご紹介したいと思います。

(1)役員報酬の減額

役員報酬を減額して、その減額分を貸付金の返済に充てます。役員報酬の変更なので、決算後3か月以内の変更が必要なこと、役員報酬の額にもよりますが、長期間かかることに留意が必要です。また、会社は、役員報酬の減額分だけ経費が減ることになりますので、法人税が増えることになります。

(2)債権放棄

貸主が貸付金を放棄することで貸付金は消滅しますが、会社に債務免除益が生じて法人税がかかります。法人税がかからないよう繰越欠損金の範囲内で放棄を行うか、又は経費となる大きな支出がある決算期に行うなど、実行のタイミングが重要になります。

(3)貸付金の贈与

贈与税の基礎控除110万円を利用して貸付金を贈与します。相続人の配偶者や孫など多くの親族に長い期間で贈与すると効果がより高くなります。留意点は、貸付金の解消に時間がかかることです。令和6年以降、生前贈与の加算期間が7年に延長されたので、早めに贈与を実行する必要があります。また、贈与をしても貸主が変わるだけで、問題が根本的に解決したわけではないので、いずれまた対策が必要になります。さらに、贈与を受けた親族間で不仲となれば、貸付金の返済を求められることもあります。

(4)DES(デット・エクイティ・スワップ)

貸付金を会社の株式と交換すると、貸付金が会社の株式に変わるので、相続税の評価額が下がることがあります。ただし、資本金が増えるため、法人税が増えることがあるなど気を付ける点がいくつかあります。3.相続後の対策

事業を継続しない場合には、相続税の申告期限までに会社を解散することも考えられます。その場合は、実際に解散で回収できた金額で評価します。

しかし、相続後の解散は最終手段と考えていただいたほうがよいでしょう。回収不能の判断時点は、あくまで相続開始時であり、相続後の解散は貸付金の回収不能部分の判断に影響を与えないとする事例が散見されるからです。4.まとめ

会社と社長のお財布は一体のような感覚があると思います。しかし、社長の同族会社に対する貸付金を会社から返済を受けないままにしておくと相続財産になります。遺産分割の対象になるため、遺言が無い場合、相続人間での争いの種になる可能性があります。会社を引き継がない相続人が貸付金の回収を主張することも考えられます。

前述のとおり、相続前の対策は、長時間かかるので計画的に進める必要があり、相続後の対策はハードルがとても高いです。この機会に、会社に対する貸付金について対策をお考えになっていただきたいところです。もし、ご心配になりましたら、ぜひエーティーオー財産相談室にご相談ください。2024年10月15日

-

281号

個人から同族会社への土地売買で注意すること

令和6年分の路線価が7月に公表され、全国平均が3年連続で上昇したようです。東京23区の新築マンションの平均価格も1億円を超えており、不動産価格が上昇しています。さて、法人化をする際など不動産を法人へ売却する時の金額は、どのように考えれば良いのでしょうか。

1.個人から同族会社への土地売買を検討します

個人が土地を売却すると、譲渡益に対して譲渡税がかかります。譲渡税は、長期譲渡の場合は所得税と住民税を合わせて約20%です。

自身や親族が株主である同族関係者への売却は、第三者への売却と違い、譲渡税の負担を抑えるためになるべく低い金額で売買をしたいと考える方もいると思います。しかし、時価(相場)よりも低い金額での売買は税務上リスクを伴いますので、いくらで売買するか検討が必要です。

今回は、株主である個人から同族会社へ土地を売却するケースを、事例を用いて考えてみたいと思います。2.事例の前提条件

・土地の売買金額 10,000千円

・土地の時価 30,000千円

・売主 個人A

・買主 同族会社B(株主は個人Aが100%)3.売主 個人Aについて

売主である個人Aは、売買金額が時価の2分の1未満であった場合に問題が生じます。時価の2分の1未満で売却した場合には、実際の売買金額ではなく、時価で売却したものとして譲渡税を計算しなければなりません。

上記2の前提条件を基に考えてみますと、

【時価の2分の1未満であるかどうか】売買金額10,000千円<時価30,000千円×1/2=15,000千円

上記のように、売買金額は時価の2分の1未満となりますので、時価30,000千円で売却したものとして、譲渡税を計算することになります。仮に長期譲渡(税率20%)に該当し、取得費を概算取得費の5%とした場合(譲渡経費なし)の譲渡税は、以下の通りです。

【譲渡税】30,000千円×95%×税率20%=5,700千円4.買主 同族会社Bについて

次に、買主である同族会社Bについて考えていきます。法人は利益を得ることを目的として経営を行うものですから、その取引は時価で行われることが原則です。

したがって、同族会社Bが土地を時価よりも低い金額で譲り受けた場合には、売買金額と時価との差額を受贈益として、法人税等がかかります。

上記2の前提条件を当てはめて考えてみますと、土地の購入金額は時価の30,000千円となり、以下の金額が受贈益として同族会社Bの利益になります。

【受贈益】時価30,000千円-売買金額10,000千円=20,000千円

上記の受贈益に対して、法人税等がかかります。法人税等は、所得金額が800万円以下であれば約25%、800万円を超える場合は最大で約35%です。

なお、上記3で、個人Aは時価の2分の1未満で売却した場合は時価により譲渡税を計算するとご説明いたしました。しかし、法人の場合は、時価の2分の1未満であるかどうかの判定がありませんので、注意が必要です。5.(参考①)同族会社Bに個人A以外に株主がいる場合

上記4までは、同族会社Bの株主は、個人Aが100%株主を想定していましたが、個人A以外にも株主がいる場合は、他の株主に対して贈与税がかかるケースがあります。

贈与税がかかるケースは、個人Aが同族会社Bに対して、土地を時価よりも著しく低い金額で売却したことにより、同族会社Bの株価が上昇してしまう場合です。

その場合は、個人Aから他の株主に対して上昇した株価相当の贈与があったということになります。6.(参考②)時価の2分の1以上であっても同族会社の行為計算否認に該当する場合があります

上記3にて、個人Aは、売買金額が時価の2分の1未満であるかどうかを判定しましたが、時価の2分の1以上であっても問題になるケースがあります。

同族会社の行為計算否認と言われているもので、その譲渡により所得税の負担を不当に減少させると認められる場合には、時価で売却したものとして譲渡税を計算することになります。

過去には、土地を第三者へ売却する際に、地上権部分を繰越欠損金のある同族会社を経由して取引したもので、同族関係者間であるがゆえに行われたとして適用された事例があるようです。7.適正な時価を検討しましょう

今回は、売主を個人A、買主を同族会社Bとしての税務上のリスクを検討しましたが、同族関係者間での土地の売買は、時価で売買をする必要があります。

土地の時価の例としては、相続税評価額、公示価格(相続税評価額÷80%)、不動産鑑定士による鑑定評価額、近隣の類似する土地の取引事例等がありますので、事前によく検討しましょう。2024年9月17日

-

280号

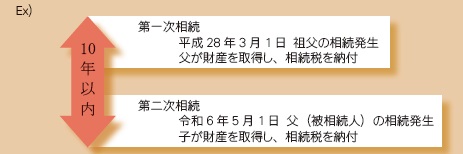

相次相続控除~立て続けに相続があった場合~

短い期間に立て続けに相続が発生してしまうと、同じ財産の移転について、相続税を複数回納税しなければならない事態が起こり得ます。そうすると、次の相続までの期間が短かった人は、長かった人と比べて相続税の負担が過重となってしまいます。

このような場合の相続税負担を軽減するため、相次相続控除という制度が設けられています。今回は、この制度の内容についてご紹介します。1.相次相続控除とは

相次相続控除は、相次いで相続が発生し、それぞれ相続税を納税する場合に、後に納付する相続税から、先に納税した相続税を控除するという制度です。明治時代に初めて相続税法が制定されたときに設けられました。当初は、第一次相続と第二次相続との間が5年以内の場合に、第二次相続に係る相続税から、第一次相続で納税した相続税を全額控除できました。その後の改正により、昭和25年に10年間まで期限が延長されました。また、期間の長短に応じて控除税額に差をつけ、負担の合理化が図られました。

具体的には、

① 被相続人が、第一次相続で相続等により財産を取得し、相続税が課税されたこと

② 第二次相続で、上記の被相続人から相続等によって財産を取得したこと

③ 第一次相続から第二次相続までの期間が10年以内であること

④ 被相続人の相続人であること

相続放棄をした人や、相続人以外の受遺者は適用対象外となります。

上記の要件を満たした場合に、第二次相続に係る相続税から、第一次相続に係る相続税のうち一定額を控除することができます。

なお、生命保険金や死亡退職金は、本来の相続財産ではありませんが、受け取った人が相続人であれば相続財産として、上記①や②に該当します。

2.相次相続控除額

計算方法が複雑なため、具体的な数字でシミュレーションをしてみます。前提は、以下の通りです。

祖父の相続の際に父が納めた相続税…3,000万円

祖父から父が相続した財産の価額…1億8,000万円

父の相続時に相続人の全員が取得した財産の価額…1億円

子が父から相続した財産…1,000万円① 第一次相続と第二次相続の間が2年の場合

3,000万円×1億円÷(1億8,000万円-3,000万円)

×(1,000万円÷1億円)×(10-2)年÷10年

=160万円

② 第一次相続と第二次相続の間が8年の場合

3,000万円×1億円÷(1億8,000万円-3,000万円)

×(1,000万円÷1億円)×(10-8)年÷10年

=40万円

控除額は、第一次相続から第二次相続までの期間に応じ、1年につき10%の割合で逓減した後の金額となります。3.相次相続控除の注意点

上記2.では、祖父、父、子の3世代の相続を例としましたが、相次相続控除の適用は親子間の相続に限りません。例えば、父から子、子からその兄弟姉妹に相続した場合でも適用があります。ただし、第一次相続のときに、配偶者軽減等を適用してそもそも相続税の納税額がなかった場合は、適用対象外となります。

4.適用漏れがないか確認を

相次相続控除は、実務的にはあまり多くない控除です。しかし、相続が立て続けに発生した場合には、適用の可能性があります。もし、適用漏れが見つかったときは、申告期限から5年以内でしたら更正の請求をすることができますので、払い過ぎた相続税が還付される可能性があります。また、遺産分割が決まらず、とりあえず法定相続分で申告をするような場合も適用できます。

短い期間で相続が続けて発生した方は、適用の可能性があるかどうか確認してみてください。2024年8月19日