バブル時代に収益物件として非常に価格の高い賃貸不動産をお買いになった方はたくさんいらっしゃると思います。たとえば、当時1億円で購入した物件、現在の時価は世に言う「半値7掛け2割引!」のものも・・・。借入金で購入した方は時価よりも借入金の残高が多く、利回りが悪いので売却しようとしても、借入れ(債務)が残るだけ。このような資産に手を焼いていませんか?

そこで、この不良資産を使って所得税、住民税の大幅な減少を図る方法があります。それは、同族法人にこの不良資産(簿価1億円賃貸マンション)を時価(3,000万円と仮定)で売却して7,000万円の譲渡損失を発生させる方法です。給与所得が1,000万円、不動産所得が700万円の人であれば、加減算をすると1,000万円+700万円-7,000万円=-5,300万円となります。譲渡した年の所得はマイナスのため所得税・住民税は0(ゼロ)!しかし、ここで一つ要注意点があります。この控除しきれなかった残額は青色申告届出書を提出していない方や他に所得のないサラリーマン等(白色申告と言う)は翌年以後に繰越ができません。単年度どまりの節税にしかならないのです。

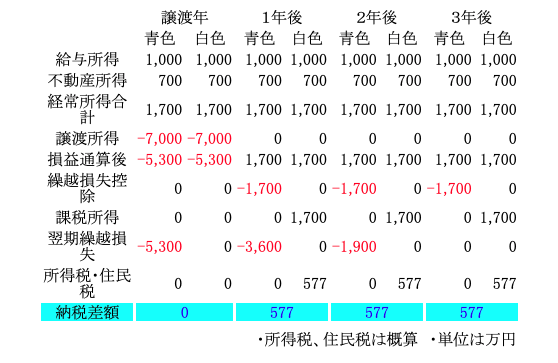

しかし、青色申告者であれば、控除しきれなかった5,300万円の損失は3年間繰り越すことができます。他の所得に大幅な変動がなければ翌年以後3年間も所得税・住民税ともに0(ゼロ)!!下表で比較してみましょう。青色申告では通算で4年間も納税が全く無しになり、白色申告者とは4年間に何と1,731万円もの税額の差が生じるのです。青色申告恐るべし!

また、青色申告者であれば、時価が購入価額より高く含み益のある資産を翌3年以内に譲渡すれば、譲渡所得と繰越損失で相殺が可能です。そのため単年度における多額の納税を回避することもでき、3年以内であれば、色々と策を練ることができるのです。

一方、同族法人では購入した資産の家賃収入発生によって利益が発生します。そこで、この利益を他の親族に役員報酬として支払うことにより所得の分散も図れます。所得分散の親族が子や孫であれば相続税の節税にもつながることになるのです。

以上の手法により、不良資産でも活用の仕方によっては負の財産から価値ある財産へと変貌します(あくまでも青色申告者のみの有効活用方法です)。この機会にご自身の資産の健康診断をしてみてはいかがですか!治療は勿論”ATO財産診療室(?)”です。