個人事業主が家族に給与等を支払う場合、その給与等は原則として必要経費にはなりません。事業主の所得を同一生計の親族へ形式的に分散をすることにより、所得税の負担減少を図ろうとすることを防止するためです。ただし、その例外として「事業専従者」という制度があり、一定の要件のもと、必要経費とすることが認められています。

1.「生計を一にする」とは?

生計を一にするとは、日常生活において生活費をともにすることをいいます。簡単に言うと「財布が一緒」という意味です。同一の家屋に住んでいれば、二世帯住宅など公共料金や生活費などを完全に区別している場合を除き、生計を一にしていると言えます。また、同居している場合に限らず、日常生活を共にしていなくても勤務、修学等の余暇には共に過ごすこととしている場合、常に生活費等の仕送りが行われている場合も「生計を一にする」に含まれることになります。

2.生計一親族に支払う必要経費

個人事業主が、生計を一にする配偶者その他の親族に対して、給料、店舗の家賃などの対価を支払っても、必要経費とすることはできません。一方、その給料等の支払を受けた親族側においても、その給料等は受け取っていないものとして取り扱われます。また、その親族の必要経費、たとえば固定資産税、減価償却費、保険料や資産損失は、その親族ではなく、その事業主が負担したものとして必要経費になります。

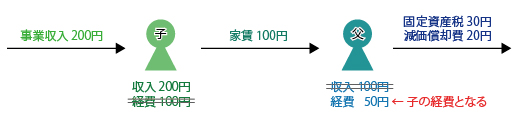

具体的に説明しますと、例えば、子が父所有の建物を店舗として賃借し、事業を営んでいる場合は、下図の通りになります。父に支払う家賃は、子の必要経費とはなりませんが、父が支払う固定資産税、減価償却費等は、子の必要経費となります。一方、父側では、子から受ける家賃は収入とは取り扱われないことになります。

3.事業専従者の場合

2.の例外として、親族への給与を必要経費とすることができる事業専従者の制度があります。生計を一にする配偶者その他の親族であること、年末現在15歳以上であること、年間のうち6ヶ月超の期間事業に専ら従事していること等の要件を満たしている「事業専従者」に対する給与が対象となり、青色申告者の場合と白色申告者の場合とで、取扱いが異なります。

(1)青色申告者の場合

事業主が、事業専従者に対して給与を支払った場合には、一定の届出書の提出を要件に、その給与の額のうち労務の対価として適正な金額を青色事業専従者給与として必要経費とすることができます。

この届出書の提出期限は、通常の場合、その年の3月15日までで、給与・賞与の支給金額、支給時期等を記載しなければなりません。なお、実際の支給額のうち、届出書に記載した方法に従い、記載されている金額の範囲内で支給されたものが必要経費として認められます。

(2)白色申告者の場合

事業主に、事業専従者である親族がいる場合には、その親族1人につき最高50万円(配偶者の場合には最高86万円)を必要経費とみなすことができます。

なお、青色・白色いずれの場合も、その給与の金額は、その事業専従者の給与とされますので、会社から支給される給与と同じように所得税が課税されます。また、給与額が少額であっても、控除対象配偶者、控除対象扶養親族、配偶者特別控除の対象から外されるので、注意が必要です。

4.Q&A(青色事業専従者給与について)

(1)対象となる事業とは?

不動産所得、事業所得、山林所得のうち事業として行われているものが対象です。例えば小規模な不動産の貸付などは対象外となります。(白色申告者も同様です。)

(2)青色事業専従者が病気等により6ヶ月超の期間事業に従事できなかった場合は?

病気など相当の理由により1年を通して、「生計を一にする親族」として、事業に従事できなかった場合、従事ができる期間のうち2分の1超の期間専ら従事していれば認められます。

(3)青色事業専従者給与が事業主の所得よりも多い場合は?

従事状況などからみて適正な金額であると認められれば、必要経費にできます。事業主が高齢のため、事業主に代わって重要な職務に従事する場合、災害などにより、事業主の所得が著しく減少した場合なども認められます。ただし、日常的に青色事業専従者給与が、事業主の所得よりも多い場合は、給与の支給額が適正であるかどうか見直す必要があります。

適正額まで大丈夫、とは言ってもやはりある程度制限があり、法人にはかないません。益々の個人大増税時代を迎え、所得の分散と生前に相続人の方へ所得と財産の移転が可能な「所有型法人」を是非ご検討下さい。