お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

236号

共有不動産と取得費加算の特例

~被相続人と共有の場合~相続又は遺贈によって取得した資産で相続税が課されていたものについては、その資産の譲渡時にその相続税を必要経費として取得費に加算できる取り扱いがあります。

この取り扱いを「取得費加算の特例」といいますが、被相続人と元々共有であった不動産を相続後に譲渡した場合には、相続による取得者が共有者であるか否かにより税負担が異なる場合があります。

1.譲渡所得の計算方法個人が不動産を譲渡した場合には、譲渡損益を次のように計算し、譲渡益が生じた場合に所得税が課税されます。

収入金額(譲渡代金)- 必要経費(取得費+譲渡費用)= 譲渡損益 取得費とは資産の取得に要した金額のことで、いわゆる取得原価のことです。

譲渡費用とは資産を譲渡するために直接必要な費用のことで、印紙代や仲介手数料、測量費などです。

2.取得費加算の特例相続税を支払って承継した資産のその相続税は、取得するための原価の一部であると思うかもしれません。しかし、正確には相続税は取得原価ではないため取得費とはなり得ません。

ただし、相続の後あまり時間を経ずに資産を譲渡したときは、相続税と所得税の両方が短期間に課されることから二重課税感が強くなります。

そのようなこともあり、特例として相続税を取得費に加えても良い取り扱いがあり、これを「取得費加算の特例」といいます。この特例を利用できる要件は、相続開始後から3年10か月以内の譲渡となっています。

具体的な計算方法はここでは割愛しますが、上記の3年10か月以内の譲渡であれば相続税を取得費に加算することが特別に認められていますので、所得税の負担が大きく軽減されます。資産の資金化を考えるのであれば、この特例を上手に活用することが大事でしょう。

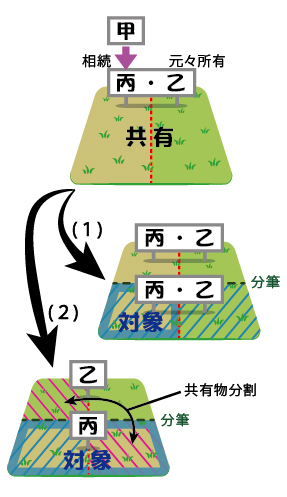

3.被相続人と共有であった不動産 その1被相続人は甲、相続人は2名で乙と丙であるとします。

相続財産としては、甲と乙が1/2ずつ所有していた共有土地Aがあり、甲の共有持分を丙が相続しました。

土地A・・・相続前 甲1/2、乙1/2

・・・相続後 丙1/2、乙1/2この前提で、土地Aの1/2(半分)のみを譲渡した場合の取得費加算の特例はどうなるのでしょうか。

(1)土地Aの半分を分筆して乙丙が共有で譲渡した場合

土地Aの1/2を分筆して譲渡したことになり、売主は乙と丙の2名です。乙は元々所有していた部分(全体の1/4)の譲渡のため特例とは関係がありません。丙は譲渡の全て(全体の1/4)が取得費加算の対象になります。

(2)土地Aの半分を譲渡するにあたり、共有物分割による分筆を行って、丙が単独所有として譲渡した場合

譲渡対象は上記(1)と同じく土地Aの1/2ですが、共有物分割によって丙の相続持分は譲渡対象地に集約されています。この場合には、全てが相続土地であるとして譲渡の全部(全体の1/2)を取得費加算の対象にすることができます。したがって、(1)より税負担が軽減されます。

4.被相続人と共有であった不動産 その2その1の場合の前提条件で、甲の共有持分を乙が相続した場合には

どうなるのでしょうか。

土地A・・・相続後 乙所有100%(乙1/2相続、乙1/2)

(3)土地Aの半分を分筆して乙が譲渡した場合

乙は、乙が相続で取得した被相続人甲の持分1/2のみを譲渡する意思で、土地Aの半分を売却しました。つまり、上記(2)と同じように相続持分のみを特定して譲渡したかったのです。

しかし土地Aは、相続後は乙100%所有となっていることから、もはや共有物分割をすることはできず、被相続人の持分部分を特定できません。

そのため、乙は譲渡の1/2(全体の1/4)のみが取得費加算の対象となります。

相続の取得者が乙か丙のいずれであるかにより、取得費加算の特例の範囲が異なる場合があるのです。

5.物納では有利不利がない譲渡した本人の意思・考え方を尊重するなら、上記(2)と(3)で異なる取り扱いをする必要はないとも考えられます。しかし、取得費加算の特例はあくまで相続した土地を厳密に解釈して適用しています。そのため、売却した土地そのものは物理的には同じだとしても、相続人によって税負担に差異が生じるケースがあるのです。

なお、物納の場合には柔軟な取り扱いがされており、上記(3)のケースでも(2)と同様に考えて良いとされています。物納という納税手続きのため、相続の仕方で不利にならないようにと配慮されているのでしょう。2020年12月15日

-

235号

区分所有建物が登記されているマンション敷地の相続

~小規模宅地等の評価減の適用地積はどうなる~都心でまとまった土地をお持ちの方で土地活用から賃貸併用住宅などを建てられるケースをよく見かけます。なかにはお子様のご自宅も含めて建設という場合もあると思います。今回は、父所有の敷地の上に父母自宅・賃貸部分・子供自宅の建物を建てた場合の土地の相続税評価についてご紹介いたします。

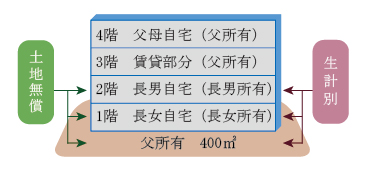

1.賃貸だけでなく子供の自宅部分も含めて建設都心部では利便性から、賃貸部分だけでなく子供の自宅部分も含めて建設されるケースもあります。その場合、子供のローン等を考慮すると子供の自宅部分は子供名義となり、建物を各階ごとの区分登記にすることが多いのです。その場合、右図のような権利関係になります。

2.父の相続が発生父の相続が発生した場合、父所有の土地の評価はどうなるでしょう。今回は小規模宅地等の評価減の適用対象地積に焦点を当てて説明いたします。

小規模宅地等の対象部分は3階(貸付事業用宅地等)と4階部分(特定居住用宅地等)のみになります。子供達が所有する建物部分に相当する1・2階の土地部分は、適用の対象外です。父の居住の用に供されていた1棟の建物は、区分所有建物で登記されています。そのため生計を別にする長男や長女の居住の用に供されていた部分は、父の居住の用に供されていた土地部分には含まれないことになるからです。

3.分割方法によって小規模宅地等の適用対象地積が変動更に小規模宅地等の対象地積は下記(1)(2)の分割方法によって、大きな違いが出てきます。

(1)母が土地・建物を100%相続した場合特定居住用宅地等A・・・400平方メートル×100%×1/4=100平方メートル

貸付事業用宅地等B・・・400平方メートル×100%×1/4=100平方メートル(2)母が建物100%、土地は建物所有面積にあわせて長男長女も相続した場合

(母50%、長男25%、長女25%)特定居住用宅地等A・・・400平方メートル×50%×1/4=50平方メートル

貸付事業用宅地等B・・・400平方メートル×50%×1/4=50平方メートル

母が土地・建物を100%相続した場合は、小規模対象地の200平方メートル全てについて特例が適用できます。しかし、子供たちが土地の一部を相続すると適用面積が減ります。母が取得するAやB部分の持分割合が100%から50%に減少するため、適用対象地も1/2の面積に減ってしまうのです。都心の路線価が高い地域ほどこの適用地積の減少は、税額に大きな影響が出ます。

4.母の相続時までにやっておくこと父の相続時には、母の取得分に対しては配偶者軽減が適用されるので、やはり分割は母が多く相続する前項(1)のプランを選択しやすいと思います。しかし、子供の立場からすると、やはり自分の建物部分の土地は早く相続したいと考えることもあるでしょう。その場合、2次相続の土地評価額を減らす方法があります。それは、建物の敷地と区分登記している建物を一体化して、敷地権付区分建物へ変更登記する方法です。いわゆる分譲マンションと同じような登記状態となり、1階の建物とその敷地権がワンセットとなり、分割や売却がしやすくなります。

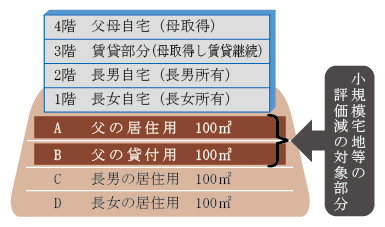

5.小規模宅地等の対象地積が増える!父の相続時に建物持ち分と同じ土地持ち分を子供達が相続することによって、建物と敷地権の一体化が可能になります。これによって母が取得した不動産は、3階の賃貸部分と4階の自宅部分のマンションということになります。そうすると、小規模宅地等の対象地積の考え方もシンプルになります。そして、2次相続時に、長女が土地の50%、建物の3階の賃貸部分100%を相続したとします。

敷地権一体化前は、母所有の土地200平方メートルのうち、長女が取得する50%に建物利用割合で按分した地積が対象地積になります。200平方メートル×50%×1/4=25平方メートル

一方、敷地権一体化後であれば、3階の賃貸部分の土地全体が適用対象地になります。(敷地権割合が土地の1/4)400平方メートル×1/4×100%=100平方メートル

適用対象面積が25平方メートルから100平方メートルへ増加することによって、土地の評価減が大きく変わります。

6.兄妹での共有が避けられる敷地権一体化への登記手数料はかかりますが、それぞれ一つずつの不動産になることによって、建物は各自所有ですが、土地は共有のままという兄妹間の共有を避けることが可能になります。更に、土地の評価額が下がることから2次での相続税の圧縮にもつながります。このような不動産活用をしている場合には、1次と2次トータルで分割や登記方法を考えられてはいかがでしょうか。

2020年11月13日

-

234号

相続人以外へ財産を承継させることができるのか?

相続では、通常は相続人である配偶者やお子様が財産を承継します。しかし、相続人以外の親族等(以下「相続人以外」という)に日頃からお世話になっている場合や、悲しいことに親子関係に複雑な問題がある場合があります。そのようなとき、相続人以外への財産の承継を考えることもあるでしょう。その際、どのような点に気を付けなければならないのか、一緒に考えてみたいと思います。

1.遺産分割協議による財産の承継被相続人が亡くなり遺言が無い場合には、相続財産は各相続人の間で、相続分に応じた共有状態になります。その共有状態を解消するために行う手続きを遺産分割といいます。では、遺産分割により、相続人以外に財産を承継させることができるのでしょうか。

遺産分割の前提として、民法第907条第1項は、共同相続人は、被相続人が遺言で禁じた場合を除き、いつでも、その協議で、遺産の分割をすることができる旨を規定しています。ここで注目する点は、遺産分割協議に参加できるのは「共同相続人」であり、相続人以外はその対象としてないことです。

従って、相続人以外を含めて行った遺産分割協議で作成された遺産分割協議書は無効となってしまいます。

2.生前対策による相続人以外への財産の承継上記1より、遺産分割協議では、相続人以外に財産を承継させることができないことを確認しました。しかし、以下の生前対策を行うことにより、相続人以外への財産の承継が可能となります。

(1)生前贈与

生前贈与では、贈与により財産を取得する人(以下「受贈者」という)が、贈与税を負担する事になりますが、暦年贈与であれば受贈者に要件はありませんから、相続人以外に財産を承継させることができます。

(2)遺贈

生前に遺言書を作成することにより、誰にどの財産を承継させるか決めておくことができます。遺言では、相続人のみならず、相続人以外に対する財産の承継が可能となります。

なお、上記1で遺言が無い場合には、相続財産は各相続人の間で、相続分に応じた共有状態になると申しましたが、遺言がある場合には、相続開始とともに遺言の効力が生じます。

(3)死因贈与

死因贈与とは、贈与者(被相続人)と受贈者の間で、贈与者が亡くなったことにより効力が生じる贈与のことをいいます。

なお、死因贈与による受贈者は、贈与税でなく相続税を負担することになりますので、贈与税より負担が軽減できるケースも多いでしょう。

(4)養子縁組

被相続人の生前に、被相続人との間で養子縁組をすることにより、法律上は被相続人の子(相続人)になることができます。従って、相続開始後に相続人として遺産分割協議に参加できます。

3.生前対策を行わなかった場合上記2で、生前対策により、相続人以外に財産を承継させる方法を述べました。ここでは、生前対策を行わなかった場合、相続人以外へ財産を引き継ぐためには、どのような方法になるかを考えてみましょう。

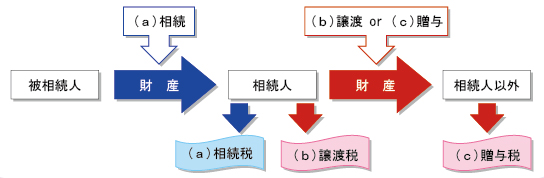

具体的には、一度、相続人が相続で財産を取得した後に、相続人以外への譲渡、または贈与という方法となります。

上記図のように、

(a) 相続…相続人が相続税を支払う

(b) 譲渡…相続人が譲渡税を支払う

(c) 贈与…受贈者(相続人以外)が贈与税を支払う

ということになります。一度、相続人と言う立場を 経由してから相続人以外に財産が引き継がれるため、 税負担は2度となり、多額となります。

4.(参考)相続分譲渡一般的ではありませんが、民法上は、相続分譲渡という方法があります。遺産分割協議の前に、相続人が他の相続人等へ自己の相続分を渡す代わりに、金銭を受取る方法です。他の相続人だけでなく相続人以外に対して譲渡することもでき、その場合はその譲渡を受けた相続人以外も遺産分割の当事者になることができます。しかし、譲渡した相続人は遺産分割に参加できなくなり、その他の相続人との関係が複雑になることもあるため、慎重な判断が必要となります。

5.終わりに生前対策では、上記2(1)は贈与税の負担が生じます。上記2(2)~(4)は相続税の負担となりますが、相続税の2割加算の対象となるケースもあります。

それぞれの方法により、税負担のタイミング、トータルでの税負担額が異なりますので、どの方法とするか事前によく検討されることが大切です。2020年10月15日

-

233号

相続開始前のリフォーム

~リフォーム費用は相続財産に加算?~相続税対策の一つとして、ご自宅をリフォームする方法があります。リフォームをすると、代金の支払いにより預金が減少し、その分の相続財産が減少します。では、支払ったリフォーム代金は、相続税の計算上、ご自宅の評価額に影響するのでしょうか。今回は、この点について検証いたします。

1.建物の相続税評価額とは相続財産としての建物は、相続が発生した年の固定資産税評価額により評価します。固定資産税評価額は、総務大臣が定めた「固定資産評価基準」に基づいて、市町村長が算定します。

固定資産評価基準では、家屋を木造及び木造以外に区分し、各家屋について「評点」と呼ばれる点数を付けます。この評点数に評点1点当たりの価額を乗じ、各家屋の価額を求めます。評点数は、その家屋を再建築費評点数(新築の建物を評価する基準で、増改築する建物にも適用される)を基礎として、これに家屋の損耗による減点を考慮して付けられます。

再建築費評点数は、家屋の構造及び用途別に、概ね次のような評点項目ごとに設定されています。(1)木造家屋…屋根、基礎、外壁、柱・壁体、内壁、天井、床、建具、建築設備、仮設工事等

(2)木造以外の家屋…主体構造部、基礎工事、外周壁骨組、間仕切骨組、各仕上(外部、内部、 床、天井、屋根)、建具、特殊設備、建築設備、仮設工事等

2.固定資産税評価額の見直し固定資産税評価額は、3年に1度見直しがされます。この見直しがされる年を「基準年度」と言い、原則として基準年度の翌年度、翌々年度は価額が据え置かれます。但し、

(1)家屋の改築、損壊又は増築

(2)大規模な付帯設備(家屋の一部として家屋に含めて評価されるものに限る)の更新または除却等

があったことにより、基準年度の価額で評価することが不適当となった場合等には、基準年度以外の年にも見直しがされます。

3.工事の内容別の取扱い(1) 増改築の場合

増築を行った場合は、物理的に家屋の床面積が増え、改築を行った場合は、家屋の耐用年数を延長させたり価値を増加させる効果があります。法人税や所得税では、その増改築費用を資本的支出と言います。そして、その資本的支出は資産として減価償却の対象となります。

固定資産税では、建築確認申請や航空写真により、固定資産税課が増築の事実を把握すれば、評点が見直され、評価額が上がります。従って、固定資産税評価額で評価する相続財産としての家屋も、評価額が上がることとなります。しかし、建物内部の改築は外見からは分からないため、多額の費用をかけて改築しても、評価額が上がらないケースが多いようです。

仮に、増改築後、固定資産税評価額が見直される前に相続が発生したら、どのように評価するのでしょうか。

国税庁ホームページには、その家屋の固定資産税評価額に、増改築費用を資産として減価償却し、その償却後の金額の70%相当額を加算した金額で評価するという取扱いが記載されています。

(2) 修繕の場合

リフォーム工事が、壁紙や畳の貼替えや、壁の塗替え等、明らかに原状回復や、維持管理として行うものである場合は、法人税、所得税とも修繕費として費用となります。固定資産税においても、評点項目には該当しないため、評価額には影響しません。

(3) 設備の取替えの場合

リフォーム工事が、家屋の付帯設備である既存のユニットバスやシステムキッチン等の設備の取替えである場合はどうでしょうか。法人税及び所得税では、既存の設備の廃棄と同時に、新しい資産の取得があったものとして取り扱います。そして、その新しい資産は、減価償却の対象となります。

一方、固定資産税では、既存設備の取替えは、法人税等とは取扱いが異なり、原則として評点の見直しはなされないようです。そうであれば、家屋の固定資産税評価額は変わらず、相続税評価額に影響しないことになります。従って、取替えにより相続財産を増やすことなく、取替え代として支払った現預金相当額の相続財産を圧縮することが可能となると考えられます。

4.節税効果が期待できるリフォームをユニットバスやシステムキッチンは、一般的に15年程度で入替えをなさることが多いのではないかと思います。入替えによる相続税の節税効果を考慮に入れながら、リフォーム工事の時期を検討してみてはいかがでしょうか。

2020年9月15日

-

232号

税金安夫の税務講座

非課税のメリット・デメリット

~NISA口座と損害保険金の取扱い~ご存じのとおり、宝くじの当せん金は非課税です。非課税のメリットは言うまでもなく課税されないことですが、非課税であることがデメリットになることもあるようです。

今回は、税務における"非課税"の取扱いに関する質問のようです。

1.特別定額給付金(10万円)は非課税"特別定額給付金"振り込まれました。4人家族ですから40万円、助かります。確定申告は不要ですよね。

"非課税"ですから申告の必要はありません。略して「新型コロナ税特法」という法律で定めています。

所得税法ではないのですね。

非課税の多くは所得税法で定めていますが、宝くじに関する「当せん金付証票法」など、個々の法律で定めているものも結構あります。

法人税法には、非課税の規定はありませんか?

株式会社は100%営利目的ですから、非課税という概念自体ありません。一方、公益法人は営利目的ではないですから、一定の収益事業以外は課税しないという規定が法人税法に設けられています。

株式会社の場合は、個人と違って非課税というメリットを享受できないのですね。

2.非課税であることのデメリットは?でも、非課税にはデメリットもあるのですよ。

どんなデメリットですか?

損失が生じても、なかったものとみなされる点です。安夫さんは株式投資の口座はお持ちですか?

「特定口座」と譲渡益が非課税になる「NISA口座」を持っています。

NISA口座の譲渡益は非課税ですが、譲渡損の場合は、損失がなかったものとみなされてしまいます。一方、特定口座の譲渡益は概ね20%課税。譲渡損は、他の上場株式等の譲渡益と通算しますが、通算しきれない損失があっても3年間にわたり繰越控除できます。

NISA口座の譲渡損は、特定口座の譲渡益との通算もできないのですね?

そもそもNISA口座自体、確定申告できません。

上場株式等の保管期間は、NISA口座では最長5年。この5年間のうちに値上がりして利益を得ないとNISA口座を開設した意味がなくなりますね。

そうですね。でも、5年経過時に翌年の非課税管理勘定に簿価で引き継ぐ"ロールオーバー"が認められます。そのため、実質的な保管期間は5年間に限られることはなくなりました。いずれにしても非課税を活用するためには利益を出したいところでしょうね。

3.損害保険金に係る個人と法人の取扱いの差異先ほど、株式会社には非課税の取扱いはないとお話されました。個人でも、賃貸などの営利事業の場合、当然、非課税の取扱いはありませんよね。

個人事業の場合は、法人と異なり、実は非課税のメリットを受けられるケースがあります。

貸付けの規模が大きくなると税負担の面で法人化した方が有利でしょうけど、個人の方が有利な点もあるということですか。どんなケースでしょうか?

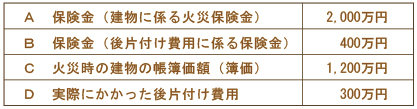

損害保険金を受け取る場合です。最近は、台風や地震などの災害で保険金を受け取ることも多いようです。ここでは簡略化して、火災で賃貸建物が全焼してしまい、火災保険金を受け取った事例(次表)で説明しましょう。

後片付け費用に係る保険金(B)は、後片付け費用(D)という経費を補填するものですね。

そうです。経費を補填する保険金は課税対象です。一方、建物に係る火災保険金(A)は、簿価1,200万円(C)の建物が火災で全焼したことによるものです。そのため、火災保険金2,000万円のうち損害額の1,200万円までは損失補填で相殺。残りの800万円については、所得税は非課税、法人税は課税対象です。

火災保険料は不動産所得の経費ですから、受け取った火災保険金は、常識的には全て課税ですよね。

所得税法の施行令で「損害保険金で資産の損害に基因して受けるものは非課税」とされています。この場合の資産に事業用、家事用の区別はありません。

事業用資産につき災害等で保険金を受け取る場合は、個人の方が有利な場面もあるのですね。

個人が受け取る損害保険金は、資産の損失補填、経費の補填、収入の補填などの区分により、取扱いが異なりますから注意が必要ですね。

4.おわりに(相続税の非課税財産)相続税にも非課税財産があります。墓所、霊廟、祭具や庭内神しなどです。生前、お墓を購入しておくと、現預金が非課税財産に代わり、相続税の軽減が図られます。しかし、お墓の購入代金を支払う前にお亡くなりになると、その未払金は被相続人の債務ではありますが、非課税財産に係る債務として債務控除できない点に注意が必要です。お墓の準備はもとより相続対策はお早めに!!

2020年8月14日

-

231号

固定資産税の特例措置について

~ご自宅や賃貸住宅の建替えを中心として~固定資産税は不動産等を保有する法人・個人に対して課される税金であり、不動産賃貸業に係る主要な経費として、実務上重要性が高いものです。また、住宅用地については、政策上、固定資産税が軽減される特例措置が設けられています。特に、住宅の建替え時にこの特例が適用されるか否かで税負担に大きな差が生じます。今回は、固定資産税における住宅用地の特例措置について取り上げます。

1.固定資産税とは固定資産税は、賦課期日(毎年1月1日)現在の土地、建物等の所有者に対して課税される地方税(市町村民税)で、都市計画税と合わせて課税されます。

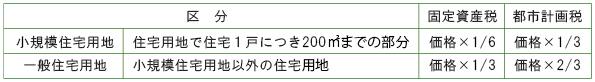

2.住宅用地の特例措置住宅用地とは、専ら人の居住の用に供する家屋の敷地の用に供されている土地のことをいい、賃貸住宅や分譲マンションの敷地も含まれます。住宅1戸(賃貸住宅や分譲マンションは1室)につき200平方メートルまでの部分を「小規模住宅用地」として価格の6分の1(都市計画税は3分の1)に、200平方メートルを超える部分を「一般住宅用地」として価格の3分の1(都市計画税は3分の2)に減額調整することにより、税負担を軽減しています。

3.ご自宅や賃貸住宅を建て替える場合上記1.で固定資産税等は、賦課期日(1月1日)現在の状況で課税されると説明しました。そのため、1月1日現在において建替え中の場合は、原則として、住宅用地に該当しないことになります。しかし、1月1日現在で建替え中であっても、住宅用地の特例措置が適用できる場合があります。

例えば、東京都の場合、次の(1)~(4)の全ての要件に該当すれば、住宅用地の特例措置を継続できることとされています。

(1)前年の1月1日において住宅用地であったこと。

(2)本年の1月1日において、住宅の新築工事に着手していること。

または、建築確認申請書を提出しており、3月末日までに工事に着手していること。

(3)住宅の建替えが、建替え前の住宅の敷地と同一の敷地において行われていること。

(4)住宅の建替えが、建替え前の住宅の所有者と同一の者により行われていること。上記(4)の住宅を建て替える場合については、建替え前の所有者と同一の者であることが要件とされていますが、建替え前の所有者の親族(六親等内の血族、配偶者、三親等内の姻族)であれば適用できることとされています。

また、手続きとしては、住宅を取り壊した翌年の1月31日までに、都税事務所に以下の書類の提出が必要です。

〇固定資産税の住宅用地等申告書

〇以下のいずれかの写し

・建築確認申請書 ・建築確認済証

・中高層建築物の建築に係る紛争の予防と調整に関する条例等に基づき行政庁に提出した書類

〇建替え前の住宅所有者と建築主との関係を証するもの(同一の者の場合は不要)

しかし、個人名義の住宅を取り壊し、法人名義で建築する場合は、この住宅用地の特例措置は適用できませんから注意が必要です。

4.空き家を放置している場合家を取り壊すと固定資産税が上がるため、空き家を取り壊さず、そのままにしておくケースがあります。空き家の放置によって様々なトラブルが増え社会問題になってきました。そのようなこともあり2015年より「空家等対策の推進に関する特別措置法」が施行されました。この法律により、市町村から「特定空家等」に指定され、必要な改善措置の勧告の対象となると、住宅用地の特例措置が適用できなくなり固定資産税が上がります。

「特定空家等」とは、そのまま放置すれば倒壊等著しく保安上危険となるおそれのある状態、又は著しく衛生上有害となるおそれのある状態、適切な管理が行われていないことにより著しく景観を損なっている状態、その他周辺の生活環境の保全を図るために放置することが不適切である状態にあると認められる空家等をいいます。

5.固定資産税の課税誤り新聞等で固定資産税等の課税誤りについての報道を見ることがあります。固定資産税等は、市町村又は都税事務所が税額計算をして、納税額を通知する賦課課税方式ですから、課税誤りが全くないという保証はありません。では、仮に過大に課税されていたことが判明した場合、還付請求は何年遡れるのでしょうか。地方税法では5年とされていますが、東京都の場合は通達があり、一定の要件の下、都税事務所長が納付の事実を確認したときは10年分、納税者が納付の事実を確認できる書類を提出した場合には20年分の還付請求が可能とされています。

6.終わりに(納税通知書のチェック)固定資産税等の納税通知書は4月~6月に送付されます。住宅用地の特例措置などが適正に計算されているかどうか、念のため内容確認をすることをお勧めします。

2020年7月15日

-

230号

新型コロナウイルスに対する支援措置の概要

~税制上の主な措置~2020年は年始から新型コロナウイルスの拡散が始まり、その後全世界に蔓延する事態になりました。その影響によって社会経済は異常な状態となり、多くの人や企業は甚大な影響を受けています。そこで、税制においても様々な施策が緊急に講じられることになりましたので、ここでは主な支援措置をご紹介します。なお、内容は執筆時(4月末日)現在のものとなります。

1.申告期限等の延長新型コロナウイルスの影響で、期限までに申告・納付等ができないやむを得ない理由がある場合には、国税庁は申告・納付の期限を延長する柔軟な対応を行っています。

やむを得ない理由とは、新型コロナウイルスに実際に感染した場合に限らず、感染拡大防止のための外出自粛に伴い申告が困難になったケースも含まれます。

2.納税の猶予の特例新型コロナウイルスの影響により収入が急減しているという状況を踏まえ、無担保かつ延滞税なしで1年間は納税を猶予できる制度ができます。

対象者は、次の(1)と(2)を満たす個人・法人になります。

(1) 令和2年2月以降の任意の期間(1か月以上)において、事業等の収入が前年同期より

概ね20%以上減少していること

(2) 一時に納税を行うことが困難であること

(少なくとも向こう半年間の事業資金を考慮できます)

対象は、令和2年2月1日から令和3年1月31日までに納期限が到来する、印紙税を除く全ての国税・地方税となります。また、社会保険料についても同様の取扱いになる予定です。

3.欠損金の繰戻し還付の特例前期は黒字のため法人税を納めていたが、今期は赤字となった場合には、前期分の法人税を還付してもらうことができる「欠損金の繰戻し還付」という制度があります。この制度は、本来は資本金が1億円超の法人は対象外となっていました。

今回、令和2年2月1日から令和4年1月31日までの間に終了する事業年度については、資本金10億円以下の法人も対象となりました。(大規模法人の子会社等は除く)

4.イベント入場料等に係る寄附金控除文化芸術、スポーツイベントの中止等に関して、そのチケットの払戻しを受けない(放棄する)ことを選択した場合には、20万円を限度として所得税の寄附金控除を受けることができます。また、寄附金の税額控除を選択することもできますので、この場合にはチケット代の40%相当の減税効果があります。

例えば1万円のチケット代であれば、好きなアーティストに1万円相当の寄附をして、最大4千円の所得税減税を得るというイメージです。また、都道府県や市区町村が条例指定すれば住民税も減税されます。対象は、文化庁・スポーツ庁が指定した対象イベントになります。

5.令和3年度分の固定資産税及び都市計画税の軽減資本金が1億円以下の法人や個人事業者などの中小事業者等を対象に、償却資産と事業用家屋に係る固定資産税・都市計画税が軽減されます。なお、軽減されるのは今年度分ではなく来年の令和3年度分になります。

要件としては、令和2年2月から10月までの任意の3か月間の売上高が前年同期より30%以上減少している必要があり、減少割合に応じて次の金額が軽減されます。

・30%以上50%未満の減少・・・2分の1軽減

・50%以上減少・・・全額免除

なお、この制度を受けるためには、令和3年1月31日までに認定経営革新等支援機関等(認定を受けた税理士等)の認定を受けて各市町村に申告をする必要があります。ちなみに、弊社も支援機関になっています。

6.住宅ローン控除の適用要件の弾力化新型コロナウイルスの影響によって、消費税率10%が適用される住宅に令和2年12月末日までに入居できなかった場合でも、13年間の住宅ローン控除適用対象にすることができます。

要件は以下のとおりです。

(1) 新型コロナウイルスの影響で入居が遅れたこと

(2) 新築の場合は令和2年9月まで、建売住宅・中古住宅の取得・増改築等の場合は令和2年

11月までに契約を行っていること

(3) 令和3年12月末までの間に住宅に入居すること

7.助成金等に対する課税の有無税制上の主な措置を記載しましたが、このほかに国や各自治体から助成金や補助金などが支給される場合があります。主だったものとしては、持続化給付金や休業に伴う都道府県からの助成金が挙げられます。これらは支給の根拠となる法律で特別に非課税としない限りは課税対象です。売上や経費への補填としての側面もありますので、原則としては課税扱いになるものが多いと考えてください。なお、住民1人当たり10万円支給の特別定額給付金については非課税となります。

8.施策は多岐に渡ります新型コロナウイルスに対する施策は、多岐の分野に渡っています。経済産業省のホームページでは様々な施策がまとめられていますので参考にすると良いでしょう。

2020年6月15日

-

229号

当初申告要件について

~あとで後悔しないために知っておこう~「当初申告要件とは?」と聞いてすぐに内容がイメージできるでしょうか。税額軽減措置などの制度の適用を受けるためには、当初の申告において「制度の適用を受ける旨の意思表示」を要求する規定です。意思表示とは申告書への適用額等の記載および書類の添付をすることです。これを失念すると、あとで適用を受けたい場合や選択を変更したくても手遅れとなります。大変注意が必要な規定ですが正しく理解されていないケースが見受けられます。当初申告要件は、納税をする方にとって非常に厳しいこともあり、平成23年度の税制改正で、廃止されたものも結構あります。しかし、未だ存続しているものもありますので、今回は、その主なものを取りあげています。

1.更正の請求について以下に掲げる特例措置を確認するにあたり、まずは更正の請求について触れておきます。更正の請求は、本来納める税金より多く申告していた場合などに行うものです。これは、いったん提出した確定申告書等の内容を申告期限が過ぎてから手直しする手続きなのです。払い過ぎた税金が還付されるなど、間違い等があった場合の救済措置といえます。しかし、これは当初申告要件のある特例措置の適用を求めることはできない点に注意が必要です。

2.住宅借入金等特別控除住宅ローンの利用でマイホームを購入した際の特別控除の適用を受けるには、所定の計算明細書や必要書類を添付して確定申告をする必要があります。たとえば、確定申告をしなければならない方が、申告後に住宅借入金等特別控除を失念したことに気付いたとします。申告期限内であれば訂正申告を提出できますが、期限後ですと税務署がやむを得ない事情があると認める場合を除き手遅れになります。この制度の適用は、申告書への記載等が要件とされているからです。ただし、住宅借入金等特別控除は、10年間(又は13年間)控除できるものですから、翌年の申告書に記載等をすれば、残りの期間に限り適用することはできます。

3.居住用財産を譲渡した場合の3000万円の特別控除マイホームを売却した場合、譲渡所得から3000万円を控除できる特例で、未だ当初申告要件が残っています。この特例は他の特例との重複適用ができないケースが多くあります。例えば住宅借入金等特別控除や居住用財産の買換え特例(課税時期の延期)などが該当し、どちらが有利かは売却益の額、資金計画等により異なるため、一概には決まらない場合もあるでしょう。選択をし直す申告が認められないため、どの特例を適用するかの意思決定の際には綿密なシミュレーションが必要となります。

4.小規模宅地等の減額の特例最も気を付けるべき特例措置です。この特例は相続財産のうち居住用や貸付用の宅地などの評価額について、一定要件のもと最大で8割減額できる規定です。たとえば、相続財産のうち要件を満たす宅地が複数あるとします。どの宅地について特例を受けるかは納税者の選択、つまり意思表示により決まります。これには要件を満たす宅地を取得できるすべての相続人の同意が必要となります。そこで、有利選択が必要となりますが、先述の特別控除よりもかなり煩雑です。この特例は居住用、貸付用などの用途に応じ適用面積と減額率が異なるためです。では、どのように選択するのでしょうか。一般には、最も評価額(減額効果)の高い組み合わせを選択しがちです。しかし、配偶者に限って認められる税額軽減制度を併せて適用する場合は、小規模宅地等の減額効果の最大値(相続税の総額の最小値)が必ずしも有利とは限りません。選択に当たっては、遺言があれば、配偶者の税額軽減額と相続人各人の小規模宅地等の適用額の減額効果を比較検討します。一方、遺産分割協議の場合には、さらに配偶者の財産の取得割合や二次相続に係る相続税額を考慮する必要があるため検討に相応の時間を要します。特に適用できる宅地の数が多い場合は組み合わせも増えるため、納得がいくまで考えてから選択することが重要です。

5.期限内申告要件との違いについて「当初申告要件」と「期限内申告要件」は混同されがちなので少し整理をします。期限内申告要件は文字通り期限内での申告を要件とするものです。青色申告に認められる65万円特別控除が代表例です。一方、当初申告要件は当初の申告を要件とします。この「当初」とは「最初」を意味するものであり「期限内」に限られるものではありません。つまり当初の申告であっても期限後の申告となることもあります。たとえば、先述の居住用財産を譲渡した場合の特別控除は、一定の要件を満たせば期限後の申告でも適用を受けられます。

6.最後に・・・特例措置は適用要件の判定だけでも複雑であり、さらに当初申告要件が加わると非常に実務家泣かせになります。不動産を売買した場合や相続発生の際は、時間的に余裕をもって税理士等に相談することをおすすめします。状況の把握や検討資料の作成など申告に至るまで多くの時間を要すことがあるためです。申告内容の説明の際に、諸条件や時間軸ごとの最少税額などの検討資料が提示されるはずです。ただし最後に「選択」するのは納税をする方本人です。後になって悔やむことのないよう熟慮断行が必要となります。

2020年5月15日

-

228号

死因贈与をご存知ですか

~遺言が無効でも死因贈与で救われることがあります~相続が開始すれば、誰が何を引き継ぐのかなど、財産の分け方を決める必要があります。決め方としては遺産分割協議を行うことが一般的ですが、遺言書があるのであればそれを利用することになるでしょう。ただ、これら以外にも財産を引き継ぐ方法として死因贈与というものがあります。

1.死因贈与とは死因贈与という特別な用語が使われていますが、あまり難しく考える必要はありません。あくまでAさんからBさんへ財産を贈与する契約に過ぎません。それでは一般的な贈与との違いは何かというと、贈与の効力発生が贈与者の死亡した時になっているということです。

つまり、死因贈与は死亡を原因(条件)とする贈与契約ということです。

遺言は遺言者が一方的に定めることができますが、死因贈与はこれとは異なり契約行為です。そのため、贈与者と受贈者の間では契約を結んでおく必要があります。

なお、遺言とは異なり、必ず書面で行う必要は無く、口頭による両当事者間の合意でも有効です。ただし、書面が無いとトラブルの原因となりますので、実務的には契約書を作成することになります。

2.相続税の取り扱い死因贈与は前述のとおり贈与契約ですので、贈与税が課税されることになるのでしょうか。そのように思われがちですが、税務上では、あくまでも相続の開始を原因として財産を取得することから、相続税が課税される取り扱いになっています。遺産分割協議や遺言による取得と、税金上は変わらないということです。

3.仮登記することが可能相続を条件として効力が発生しますが、贈与契約はすでに締結しています。そのため、不動産であれば仮登記を入れることができます。この登記のことを始期付所有権移転仮登記といいます。

遺言では仮登記をすることができませんが、死因贈与を利用することで、財産を取得する権利があることを保全することができ、登記に明示することができるのです。

4.登録免許税などは不利仮登記をすることもできるというメリットがありますが、相続による取得とは異なる税負担が生じるデメリットがあります。

不動産の場合には財産を引き継いだ後に登記を行うことになりますが、そのときには登録免許税の負担が生じることになります。

登録免許税は、固定資産税評価額に税率を乗じて算出します。相続人が遺産分割協議や遺言によって取得したときの税率は0.4%ですが、死因贈与の税率は2%となり、負担が5倍になります。

また、不動産取得税の取り扱いにも違いがあります。相続人が遺産分割協議や遺言で取得する場合には非課税となっており、不動産取得税は課税されません。これに対して、死因贈与はあくまで贈与という行為による取得です。そのため、相続人であったとしても不動産取得税が課税されます。不動産取得税も同じく固定資産税評価額に税率を乗じて算出し、土地や住宅用の建物であれば税率は3%です。なお、土地が宅地の場合には実質の税負担率は1.5%になります。

5.こんなケースもありますあらかじめ締結した死因贈与契約ではないものの、死因贈与として取り扱われるケースもあります。死因贈与の応用編?とも考えられるような事例です。

相続人はいるのですが、被相続人は世話になった相続人以外の親族へ全財産を遺贈する遺言書を作成していました。しかしながら、その遺言書は民法に定める要件を満たしていないため、遺言の有効性に問題が生じてしまったのです。

こうなると、遺言は最悪のケースでは単なるメモに過ぎないということになってしまい、その親族は財産を取得することができなくなります。

このようなときに、死因贈与を活用することが可能な場合があります。前述したとおり、死因贈与契約は口頭でも効力が生じるものであり、遺言書のような厳格な様式の要件はありません。

そのため、被相続人の遺言は正式な遺言書としては利用できなかったとしても、生前から被相続人とその親族は遺言書に記載した内容を両者で認識していた。すなわち、贈与の意思を認めることができれば、死因贈与契約としては有効と考えることもできるでしょう。そうであれば、財産を取得できる可能性があるということです。

実務的には、調停などを通じた和解で折り合いをつけるのでしょうが、遺言書に疑義があったとしても必ずしもあきらめなくて良いかもしれません。

6.相続税の申告への対応死因贈与が認められ財産を取得したのであれば、申告は取得が決まってからになるでしょう。相続税の申告期限は相続を知ってから10ヶ月以内ですが、それが10ヶ月後であればその対応もその後になります。

ただし、この場合に相続税申告を行う必要があるかどうかは、実務的には当初申告をした方の対応に左右されることになります。2020年4月15日

-

227号

有価証券売却時の注意点

~相続した株式の注意点・うっかりミス~現在、上場株式等の取引については特定口座での売買が一般的になってきました。しかし、特定口座に移管されず、一般口座に残ったままの上場株式等をお持ちの方もいらっしゃるのではないでしょうか。今回は、特定口座・一般口座にある相続した上場株式等を譲渡した場合の注意点、うっかりミスなどについてご紹介致します。

1.一般口座と特定口座の違い株取引を行う口座は、特定口座と一般口座に分けられます。特定口座は、年間の譲渡損益の計算を証券会社などが行ってくれます。税金計算の有無により、「源泉税徴収あり」と「源泉税徴収なし」に分かれます。「源泉税徴収あり」を選択すると、証券会社などが取引の都度税金を精算してくれる仕組みになっているため、原則として確定申告は不要です。

一方、一般口座で株取引を行っている場合には、証券会社などから送られてくる取引報告書により自分で取引毎の譲渡損益を計算し、それらをまとめて年間の譲渡損益を算定し、確定申告をする必要があります。

2.相続で取得した株式を譲渡した場合相続で取得した株式を譲渡した場合は、被相続人の取得費を引き継ぎます。相続の名義書換時にご自身の特定口座(源泉税徴収あり)への移管が行われていれば、証券会社などで譲渡損益や税金計算を行ってくれます。通常はこの段階で、特に確定申告の必要はありません。しかし、相続税の申告期限から3年以内に相続財産を譲渡した場合は、相続税の一部を取得費に加算する申告が可能になります。多額の相続税を支払っている方は、相続税の一部を加算することによってかなり譲渡益が圧縮され、譲渡所得税等が安くなります。現在、相続税の最高税率は55%なので、なかには譲渡益以上の取得費加算額が算出されるケースも出てきます。しかし取得費に加算が可能なのは、あくまでも個別銘柄毎の譲渡益の範囲内になりますのでご注意下さい。

3.相続発生から数年経つと・・・相続発生年や、相続税納付のために株式を譲渡した年は、上記の取得費の加算を忘れずに確定申告します。しかし、相続税申告期限から2年くらい経った頃に、株式相場が高騰したので相続した株式を譲渡する場合もあると思います。その時に、特定口座(源泉税徴収あり)に入れているから、譲渡損益も税金計算もしてくれているので、確定申告は不要であると勘違いしてしまうケースが出てきます。意外とうっかり忘れてしまうことがあるのです。

4.確定申告を忘れると・・・確定申告でこの相続した株式の譲渡所得そのものの申告を不要と考え申告しなかった場合に、確定申告のやり直し(=更正の請求)は出来るのでしょうか。答えは当初申告で株式の譲渡所得の申告不要制度を選択したものとみなされ、更正の請求による「取得費加算の特例」の適用が認められなくなります。申告そのものを忘れたために、取得費加算が適用できず、税金還付が出来なくなってしまいます。うっかりミスは意外と大きな痛手になることもあります。

5.同一銘柄を持っている場合話は少し変わりますが、A株式について相続したものと自分で購入したものとをお持ちの方もいらっしゃると思います。このように相続等により取得した株式と相続前より保有する株式が混ざっている場合で、A株式の一部を譲渡したときに、譲渡益はどのように計算されるでしょうか。

この場合、相続税の取得費加算の適用においては、相続等により取得した株式から優先的に譲渡したものとして、取り扱うことが認められています。

6.一般口座の場合一般口座分の譲渡損益を確定申告するときになって取引報告書をみると、なんと「取得費」の記載がないことがあります。特に、相続で引き継いだ株式は自分で購入したものでないので、取得時の資料も不明のことが多いものです。取得費が不明の場合は、譲渡金額の5%をみなし取得費として申告が可能となっていますが、たったの5%。なんとも釈然としません。

7.取得費が不明の場合そこで、取得費を算定する方法として以下3つの方法が認められています。

(1)顧客勘定元帳で確認(原則10年以内の購入取引のみ)

(2)本人の手控え(日記帳や預金通帳などの手控えによって取得価額がわかれば、その額)

(3)上記(1)・(2)で確認できない場合は名義書換日を調べて取得時期を把握し、その時期の相場を基に取得価額を算定

8.名義書換日を調べるには名義書換日を調べるには、発行会社の株式異動証明書等の資料を手掛かりに株式の取得時期を把握し、その時期の相場を基に取得費を確認することが出来ます。通常、発行会社は証券代行会社に名義書換業務を委託していることが多いので、委託証券代行会社へ発行を依頼します。

上記3つの方法で取得費を確認し、取得時期によっては譲渡損が発生することもあるかもしれません。ぜひ、諦めずに資料請求等をして取得費を確認することをお奨めいたします。

以上、特定口座・一般口座それぞれの特徴による注意点などをご紹介いたしました。確定申告で今一度冷静に何が適用できるかお確かめ下さい。2020年3月13日

-

226号

令和2年度税制改正の概要

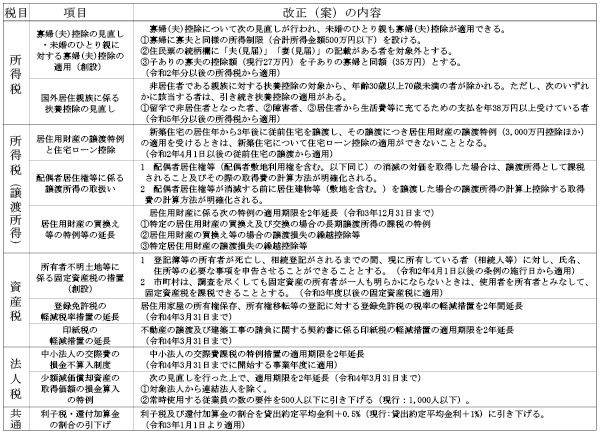

今回は、令和2年度の税制改正大綱(令和元年12月12日公表)の改正内容のうち、主な項目を取り上げました。

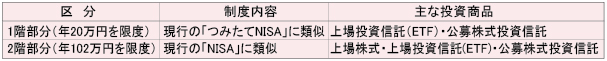

1.「NISA」の改正と「つみたてNISA」の延長人生100年時代にふさわしい家計の安定的な資産形成を支援する観点からNISA制度の見直しが行われます。

(1) 非課税期間5年のNISA

より多くの国民に積立・分散投資による安定的な資産形成を促す観点から、次のような2階建ての制度とした上で、口座開設期間が5年延長(令和6年から5年間)されます。

投資対象商品は、1階部分はつみたてNISAと同様とし、2階部分は、現行のNISAから高レバレッジ投資信託など安定的な資産形成に不向きな一部の商品が除かれます。

(2) 非課税期間20年のつみたてNISA

令和24年まで5年延長されます。

2.国外中古賃貸建物に係る不動産所得の損益通算の特例国外中古賃貸建物について、簡便法による耐用年数で減価償却費を計上して多額の損失を発生させ、損益通算で所得税の還付を受ける事例に対する見直しが行われます。

(1) 国外中古賃貸建物に係る減価償却費の取扱い

簡便法や見積法(適切なものを除く)による耐用年数で減価償却を行い、損失が生じる場合には、その損失の金額のうち国外中古賃貸建物の減価償却費に相当する部分の金額は、生じなかったものとみなすこととされます。

(2) 国外中古賃貸建物を譲渡した場合の取得費

上記(1)の適用を受けた国外中古賃貸建物を譲渡した場合の譲渡所得の収入金額から控除する取得費(購入金額-減価償却費の累積額)の計算において、生じなかったものとみなされた減価償却費の額は、控除しないこととされます(譲渡益は現行に比し、減少する)。

(適用時期) 令和3年分以後の所得税について適用

3.低未利用土地等を譲渡した場合の特別控除地方では低未利用土地等(居住用、事業用等に供されていない一定の土地等)を譲渡しても高額な売却金額は望めない一方、測量費などの負担があるため売却が進まず、空き地等の増加要因となっています。そこで、低未利用土地等を譲渡した場合(親族間を除く)に譲渡益から100万円を控除する特例が創設されます。主な要件は次のとおりです。

(a) 譲渡価額が土地上の建物を含めても500万円以下

(b) その年1月1日現在の所有期間が5年超

(c) 都市計画区域内に所在

(d) 低未利用土地等であったこと及び譲渡後の土地の利用について市区町村の確認が行われたこと

(適用時期) 令和2年7月1日(予定)から令和4年12月31日までの譲渡について適用

4.居住用賃貸建物の取得等に係る消費税の仕入税額控除の適正化住宅家賃は消費税が非課税とされているため、居住用賃貸建物の取得の際に支払った消費税は、原則、仕入税額控除できないこととされています。しかし、金の売買などの消費税の課税取引を敢えて行い、課税取引額の割合を高めることによって、居住用賃貸建物の取得に係る消費税の還付を受ける事例が多く見受けられるため、次の見直しが行われます。

(a) 居住用賃貸建物の購入(課税仕入れ)については、仕入税額控除の適用を認めないこととされます。

(b) (a)により仕入税額控除の適用が認められなかった居住用賃貸建物について、取得した課税期間を含めた3年間に住宅以外(事務所、店舗等)の貸付けに変更した場合、又は譲渡をした場合には、一定の計算により、その変更又は譲渡をした課税期間の仕入控除税額に加算する調整を行うこととされます。

(適用時期) 令和2年10月以後の居住用賃貸建物の取得等に適用(令和2年3月末までの購入契約は経過措置あり)

5.国外財産調書制度の見直しと更正決定等の期間制限国税当局は、国外の金融機関にある預金等の取引内容について、預金者(納税者)からの資料提示等がなければ、別途、外国の税務当局に情報提供要請を行わない限り確認することはできません。そのため、国外財産調書に記載すべき国外財産に関する申告漏れ等があった場合の加算税の軽減又は加重措置の特例等が次のとおり創設されます。

(1) 国外財産調書制度の見直しに伴う措置

税務署が指定した期日(60日程度)までに必要な資料の提示等をしない場合は、次のとおりとされます。

(a) 加算税の軽減措置(5%軽減)は適用しない。

(b) 加算税の加重措置を10%(適用前5%)加重とする。

(適用時期) 令和2年分以後の所得税、令和2年4月1日以後に相続等により取得する財産に係る相続税に適用

(2) 更正決定等の期限(時効)の延長

上記(1)の期日までに提示等がなく、外国の税務当局に情報提供要請を行った場合は、その要請を行った日から3年間は更正決定等をすることができることとされます。

(適用時期)令和2年4月1日以後に法定申告期限が到来する国税について適用

6.その他の主な改正項目

2020年2月20日

-

225号

親子で建てる二世帯住宅

親が所有する土地の上に子供が二世帯住宅を建築するときに、税務上の特例を適用できる場合があります。今回は、親から子供への財産の承継という視点から、親世帯部分と子世帯部分に分かれた二世帯住宅を建築した場合に、どのような特例を適用できる場合があるかについて、ご説明致します。

1.住宅取得資金の贈与の特例(贈与税)親から住宅取得資金の贈与を受けたときは、一定の金額まで贈与税が非課税になる「住宅取得資金の贈与の特例」(以下、「住宅資金贈与特例」という。)があります。

一定の要件を満たし、この特例を適用できた場合に贈与税の非課税になる金額は、請負や売買等の契約締結日、住宅の性能ごとに異なり、以下の通りとなります。

なお、要件のうちポイントとなるところは、住宅の登記簿上の床面積が、50平方メートル以上240平方メートル以下であることです。二世帯住宅の場合の床面積の判定は、登記方法により異なり、以下のように判定します。

(1)区分所有登記していない場合 → 建物全体の床面積の合計

(2)区分所有登記している場合 → 子世帯部分の床面積

(1)の場合は、建物全体の床面積が240平方メートル以下であり、かつ、子世帯部分の面積が全体の床面積の2分の1以上となる必要があります。一方、(2)の場合は、区分所有登記の部分の面積となり、子世帯部分の床面積が240平方メートル以下であればよいことになります。

また、この特例を適用できる贈与とは、あくまでも建築資金の贈与であるため、住宅ローンのみで建築し、その返済のための資金の贈与は、この特例の適用を受けることができませんので、ご注意ください。

2.住宅ローン控除との併用(所得税)建築資金の一部を親からの贈与を受け、不足分を銀行からの借入による場合は、「住宅資金贈与特例」の適用を受けつつ、「住宅ローン控除」の適用も受ける事ができます。

親からの贈与を受けた金額と銀行からの借入金額が購入代金を超えてしまう場合には、超えてしまった金額は住宅ローン控除の対象とならないため、注意が必要です。

3.共働き夫婦が二人で適用を受ける(贈与税と所得税)共働きのご夫婦がご夫婦共有名義で建築するときに、それぞれの親から建築資金の贈与を受けた場合は、ご夫婦それぞれが「住宅資金贈与特例」の適用を受ける事ができます。

また、建築資金の不足分をご夫婦それぞれが銀行からの借入により建築する場合は、上記2「住宅ローン控除」の適用を受ける事もできます。

特例の適用を受ける金額は、それぞれの負担金額に応じて異なります。

4.住宅取得資金贈与は加算されるのか?(相続税)相続があった場合に、被相続人となった親からの暦年贈与のうち相続開始前3年以内の贈与は、贈与税が課税されていたか否かに関係なく相続税の課税価格に加算します。相続時精算課税の適用を受けた贈与の場合は、全てを加算します。

しかし、「住宅資金贈与特例」により贈与税の非課税となった金額は、加算されません。そのため、非課税の適用を受けた金額については、税金がかからずに、親から子供へ承継されることになります。

5.小規模宅地等の特例の適用(相続税)「住宅資金贈与特例」の適用を受けた子供が、相続により、二世帯住宅の敷地となっていた330平方メートル以下の土地を相続することになりました。「小規模宅地等の特例」の適用を受けることができる場合は、土地の評価額が330平方メートルまでは80%減額されることになりますが、二世帯住宅の場合は、登記方法により以下の部分が減額の対象となります。

従って、小規模宅地等の特例の適用を受ける場合には、区分所有登記していない方が、有利になります。

(1)区分所有登記していない場合 → 土地の全て

(2)区分所有登記している場合 → 被相続人と子が生計が一である場合のみ、子世帯部分に対応する部分の土地

6.まとめ「住宅資金贈与特例」を受ける場合の床面積の上限は240平方メートルですから、大きな二世帯住宅を建築する場合は、子世帯部分につき区分所有登記とする必要があります。

一方、相続の際に「小規模宅地等の特例」の適用を受けるためには、区分所有登記は不利になります。

親から子供への財産の承継として、どちらの特例を受けた方が有利になるのか、または、建築予定の二世帯住宅がどちらの特例も受けることができるのか、種々検討したうえで、二世帯住宅の登記方法を決定されると良いと思います。2020年1月15日