以前本誌で、亡くなった方の確定申告についてご紹介しました。今回はその続編として、所得税の確定申告、いわゆる「準確定申告」について、所得控除を中心にご紹介します。

1.準確定申告書とは

個人が亡くなった場合は、亡くなった日から4カ月以内に、その亡くなった方の相続人が確定申告をしなければなりません。

その際に提出する申告書を「準確定申告書」と呼びます。

2.所得控除・税額控除を受ける時の注意点

(1)亡くなった日までに支払ったものについて受けられるもの

医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除は、1月1日から亡くなった日までに支払った金額について受けられます。

また、雑損控除の対象となるのは、1月1日から亡くなった日までに生じた損失、支出したものに限られます。

保険料控除を受ける場合は控除証明書などの書類が必要になりますが、通常は年末や年明けにならないと送られてきません。保険会社等の書類の手配はお早めに行って下さい。

(2)亡くなった日の状況で受けられるもの

配偶者控除、配偶者特別控除、扶養控除、障害者控除など(まとめて「人的控除」と呼ばれます。)については、亡くなった日の現況で判断します。

まず、配偶者や親族が亡くなった方と同一生計かどうかは、亡くなった日の現況で判定します。

所得があるかどうかについては、亡くなった日の現況により、年間の合計所得金額を見積もって判定します。

もし相続により事業を引き継ぐ予定の場合は、その分の所得も考慮し、年間の合計所得金額を見積もる必要があります。そのため、専業主婦であっても、配偶者控除を受けられない場合も考えられます。

(3)住宅ローン控除は?

亡くなった日現在の借入金残高について受けられます。

ただし、団体信用生命保険(※)に加入していた場合は、債務者が亡くなったことにより借入金が完済され、借入金残高がないことになり、住宅ローン控除は受けられません。

※団体信用生命保険とは?(通称「団信」)

住宅ローンの返済中に、ローン契約者が死亡または高度障害になった場合、本人に代わって生命保険会社が、その時点の住宅ローン残高に相当する保険金を債権者である金融機関等に支払い、ローンが完済となる制度です。

3.控除が2回受けられる?

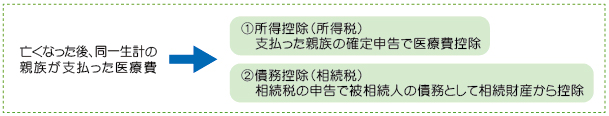

(1)医療費控除と相続税の債務控除

個人が亡くなった後に、亡くなった方と同一生計だった親族がその方の医療費を支払った場合は、その親族の医療費控除の対象になります。

さらに、負担した親族が相続人であれば、相続税の申告の際に債務控除として相続財産からマイナスされます。

結果、所得税と相続税とで2回受けられます。

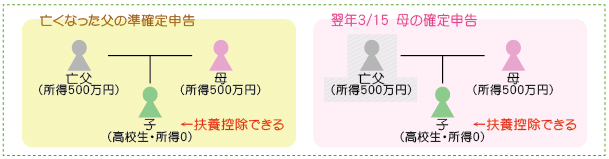

(2)扶養控除等

準確定申告をした方の控除対象配偶者又は控除対象扶養親族として扶養控除等を受けた方でも、その後他の方の控除対象配偶者又は控除対象扶養親族等に該当すれば、その方の申告でも扶養控除等を受けることができます。

上記の通り、1人の子について、父の申告時と母の申告時の2回扶養控除を受けることができるのです。

4.相続人の確定申告の時も忘れずに

配偶者と死別した方が受けられる所得控除があります。夫が亡くなった場合の「寡婦控除」と、妻が亡くなった場合の「寡夫控除」です。

死別後再婚していないなど一定の要件を満たせば、27万円(「特定の寡婦」の場合は35万円)の所得控除を受けることができます。

とは言ってもやはりご夫婦そろって長生きされるのが一番です。お互いを思いやりいざという時の知識も備えておけば夫婦円満につながるでしょう。