相続又は遺贈によって取得した資産で相続税が課されていたものについては、その資産の譲渡時にその相続税を必要経費として取得費に加算できる取り扱いがあります。

この取り扱いを「取得費加算の特例」といいますが、被相続人と元々共有であった不動産を相続後に譲渡した場合には、相続による取得者が共有者であるか否かにより税負担が異なる場合があります。

1.譲渡所得の計算方法

個人が不動産を譲渡した場合には、譲渡損益を次のように計算し、譲渡益が生じた場合に所得税が課税されます。

| 収入金額(譲渡代金)- 必要経費(取得費+譲渡費用)= 譲渡損益 |

取得費とは資産の取得に要した金額のことで、いわゆる取得原価のことです。

譲渡費用とは資産を譲渡するために直接必要な費用のことで、印紙代や仲介手数料、測量費などです。

2.取得費加算の特例

相続税を支払って承継した資産のその相続税は、取得するための原価の一部であると思うかもしれません。しかし、正確には相続税は取得原価ではないため取得費とはなり得ません。

ただし、相続の後あまり時間を経ずに資産を譲渡したときは、相続税と所得税の両方が短期間に課されることから二重課税感が強くなります。

そのようなこともあり、特例として相続税を取得費に加えても良い取り扱いがあり、これを「取得費加算の特例」といいます。この特例を利用できる要件は、相続開始後から3年10か月以内の譲渡となっています。

具体的な計算方法はここでは割愛しますが、上記の3年10か月以内の譲渡であれば相続税を取得費に加算することが特別に認められていますので、所得税の負担が大きく軽減されます。資産の資金化を考えるのであれば、この特例を上手に活用することが大事でしょう。

3.被相続人と共有であった不動産 その1

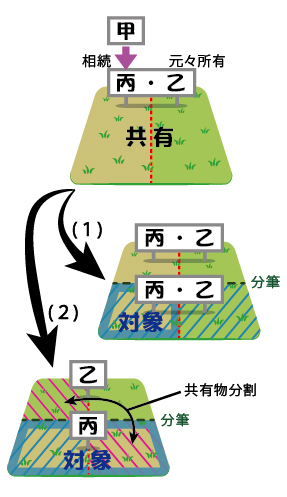

被相続人は甲、相続人は2名で乙と丙であるとします。

相続財産としては、甲と乙が1/2ずつ所有していた共有土地Aがあり、甲の共有持分を丙が相続しました。

土地A・・・相続前 甲1/2、乙1/2

・・・相続後 丙1/2、乙1/2

この前提で、土地Aの1/2(半分)のみを譲渡した場合の取得費加算の特例はどうなるのでしょうか。

(1)土地Aの半分を分筆して乙丙が共有で譲渡した場合

土地Aの1/2を分筆して譲渡したことになり、売主は乙と丙の2名です。乙は元々所有していた部分(全体の1/4)の譲渡のため特例とは関係がありません。丙は譲渡の全て(全体の1/4)が取得費加算の対象になります。

(2)土地Aの半分を譲渡するにあたり、共有物分割による分筆を行って、丙が単独所有として譲渡した場合

譲渡対象は上記(1)と同じく土地Aの1/2ですが、共有物分割によって丙の相続持分は譲渡対象地に集約されています。この場合には、全てが相続土地であるとして譲渡の全部(全体の1/2)を取得費加算の対象にすることができます。したがって、(1)より税負担が軽減されます。

4.被相続人と共有であった不動産 その2

その1の場合の前提条件で、甲の共有持分を乙が相続した場合には

どうなるのでしょうか。

土地A・・・相続後 乙所有100%(乙1/2相続、乙1/2)

(3)土地Aの半分を分筆して乙が譲渡した場合

乙は、乙が相続で取得した被相続人甲の持分1/2のみを譲渡する意思で、土地Aの半分を売却しました。つまり、上記(2)と同じように相続持分のみを特定して譲渡したかったのです。

しかし土地Aは、相続後は乙100%所有となっていることから、もはや共有物分割をすることはできず、被相続人の持分部分を特定できません。

そのため、乙は譲渡の1/2(全体の1/4)のみが取得費加算の対象となります。

相続の取得者が乙か丙のいずれであるかにより、取得費加算の特例の範囲が異なる場合があるのです。

5.物納では有利不利がない

譲渡した本人の意思・考え方を尊重するなら、上記(2)と(3)で異なる取り扱いをする必要はないとも考えられます。しかし、取得費加算の特例はあくまで相続した土地を厳密に解釈して適用しています。そのため、売却した土地そのものは物理的には同じだとしても、相続人によって税負担に差異が生じるケースがあるのです。

なお、物納の場合には柔軟な取り扱いがされており、上記(3)のケースでも(2)と同様に考えて良いとされています。物納という納税手続きのため、相続の仕方で不利にならないようにと配慮されているのでしょう。