上場株式等の配当や売却時にかかる約10%の所得税・住民税等の軽減税率は、いよいよ平成25年12月31日をもって廃止されます。平成26年1月より本来の税率である20%強に戻る予定です。これに伴い、平成26年1月から、NISA[少額投資非課税制度(日本版ISA)]が導入されます。 最近ではテレビコマーシャルでも耳にすることが増えてきましたが、それではNISA(ニーサ)とは、一体どのような制度なのでしょうか。

1.制度の概要

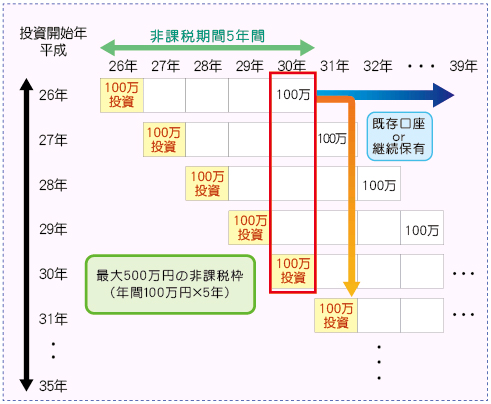

NISAとは個人投資家向けの税制優遇措置です。具体的には、金融機関で少額投資非課税口座(NISA口座)を開設して、上場株式や株式投資信託等を購入します。すると、本来20%強課税される配当金や売買益にかかる税金が5年間非課税となります。NISA口座を通じて購入することができる限度額(非課税枠)は一人年間100万円となっており、これは上場株式や株式投資信託等の買付代金となります。 売却せずに非課税期間の5年が終わると、満了時の時価で特定・一般口座などの課税口座に移すか、新たな非課税口座に移管することになります。

2.NISAの活用

NISAのポイントとしては以下の通りです。

1 非課税枠が利用できるのは平成26年から10年間

2 非課税枠=新規投資額は毎年100万円、一度売却するとその非課税投資枠の再利用はできない

3 新規投資分の非課税期間は5年間

仮に平成26年から10年間、毎年100万円を投資し、売却せず制度終了まで保有します。すると5年目には年間500万円の非課税口座が活用できることになります。6年目以降は初年度以降の非課税枠が順次なくなっていきます。しかし、新たな非課税口座の枠を使うことで、さらに最長5年間の非課税期間を利用することができます。制度終了までの期間で考えると、図では省略していますが、100万円の枠を最大50(非課税期間5年×10年間)活用することができます。そして、毎年非課税口座の投資で得た利益に対する20%強の税金が非課税となります。

3.デメリット

NISA口座を活用するにあたり、以下の様なデメリットもあるので注意が必要です。

1 一定期間において複数の金融機関等にNISA口座を開設できない。(1人につき1口座のみ)

2 NISA口座での売買損失は税務上ないものとされ、既存口座で保有する他の配当や株の売却益などとの損益通算が認められない。(既存口座であれば、一定の要件を満たせば損益通算をすることができ、また、控除しきれない損失は翌年に繰り越すこともできる。)

3 NISA口座から払い出された上場株式等の取得価額は払い出し時の時価となる。

(払い出し時の時価が取得価額よりも低く、その後の売却時に時価があがると、この差額について課税されてしまう。)

4.NISAの利用法

例えば、高配当が期待できる株式を購入し、非課税期間中保有します。配当金も長い目で見てみると大きな金額となります。NISA活用の1つの選択肢として検討してもよいのではないでしょうか。

もし、1株1,000円、配当年3%の上場株式を限度額100万円で毎年1,000株ずつ購入したら…

1年目 1株当たり配当30円×1,000株=3万円

2年目 〃 ×2,000株=6万円

3年目 〃 ×3,000株=9万円

制度終了までの14年間の配当金の合計額は

1株当たり配当30円×50,000株相当=150万円

150万円×20.315%=304,725円

この金額が非課税のメリットを受けた金額になります。