お役立ち情報

COLUMN

原則として月に一度、

代表 高木康裕が自身で執筆しております。

お客様の立場に立って、

新たな税務の情報や事例をご紹介。

辛口で税務の現場のナマの姿をお伝えして参ります!

年度:

タイトル:

-

5199号

今更どうして税務署は拘る?貸家建付地の評価

1. “貸家建付地”の評価とは

先ずは土地評価の基本的な話です。アパートや賃貸マンションを建てた場合、借家人にはいわゆる借家権と言う権利が生じます。それを踏まえて相続税ではその敷地の評価に当たり、貸家建付地と言って、次の算式のとおり更地より減額する工夫をしています。

貸家建付地の評価額=更地評価額×Α

Α:1-借地権割合×借家権割合借家権割合は一律30%とされているため、例えば借地権割合が60%の東京近郊の住宅地のようなケースでは、更地の82%になる計算です。

なお、建物についても貸家であれば、自用の場合の評価より借家権割合の30%が減額です。

2. 相続評価の原則は死亡時点の状況相続評価の原則は、相続開始時つまり死亡時点の状況によります。従ってその時点でアパートに空室があれば、借家人不在で借家権自体が存在しないため、それに対応する部分の土地は更地扱いです。例えば全室同面積の部屋が10室あり、その内1室が空室であれば、敷地の9/10は貸家建付地、1/10は更地の評価となるのです。しかし、何年も借家人がいたにも拘わらず、たまたま死亡時に空室になっていたら……。これが貸家建付地評価とならないと言うのも実態を反映せず、何だか運が悪かったようでスッキリしません。また、これは建物の30%減額にも影響をしてきます。

3. 賃貸が継続していれば…かつては税務署にも一時的に賃貸されていない事例について、見解が別れていました。つまり、一つは借家人がいない以上更地評価やむなしとする見解。もう一つは、そのアパートに一人でも借家人がいればその権利は敷地全体に及ぶとして総合的な判断、即ち貸家建付地として評価をしようと言う考え方です。

そして平成11年の評価通達改正時に、上述の9/10と1/10に分けるような“賃貸割合”と言う考え方を基本に、一定の場合には一時的に空室の状態でも、全体を貸家建付地として評価する方向性が打ち出されたのです。

その一定の場合とは、以下の点を総合的に判断するものとされています。

①各独立部分が課税時期(つまり死亡時)前に継続的に賃貸されてきたものかどうか②賃借人の退去後速やかに新たな賃借人の募集が行われたかどうか③空室の期間、他の用途に供されていないかどうか④空室の期間が、課税時期の前後の例えば1ケ月程度であるなど一時的な期間であるかどうか⑤課税時期後の賃貸が一時的なものではないかどうか、等々です。一言で言えば、継続して賃貸の意思があり、実際にも募集活動を行っている事、と考えられるでしょう。

4.それでも執拗な税務署の追求当事務所でも相続税の申告に当たっては、上記の点を十分考慮し、事実の検証を行った上で結論を出しています。そして、その判断の結果貸家建付地として申告をしても、税務署は空室があるとなかなか貸家建付地と認めたがらないのです。近年その傾向が顕著で、相続税の税務調査では本当にしつこいくらい、この点を追求してきます。特に建物が老朽化し、なかなか新たな賃借人が見つからない場合は敵の出方も強行です。古い建物は現実問題として募集に相当な苦労が強いられてしまいます。ただ、現在は既に考え方については決着が付き、以前はそれ程問題にもしてこなかったのに、ここへ来て何故か追求は執拗です。筆者にもその原因は分かりません。

5.問題は空室だけではありません空室ではないのですが、こんなケースがありました。孫夫婦に他の賃借人の半額でアパートの部屋を賃貸していた事例です。その部屋については賃料が安いこともあり、所得税の申告はせず、いわばオーナーであるおばあちゃんの“お小遣い”。この状態で相続を迎えました。

ここで問題は相続税の土地の評価です。賃料が半額でも使用貸借と言われるタダ同然ではない限り、貸家建付地として評価できるでしょう。但し、所得税の申告書との整合性が必要です。今からでも小遣い部分を申告し、所得税を修正しなければなりません。それが嫌であれば、相続税は更地の評価。要は相続税と所得税の損得勘定で判断することになるでしょう。

因みに賃料が半額のため、差額分は祖母から孫への贈与として課税があるのでしょうか。これは冷静に考えれば答えは出てきます。オーナーが誰にいくらで部屋を貸そうとオーナーの勝手です。贈与税の課税対象にはなりませんのでご心配なく。 お好きな方にお望みの金額でお貸し下さい。2008年12月15日

-

5198号

遺言書作るなら元気な内に!

相続ならぬ“争族”を避ける方法は、遺言書の作成を置いて他にありません。分かってはいても、楽しい作業ではないので、なかなか実行に移せないのが人情です。ただ、加齢に従って痴呆の進行等により、正常な判断が困難になる場合も。遺言をするなら、とにもかくにも元気な内に、早目のご決断を。本日は、遅くなるとこんな余計な確認作業が必要になると言うお話です。

1. 公正証書が何より安全法的な安全性や確実性から、遺言と言えば何と言っても公正証書遺言にする事をお勧めします。

公正証書遺言とは、遺言者の意向を受けて公証人が作成した遺言書で、原本は公証人役場に厳重に保管されます。遺留分の侵害があり、相続人から自分の取り分が少な過ぎると言う文句(減殺請求という)があれば別ですが、一般的には遺言者の思いが安全、確実に伝えられる方法なのです。

2. 公証人の役割そうは言っても公証人だって人間です。手続きや遺言者の意思確認の段階で誤りがあれば、遺言書自体の有効性について後日争いが生じないとも限りません。従ってその辺りは慎重に事が運ばれます。なお、通常は証人2人の立ち会いのもと、公証人役場でその手続きは行われますが、遺言者の要請により遺言者の自宅や入院先等へ公証人に出張して貰うことも可能です。

3. 遺言者の意思の確認公証人はまず、遺言者が本人である事を印鑑証明書を提出させることで確認します。それは宜しいのですが、問題は遺言者の意思の確認です。健常者の場合は何の心配もないのですが、公証人から色々な質問がなされます。そのため、軽い痴呆が始まっていたり、言語障害で意思表示が明確にできない場合には、実務的には若干の苦労が伴います。

先日もこんな例がありました。家族との日常の会話には何の支障もないものの、いわゆる“まだらボケ”の症状がある方の遺言です。車椅子の生活のため、公証人にはご自宅まで出張をお願いしました。公証人を含め、知らない人に会うと緊張し、ボケの症状が出やすいとのこと。そのため、遺言当日は証人として立ち会う我々も公証人より早目に到着して、公証人の質問に対する回答を練習しておくことにしたのです。

4.何と『長谷川式』 の質問で確認!さて、公証人の行う遺言者の意思確認ですが、結構厳しいものがあります。世間話程度から始まりますが、遺言者に面接してちょっと疑問符が付く場合、意思能力、判断能力の確認が始まるのです。実は今回、何と『改訂長谷川式』と言う認知症のテストが行われたのです。医療の現場では広く知られた方法のようで、私も付き添いの看護士から教えられて初めて知ったテストです。

この公証人、何と約束の時間より20分も前に到着し、我々が予行演習をする前に付き添いさんの前でこのテストを始めていたのです。遺言者は賃貸マンションをお持ちの方で、その1室にご家族とは別に起居されていたため、公証人に予め部屋番号を教えていたのが災いした格好です。

5.『長谷川式』テストの概要ここでその『長谷川式』と言われるテストの概要を御紹介しておきましょう。満点は30点で20点以下だと痴呆の疑い有りとされるようです。どれも正常な方なら簡単に答えられるものばかりですが、ボケておられるとやはり難しいようです。

先ずは年齢や当日の日付、曜日、面接の場所等の確認から。次いで簡単な引き算です。例えば100から7を引いた数、更にそこから6を引いた場合の答を求められます。また、面接者が幾つかの数字を言った上で逆さから言わせたり、知っている野菜の名前を複数言わせたりと、概ねこんな形で進められるようです。

回答により加点方式で採点、判定されるテストで、元々は任意後見人制度から始まったようです。任意後見契約について公正証書の作成を依頼された場合に、本人の判断能力に疑問がある場合は、このテストを行うそうです。それが、遺言書にも利用された訳ですが、現時点で遺言公正証書の作成について、このテストが一般化されている訳ではないそうです。言ってみれば、今回の遺言者はちょっと運が悪かった、と言ったら言い過ぎでしょうか。

6.結論は遺言するなら元気な内に!さて、今回は軽い言語障害があり、質問に対し迅速に答えができなかったのですが、機転の効く看護士の助力もあって、何とかクリアーできました。何のために遺言をするかとの公証人の質問に、やっとのことで絞り出すように『相続』と言えたことが決め手になったようです。

質問を終え、『ちょっと危なっかしいけど、まあいいか』との一言に安堵、安堵、安堵でした。

いずれにせよ、遺言は争族回避の最善の策。元気で適切な判断力がある内に。私共も全力でお手伝いします!2008年11月28日

-

5197号

問題山積の相続税改正

昨年、つまり平成19年の12月に公表の税制改正大綱で、21年から相続税の計算方法が改正されることが明記されました。本稿の読者の皆さんへは、勿論既にご報告済みです(5190号)。しかし、当時日経新聞でさえこの重大事を報道していませんでした。が、やっとここへ来て、平成21年度の改正が話題になるにつれ、俄に脚光を浴びるに至った相続税改正です。ただ、実務的には問題山積で、予想を基にその行方を追ってみました。

1. 極々 簡単に復習すると詳細は触れませんが、事業承継税制の中で、いわゆる中小企業の後継者の税負担を軽減する議論がかねてからなされていました。その円滑な事業承継に対応すべく、相続税の計算方法を根底から見直すというのが改正の表向きの建前でした。現実論としては、相続税の課税対象者等の拡大を狙った増税策。何しろ従来の相続税の課税の対象となる方の割合は、100人亡くなって僅かに4人と言うのが実状だからです。当事務所ではこの事には瞬時に気付き、既報の通りのご報告を致しました。一般のマスコミではこの大改正自体を全く取り上げず、来年の税制改正のこの時期になって、初めて俎上に上がって来たのです。が、とにかくこの改正、様々な問題が…

2. 従来の相続税の計算方法これも詳細は触れませんが、従来の計算方法は、とにもかくにも全財産を把握し、それを法定相続分通りに分けたと仮定して、税額の合計をはじくのです。その総税額を実際の相続割合に応じて各相続人財産を相続した方は、少額の方より当然の事ながら税額は増加するというものです。

3. 従来の計算方法の問題点この方法の問題点を幾つか列挙すれば、一つには特例の適用者の影響が他の者にも及ぶことが挙げられます。例えば居住用や事業用の土地については、最大で80%引きの評価の特例があります。仮に長男が相続した土地がこの評価減効果により8割引になった場合、本来は長男だけが減額の恩恵を受ければよいわけです。しかし、全体の財産総額が減少するため、結果的には相続人全員の税額、つまり相続税の総額が減少することになる訳です。

また、相続税の総額の計算には累進税率が適用されるため、財産総額によっては大幅に税負担が増加する事もあり得ます。従って、同じ1億円の財産を相続した場合でも、財産総額により納税額は異なります。全体の財産が2億円の場合の1億円の土地と、200億円の場合の1億円の土地では、同じ1億円の土地を相続しても納税額は天と地ほど相違が生じることになるのです。

4.相続税の調査はどうなる?改正後はまず前述の相続税の総額の計算がなくなります。全体の財産に対する税額計算はしないからです。ただ、相続人毎に税額計算をするとは言うものの、実際の相続税の申告書は従来同様、通常は全員で一つの申告書に署名、捺印する形式に変更はないものと想像しています。贈与税の申告書のように、贈与を受けた人毎の申告書にはならないと予想しているのです。現在の相続税の申告書は、被相続人の住所地の税務署に相続人全員が原則一つに纏めて提出をします。それに対し贈与税は文字通り贈与を受けた人毎です。従来通りの形式を維持しないと、税務署は全体の財産を知るのが困難となり、税務調査もやりにくくなってしまうからです。その税務調査は、いずれにせよ困難を極めることにはなるでしょう。従来は被相続人の配偶者や長男が相続人を代表して調査に立ち会えば良かったのですが、今後は相続人毎となるわけで、全員の立ち会いが求められることに。果たしてそんなことができるのでしょうか。

5.他の相続人に知られずに申告ができる!現在の申告書は、何度も言うように財産全体を把握した上で相続税の総額を計算します。従って長男が財産を隠しても、税務調査で見つかればその事実は白日の下に晒され、他の相続人にも影響を与えることになるのです。そして全員で修正申告をすることになる訳です。しかし、今後は長男が財産を隠しても、誰にも知られず修正することが可能です。例えば相続人がA,B,Cの3人とします。被相続人である父親はAに大半の財産を相続させたいと思っていたとしましょう。ただ、表面上は平等原則の遺言を作ります。争いを避けてほぼ均等の相続になるようにしておくためです。恐らく申告書の形式に変更がないものと仮定すれば、一度は3人全員の署名、捺印で申告です。が、実はもう1通の遺言書があり、それには前述の平等原則の遺言書に記載されていない財産がAのために用意されていたらどうでしょう?当初の申告の直後にAは自主的にこの遺言を加えた内容の修正申告をA単独の名義で提出ができるのです。何しろ相続人毎の申告ですから。修正するのはAだけでいいのです。遺言方法にまで影響しそうな改正に、大いに注目が寄せられます。

2008年10月31日

-

5196号

路線価は上がっているけれど…

今年は例年よりひと月ほど早く路線価が公表されました。全国平均で前年比10.0%、東京圏で14.7%の上昇となっています。逆に27県では前年から下落が止まらず、地価は依然として二極化傾向です。しかし、実勢としては既に都心でも昨年の秋から下落傾向で、路線価は現時点での状況を正しく反映はしていません。その結果、現実には地価下落でこんな事が…

1. 担保価値の急落の影響土地を購入する場合、豊富な資金が有れば別ですが、通常は不足分を銀行からの借入れで補うことになります。その場合、銀行としては対象となる土地の担保価値を査定することに。東京の都心でも、前述の通り実勢価格は昨年の夏頃がピークだったと言えるのでしょうか。秋以降は下落傾向が続き、担保価値も急落しています。

そのため、融資が下りず契約に至らなかったり、契約は締結したものの融資が実行されず、手付けを流したりするケースが散見されます。

また、所有している土地を担保に賃貸物件を建築する場合、収益還元価値からは十分でも、土地の担保価値が急落の影響を受けて満額の融資が実行されない例もあるほどです。 。

2. 路線価のタイムラグ路線価は毎年1月1日の時価として、その年中の相続税や贈与税を計算する場合、土地の評価額算出に使用されます。

価格としては、路線価に先立ち3月末に公表される公示価格の概ね80%の水準に設定されることになっています。公示価格は路線価と異なり、幾つかのポイントとなる地点だけの価格算定となります。しかし、この公示価格が公表された時点で、路線価も近隣の公示価格を参考に、80%水準のルールから推測は可能になっているのです。

この公示価格も路線価と同様1月1日の時価となっていますが、それを3月末に公表するためには実際の作業はその前年中に終わらせなければなりません。つまり、調査時点と公表時点では既にタイムラグがありますが、路線価は公示価格よりさらに遅れて公表されています。このタイムラグ、地価上昇時には上昇分の反映が遅れるため、納税する側にとっては有利に働きます。しかし、地価下落時には逆に実際より高い価格で課税されることとなり、不利になってしまうのです。

3. 契約は締結しても、残金決済不能の場合さて、話は戻ります。不動産の売買には契約から代金決済まで、どうしても相応の時間が掛かってしまいます。金額が多額で大きな案件になればなるほど、測量、隣地境界の確定、抵当権の設定と解除、融資の条件等様々な事柄を解決するためには時間が必要になります。

売買契約を締結したものの、時間がかかり過ぎたため、結局融資の条件が変更され残金決済が不可能になった例がありました。前述の担保価値の急落が原因です。

このケースでは、契約締結時に売買代金の1割相当額を手付金として受領しています。買い手の事由で契約の履行ができないため、勿論この手付金の返金は不要です。売り主が個人の場合なら、一時所得として半額が課税の対象になります。累進税率で最高の50%が適用される場合でも、半額課税のため25%と考えることは可能です。しかしこのケース、売却に際しては借家人が居たため多額の立退料を支払っているのです。25%で喜んでいられるほど事態は甘くありません。

4.契約に至らない場合には…もっと深刻な例もありました。上記3.と同様に借家人がいる事案です。契約を締結すべく立退きを完了させ、いよいよ契約という段になって買い手の融資が実行不能になってしまったのです。こうなると、立退料は支払ったものの賃料収入が無くなり、新たな借家人を入れれば今度は売却そのものを諦めねばなりません。正に踏んだり蹴ったりの状況です。

これら立退料は原則として不動産所得の必要経費となりますが、売却のために生じたものは譲渡所得の経費です。売却はできず今や不動産収入もなくなって、立退料は行き先を失ってしまいました。

5.金融機関はやっぱり土地の担保価値融資には担保がつきものです。それ自体不自然なことではありません。しかし、バブル華やかなりし頃、銀行は土地さえ有ればほぼ無条件で湯水の如く、融資を行ったのです。本来融資とはその事業の内容を吟味し、収益性や確実性を総合的に勘案して実行すべきものなのではないでしょうか。

バブル当時の融資はそんなことはお構いなし。とにかく土地が有れば良かったのです。その結果、バブルが弾けて散々痛い目を見たのは銀行だったのではないのでしょうか。

が、喉元過ぎれば何とやらで、ここへ来て結局融資は土地の担保だけ。いつか来た道の再来にならないことを祈るばかりです。2008年9月30日

-

5195号

税務署には分からない、美術品の評価!

相続税を計算する場合、先ずは財産や債務の評価をすることから作業は始まります。土地ならばご存じの“路線価”が基本でしょう。では相続財産に美術品があったらどうするのでしょう。“何でも鑑定団”にでもご相談ですか?そもそも税務署はどんな対応をしてくるのか、実際の相続税調査での対応をご紹介です。

1. 事案の概要被相続人は大変な資産家であると同時に、様々なご趣味をお持ちだったようです。その一つに絵画のコレクションがあったようです。と、他人事のように申し上げるのは、申告の時点では絵画の存在は明らかではなかったからです。相続人の方々にもその認識が無く、従って絵画については全く申告をしていなかったのです。そこへ相続税の税務調査です。調査の過程で一片のメモが発見されました。某デパートの“絵画購入メモ”には十数点の作品の題名と購入金額と思しき金額の記載が。総額にして何と1億数千万円です。こうなると、税務署は鬼の首でも取ったように相続人への追求が始まります。ただ、相続人に財産隠しの意識はなく、『そう言えば数点の絵が何処かにありましたね』と言う程度です

2. 評価の原則は『時価』!さて、こんな場合、まずはその絵画の評価と言うことになりますが、実はこれが問題です。絵画の価値を知る方法の一つに『美術年鑑』と言うものがあります。税務署の主張はとりあえずこの美術年鑑、但し“参考価格”ですとのお申し出。実務的には当方で鑑定なり、それなりの権威のある方の意見書なりを添付しろとのご指示です。本来、こう言うケースでは、税務署が新たな財産を発見したのですから、この金額で課税するぞ、と言うのが筋なのですが。当初より税務署は評価額で争わないからこちらで価格の算定をせよとのご指示だったので、仕方なくそれに従いました。

3. 夢膨らむ税務署と『美術年鑑』との乖離何しろ購入価格が1億数千万円、例の美術年鑑ではそれを更に上回る価格です。税務署にとっては待望の“増差”と言う手柄に夢は大きく大きく膨らんだのでしょう。調査の論点は他にもあったのですが、この期に及んではもうこの絵画に一点集中。彼らの立場で考えればそれも無理はありません。が、しかしです。美術年鑑の価格とは保存状態が完璧で、デパートや画廊が顧客に売却する場合の参考価格なのです。所詮、所有しているだけでそれだけの財産価値が保証されるものではありません。

4.税務署にも予算が…ここで重要なことは、何故こちら側に価格の算定を要請したか、です。専門家へ鑑定を依頼する場合、当然ながらそれなりの費用が必要です。しかし、そんな費用に対する予算が税務署には全くないのです。前述の美術年鑑による価格で課税でもしたら、とても訴訟に耐えられる案件にはなりません。税務署だってそれは先刻ご承知なのです。だからこそ多少譲っても、こちら側に鑑定を要請してきたのです。

事は美術品に限ったことではありません。よくあるのは、不動産の評価を路線価によらず、鑑定評価をとって申告した場合です。その鑑定価格が妥当なものであれば格別、そうでない場合には否認する根拠がなければなりません。双方の話し合いがつかず、価格を巡る争いにでもなれば税務署も鑑定評価をすることになりますが、予算には限りがあります。総ての事案に鑑定を取ることなどできるはずもありません。

5.難しい美術品の鑑定さて、気になる鑑定価格ですが、結局のところ購入価格の1/20程度の価格水準で落ち着きました。若干ではありますが、傷やカビが散見されたことも影響したようです。もしかして、詐欺とは言わないまでも、法外な価格でデパートに売りつけられたのかも知れませんが。夢を抱かせてしまった税務署には申し訳ない結果となりましたが、美術品の実際の価値は、どうやら購入価格とはかなりの乖離があるものと覚悟しておいた方がよさそうです。美術品と言えば、かつて相続直前に純金に近い仏具を購入したお客様がいらっしゃいました。仏具は相続税法上の非課税財産だからです。結論を言えば、この手のものは非課税にはなりません。仏具という用途より、金その物の価値に着目されるからです。

6.敵ながら天晴れな税務調査!蛇足ですが、今回の調査を振り返ると、一片のメモの発見がその端緒となったのです。メモさえ見つからなければ、税務署に絵画の存在もその価値も分からなかったであろうと思うと、ちょっと悔しい気もします。調査では、くれぐれも昔のメモや手帳に要注意、と言うのが大切な教訓でしょうか。敵ながら天晴れ!もっとも、別の調査事案では居間に何気なく掛かっていた数百万円の絵画には、何のお咎めもありませんでした。堂々と申告をしていなかったにもかかわらず、です。

2008年8月29日

-

5194号

売買時の固定資産税精算の問題点

不動産の売買に際しては、契約時点で固定資産税・都市計画税の精算が行われることが一般的です。あまりに一般的過ぎて、何の疑問も感じていない方も多いのではないでしょうか。実務としては確かにそれで宜しいのですが、税務的には実は色々な問題を含んでいるのです。

1. 固定資産税の基本的な考え方先ずは原則論から。固定資産税は毎年1月1日の所有者に対し課税がなされます。従って、その後、年の途中で所有者が変更になっても、課税をする市町村に日割り計算という考え方はありません。だからと言って、実務が間違っていると言うことではありません。固定資産税の考え方は考え方、実務は実務なのです。良い悪いの問題ではなく、理屈を踏まえた上で実務を行えばいいだけの話なのです。

2. 事の発端は消費税の考え方さて、かつては税務署でも実務の日割り精算に対し、何らの課税も行っていませんでした。その意味では、固定資産税の課税の仕組みより、実務を優先していたと考えられなくもありません。

しかし、消費税の導入後、次第にこの点についての取り扱いが厳しくなってきたのです。先ずは消費税において、その精算金は譲渡代金とする旨が通達という形で明示されました。勿論、土地の売買については消費税の課税対象となりません。従って、この影響を受けるのは建物や償却資産の売買についてです。

3. 譲渡税の取り扱いにも飛び火!消費税の考え方を受けて、今度は譲渡税についても税務署は取り扱いを変更してきました。所得税でも土地や建物に係る固定資産税の精算金は売却代金の一部だと言うのです。従来は何らの課税もしていなかったのに、です。

我々実務家が業務を遂行する上で、課税当局の見解を知るための資料として、市販の質疑問答集の類があります。蛇足ながら、この手のQ&Aはかつては当局の担当者の肩書きが氏名と共に明示されていました。しかし、現在は責任回避の観点から氏名のみの記載で、肩書きは省略されています。当局としての見解ではなく、あくまで担当者個人の見解とする立場からです。それはともかくとして、現在はこれら当局本にもはっきりと精算金が課税の対象と謳われているのです。

4.譲渡税の課税対象と言えるのか?ここで譲渡税の課税対象の性格を考えてみましょう。言うまでもなく、所有期間中の値上がり益に着目して、その値上がり益分に税金をかけようとするものです。キャピタルゲイン課税などとも言われています。譲渡税の課税の対象がその値上がり益だというのであれば、固定資産税の精算はその範疇からは明らかに外れる事になるでしょう。その点を強調して、断固譲渡税課税に反対する論者もいるようです。

5.いずれにせよ、何らかの課税対象ここでは理論的な是非についての検証をするつもりはありません。ただ、仮に上記の論者の言うように、値上がり益ではないので譲渡税の課税は承服できない見解をとったとしましょう。固定資産税の基本的な考え方からは日割り計算はないのは前述の通りです。だとすれば、精算という行為自体をどの様に考えるのか、と言う問題が生じてきます。譲渡税の課税対象ではないにせよ、金銭の授受が行われているため、何らかの課税対象であることは間違いありません。理論的にはかつて何らの課税もなされていなかったこと自体に問題があるだけで、売買を契機に精算と称してお金が動いているのですから。

6.賢い実務的対応は…お断りをしておきますが、筆者は学者ではありません。また、理論的な税法論議をする立場にもありません。ただ、税理士として、実務的な対応を考えなければならない立場にはあります。結局のところ、精算金自体が何らかの課税の対象となるとすれば、所得税的には一般論としては、雑所得になるのではないでしょうか。

もしそうだとすれば、総合課税で累進税率の適用を受けることとなり、住民税との合計で最高50%の適用もあり得ます。一方、百歩譲って理論的には納得のいかない譲渡税の課税対象とすれば、分離課税で一律20%の世界です。住民税の税率は現在一律10%、所得税の累進税率は5%~40%となっています。所得によって適用税率はマチマチですが、少なくとも資産家の方にとっては譲渡税の分離課税の方がお得な場合が多いのではないのでしょうか。つまり、実務的な対応策としては、税務署の主張に乗っかって、20%の分離課税で申告する方が得策なのではないかと考えるわけです。今や、精算金について何らの課税も受けない時代ではなくなっているのですから。

税務調査についても同じ事が言えるのですが、理論や本心は別にして、税務署の主張に乗ることが得策であるならば、決して我を張らない。これが賢い実務的対応というのが弊社の考え方です。2008年7月31日

-

5193号

相続の効果はいつから?

相続が起こると、遺言がない限り速やかに財産の分割協議を始めなければなりません。この協議が整うまでは総ての財産は相続人の共有です。協議が整って初めて各相続人のものになるわけですが、その法律的な効果は単純に相続時点に遡ると考えればいいのでしょうか。常識で考える程単純にはいかない税務の問題点を探ってみました。

1. 遺産分割の効果冒頭でも述べたとおり、遺言がない限り財産を分けるには分割協議をしなければなりません。そして、この分割協議が成立すると、民法の上では遺産分割は相続開始時に遡って効力が生じることになっています。例えば平成20年4月1日に亡くなった場合を考えてみましょう。10月1日にその相続についての分割協議が整うと、各相続人はそれぞれ遡って4月1日からその財産が自分のものとなる訳です。

2. 問題はその財産から生まれる果実問題は、ちょっと難しい言葉になるのですが、その財産から生まれる“法定果実” と言われるものです。例えば賃貸ビルを相続すると、ビル自体は相続財産です。しかし、そのビルから生じる賃料は相続財産そのものではありません。この賃料のように、元物(収益を発生させる元になる物)から生じる収益のことを一般的には法定果実と言っています。つまり、相続財産自体は相続時点に遡って相続人の物になっても、その果実である賃料までをも同様に考えていいのかどうかが問題になるのです。

3. 所得税の申告は…上記1.のケースでビルの賃料についての所得税の申告を考えてみましょう。平成20年の申告にあたっては、1月1日から3月31日までは被相続人の所得、分割協議でAが相続すれば10月1日以降は間違いなくAの所得でしょう。この場合は確定申告の時期までに分割協議が整っているので、4月1日から9月30日までをAの所得に含めて申告することも一応は可能です。分割協議による相続の効果は相続開始日に遡るため、法定果実を相続財産と同様に考える立場に立てば、4月以降は総てAの所得となるのでしょう。

4.最高裁の判決は、法定果実は別扱い!かつて相続開始から分割協議までの賃料が誰のものであるかについて争った事例があります。法定果実は相続財産とは別物と考えれば、この期間の賃料は全相続人の共有財産です。従って、分割協議が行われても分割協議成立前の部分は法定相続人が法定相続分で取得できることになるわけです。結論としては、最高裁の判決は法定果実を相続財産とは別物と考える立場です。一般人の常識としては同一視してもよさそうな気もします。一審、二審とも別物とは考えていないことからも、それをうかがい知ることができるからです。

5.税務の考え方は?さて、税務の世界では一体どの様に扱っているのでしょう。上記の判決が出る前は、必ずしも態度を明確にはしていませんでした。どちらの考え方に従って申告をしても、それぞれ認められていたのが実務です。ただ、理論的には、最高裁と同じ立場だったと言っていいでしょう。

前述のケースは確定申告期限前に分割が整っていますが、もし協議が不調であれば、法定相続分で申告せざるを得ません。その場合、後日協議が整っても、所得税の世界ではやり直しを認めてはくれないのです。ことは所得税だけではありません。賃料が消費税の対象となるものであれば、消費税の考え方もこの事については全く同様なのです。

6.消費税への影響消費税も同様とはいいながら、実は消費税にはちょっと厄介な問題があるのです。所得税と異なり、消費税には基準期間というものがあるためです。一般論で言えば、消費税の課税の対象となる2年前の年分の売上げが1,000万円以下である場合、消費税の納税義務は生じません。この2年前の年分のことを基準期間と言いますが、相続の時はこの基準期間の売上げをどう考えるかによって相違が生じてきます。再び上記1.のケースで考えてみましょう。相続人が従来は消費税とは無縁で、相続したために消費税の課税の有無が問題となる場合です。具体的には平成20年から2年経過し、基準期間となる20年をどの様に考えるのかと言うことです。理論的には分割協議と無関係に、4月~9月までの期間は法定相続分で考えます。ビル本体を相続したAの場合には、課税の対象となっても、そのビル自体に相応の収入があるのなら当然と言えば当然の課税。問題は金額的には僅かではあっても、法定相続分を考慮することで1,000万円を僅かに超えてしまう場合の相続人です。税務署がその点まで本当にチェックしているかどうかは甚だ疑問です。前述の通り、実務では必ずしも法定相続分でやっていないものを放置しているのが実状です。果たして今後、実務の取り扱いは厳格になっていくのでしょうか?

2008年6月30日

-

5192号

『贈与』がバレる時!

生前に少しでも子供に財産を渡しておきたいと思うのは親心。残せば相続税、それを避けて生前ならば贈与税が待っています。分かってはいるものの、それでも元気な内に贈与したらどうなるか。贈与税実務の実態に迫ってみました。

1. 税務署も総ての贈与は把握できない!通常の贈与税には、年間110万円の基礎控除があることはご存じの方も多いでしょう。この金額の範囲内なら、税務署にとやかく言われることもなく、無税で贈与が可能です。問題はこれに収まり切らない場合です。相続時精算課税制度もありますが、ここではひとまず通常の贈与に限定して議論を進めましょう。当たり前ですが、総ての贈与を税務署が把握できるはずはありません。スピード違反が総て検挙されないのと同じです。ではどんな贈与に注意をすればよいのでしょうか?

2. 最もポピュラーなのは 登記の異動何と言っても最も分かり易いのは不動産の動きでしょう。売っても買っても不動産には登記がつきものだからです。登記の異動を基に、売れば譲渡税の申告書が送付され、買えば不動産の取得についてのお尋ねの書面が来ることに。後者では購入資金の出所が問われます。購入者の所得や財産状況から購入資金の原資についての疑念があれば、贈与を想定するのが税務職員の習性と言うものです。とにもかくにも、税務署と登記所はグルであることを肝に銘じておきましょう。彼らは仲の良いお友達、情報は筒抜けなのです。

3. 貴金属等の高額な買い物にも要注意!不動産ばかりではありません。デパートや宝石商、田中貴金属等の高額商品を扱う店も注意が必要です。と言うのは、税務署は時折これらの店に出向き、優良な顧客の洗い出しをし、リストを作成するからです。業界用語で“資料箋”と言いますが、高額商品の購入顧客の住所や名前を確認し、相続や贈与の調査の際の参考資料とするのです。店頭で現金で購入すれば別ですが、外商や得意先係からも顧客情報は確実に把握されることに。

4.贈与税の調査はあるのか?相続税も贈与税も、言うまでもなく申告納税方式です。つまり、納税者自らがその金額を計算して申告、納税する方式です。税務署は提出された申告書の内容を検討して、疑念があれば実地に調査をし、疑念がなければそれを“調査省略”として特段の行動はしないのです。これは所得税も法人税も基本的にはみな同じです。

しかし、贈与税については申告後に具体的な調査期間を決めた上での実地の調査はまずありません。勿論、税法条文の適用誤りや計算ミスがあれば指摘を受けます。それよりはむしろ、前述の登記情報や資産の異動資料から、税務署として把握しているものだけを重視し、確認する方法が採用されています。だからと言って、安心はできません。後で辻褄合せはキチッとするのが税務署です。

5.面白いのは“社会通念”ここでちょっと目先を変えたお話です。扶養義務者から生活費や教育費として贈与を受けた財産で、通常必要と認められるものは贈与税も非課税です。一般論としては入学金等の学資や生活用具ですが、“通常必要”かどうかの判定は実務的には難しいものがあります。言うまでもなく、地方からの上京に際し、子供を所有者として通学に便利なマンションを購入しても、流石にこれは非課税扱いにはなりません。ただ、通常必要かどうかは、『被扶養者の需要と扶養者の資力、その他一切の事情を勘案して、社会通念上適当と認められる範囲』で判断することになっています。つまり、お金持ちと貧乏人ではその範囲は自ずと異なることになるのです。

6.相続税の調査では預金の動きは徹底チェック生前に贈与をし、仮にその時点では贈与税の課税を免れたとしても、相続税の調査では意外な結末が待っていることもあります。と言うのは、相続税の調査では、被相続人や相続人の預金の動きは必ずチェックされるからです。特に大きな金額の使途は間違いなく税務署からの質問の対象に。現金で引き出しがなされただけならまだしも、相続人の口座へ振り替えられていたり、特定の資産の購入代金に充てられていたりした場合が問題です。当時贈与があり、現時点では贈与税の課税も7年経過で時効だと主張しても、贈与自体を立証できないこともあります。贈与はあくまで当事者双方であげました、貰いましたが前提だからです。一方的な行為は贈与にならず、前述4との辻褄合せもあって簡単には贈与を認めません。相続財産に加算することを強要する事が多いのです。

7.結局は『社会通念』次第?結局のところ、通常は不動産や高額品の取得以外、贈与の事実がその時点で明るみにでることは少ないとは言えるでしょう。但し、上記6のように、相続時には徹底チェックされる事を忘れてはいけません。あとは『社会通念』をどう考えるかですが、課税の対象と知っていながら実行するのは、文字通り確信犯。くれぐれも適正な納税を!

2008年5月30日

-

5191号

還付金請求すると、即調査?

税金を納めるお役所が税務署です。しかし、必要以上に納めた場合、当然のことですが還付されることに。理屈はただそれだけのことですが、還付についての実状はなかなか厳しいものが。還付金の請求をすると、税務調査を呼び込む事が多いというお話の御紹介です。

1.還付でお馴染みは医療費控除?還付と言えば、お馴染みは医療費控除でしょうか。サラリーマンの場合、毎月の給料から受給時に源泉の形で所得税が控除されています。そこでは医療費の負担は考慮されていません。そのため、実際に医療費があれば、確定申告で控除対象額を明示することにより、税金が還付される仕組みになっています。その他には年の中途で納めた予定納税の額が、最終税額より多過ぎればこれも当然還付されます。これらはいずれも税務署にとって、既に納められた税額の訂正で、それ程抵抗なく還付の手続きが期待できるものなのです。

2.消費税の基本的な考え方ちょっと毛色の違うのが消費税です。消費税の納税の原則は、売上等でお客様から預かった消費税と、諸経費等の支払いでご自身が負担した消費税の差額です。申告に際し両者を比較して、前者が多ければ納税に、逆に後者が多ければ還付になる訳です。他の税目と違うのは、消費税の納税義務があるかないかの判定を、基準期間といわれる期間の課税対象の売上額で決めるところでしょう。この基準期間、通常は2年又は2事業年度前の事を言い、この売上げが1,000万円以下であれば、免税事業者となって消費税の申告義務は負わないのです。

3.消費税還付の典型例さて、消費税が還付される典型的な例は建物を建築や購入した場合です。アパート等の居住用でない賃貸建物を建築したとします。店舗や倉庫のように、その賃貸料の性格が消費税の課税の対象となる建物が前提です。前述のように消費税はその賃料と支払った諸経費等の多寡を比較して申告をすることに。建物を建築した年は、通常の年と違いその建物に係る多額の消費税を支払っているでしょう。つまり、こういう年には消費税が還付になることが多いのです。しかし、初めて賃貸業を開始する場合や2年前には課税対象の売上が1,000万円以下であれば、免税事業者となってしまうため、還付の対象自体が発生せず、申告書を提出する必要がありません。

4.工夫すれば 還付もあり得る消費税そこで事前の工夫が必要になります。まず、建物を購入や建築をする年・事業年度の開始前に、敢えて『課税事業者』になる旨の届け出をしておくのです。この手続きで申告する義務が生じ、還付を受ける権利が発生するのです。しかし、その後2年(事業年度)は申告を続けなければならず、納税になる年もあることに注意が必要です。

5.還付の申告書が提出されると…税務署は建物の建築や購入による消費税の還付については異常なほどの注意を払っています。と言うのも、これらの場合には還付する税額が比較的大きな金額になるからでしょう。消費税の課税の対象となる範囲、その事実、計算の適否等々を実地の調査という形で確認するのです。通常、消費税については所得税や法人税の調査の際、いわば“付録”的に調査が行われる事が多いのが実状です。しかし、還付の場合には消費税単独で調査を行う場合もあるくらいです。それだけ消費税の扱いについて神経質というか、疑ってかかるのです。消費税が納付の場合には、消費税単独の調査はまず行われないのに、です。

6.還付の申告はやっぱり狙われる!いわゆる同族の管理会社については、管理の実態を鋭く追求されます。多くはペーパーカンパニーで管理とは名ばかり、何もやっていない事が多いからです。そこで、ATOでは管理ではなく建物自体を法人に所有させる方法を従前からお勧めしてきました。帳簿価格によって税負担なしで個人から法人に移行させるのです。先日もこの移行時に前述の消費税の還付を請求したのですが、案の定、調査を受けることに。しかも、消費税の単独調査です。この管理会社、私共がお手伝いをする前は、個人オーナーから一括で賃借し、それを外部に転貸していました。従って、法人としては賃貸収入と支払い家賃の両建ての経理になっていた訳です。

しかし、何故か賃貸借契約書の形態は個人から直接外部に賃貸の形式になっていたのです。税務署の指摘は契約当事者が法人となっていないため、賃貸収入を法人が計上することはおかしい。法人の行為は単なる管理に過ぎないとの指摘です。つまり、賃貸収入と支払い家賃との差額だけが実質的に法人の管理収入との理屈ですが、これでは課税売上額が1,000万円以下で免税事業者。つまり還付は受けられない結果になってしまうのです。結論として以前の税理士の経理処理を認めて貰う交渉に成功しました。が、とにもかくにも消費税の還付の請求は税務署を呼び込むことを覚悟して、厳正な処理・手続きを肝に銘じておきましょう。2008年4月30日

-

5190号

新聞等の報道だけでは不十分

1.本当に今年の税制改正は小幅か?

年末の恒例行事である与党の税制改正大綱が昨年も公表されました。新聞等の報道では、株式の売却益課税や配当に対する軽減税率等いわゆる金融・証券税制だけが大きく取り上げられています。小幅な税制改正とのスタンスです。しかし、本当に新聞等の報道を鵜呑みにしていいのでしょうか?実は大綱を注意深く見てみると、平成21年度から相続税が大幅に変更になる旨がはっきり謳われています。本来、世間的には大騒ぎをしていいはずの問題なのです。相続税の大改正に焦点を絞って考えてみましょう。

2. 事の発端は事業承継税制事の発端は事業承継、具体的には取引相場のない、いわゆる中小企業の株式の評価についての問題でした。その株式の相続税評価額が高額となり、かねてから相続し事業を承継すること自体が困難な状況になることが指摘されていました。上場会社の株式と異なり流通市場もなく、また、支配権維持のためにも手放せないのが実状です。処分はできず、相続すれば税負担ばかりがのしかかって来るのです。そこで今回の税制改正で浮上してきたのが、『取引相場のない株式等に係る相続税の納税猶予制度』です。一定の条件の下、その株式の相続税の8割相当額(但し、発行済み株式の2/3までの部分)を猶予するというものです。対象となる会社は、資産管理会社ではない事、経済産業大臣の確認を取る事等の条件付きになりそうです。いずれにせよ、要件を満たせば結果的に免除になり、朗報ではありますが、途中で満たさなくなった場合には、その時点で猶予税額の全部又は一部は打切られ、税負担が生じます。

3.現行の法定相続分遺産取得課税方式話は変わりますが、現行の相続税の算出方法は、一般的には『法定相続分遺産取得課税方式』と呼ばれています。この方法は、まず全財産を法定相続人が法定相続分通りに相続したと仮定して、それぞれの相続人に税率を乗じ、その合計額である相続税の総額を算出します。そして、この総額を実際の相続割合に応じて按分するというものです。

具体例で考えてみましょう。ご夫婦にお子さんが二人のケースです。ご主人の相続に際し、課税される財産の評価額合計が2億円としましょう。先ずはこの金額から基礎控除である8,000万円(5,000万円+1,000万円×3人)を控除します。

残額1億2,000万円が課税資産総額です。これを相続人である3人が法定相続分に応じて、それぞれ妻6,000万円、子供が各3,000万円を相続したとして、それぞれに適用税率を乗じます。妻 6,000万円×30%-700万円=1,100万円

子一人 3,000万円×15%-50万円=400万円3名合計で1,900万円が相続税の総額と言われるものになります。次に3人の実際の税負担ですが、妻、子1、子2が前述の2億円を5:3:2の割合で取得したとすれば、税金もこの割合で按分して、

妻 1,900万円×5/10=950万円

子1 1,900万円×3/10=570万円

子2 1,900万円×2/10=380万円となります。但し、妻については配偶者の軽減措置があるため、実際には納税の負担は生じません。

4.遺産取得課税方式への変更さて、この方式では、前述の株式を相続した相続人の税負担が減少することはその趣旨に合致しています。が、株式取得者以外の相続人の相続税までもが反射的に減少し、事業承継税制を必要以上に拡充することになってしまいます。それを回避するために、今後は課税方式を『遺産取得課税方式』に改め、相続人ごとの個別計算を行うと言うのです。つまり、前述のような相続税の総額を算出することなく、財産の取得者毎に税率を乗じて納税額を算出する方法です。想像の域を出ませんが、各人別に基礎控除的なものは想定されるものの、少なくとも従来の5,000万円に相続人一人当たり1,000万円の基礎控除という考え方はなくなるでしょう。前述の事業承継税制のために、相続税全体が大きく変わる事になってしまうのです。

5.相続税の総合的見直しを明言!従来から相続税の見直しについては議論がなされていました。現在は相続税の申告が必要な方の数は、亡くなった方100人に対し僅か4人だけとなっています。課税の裾野を広げることは長年の懸案なのです。今回は前述の株式の減額とセットで、『相続税の総合的見直しを検討する』と、大綱の中で明言されているのです。これにより、今まで課税対象から外れていた方が、相続税を課税される事になるのは間違いありません。これ程重大なことが、一般の新聞紙上では全く触れられていないのです。平成21年度からとは言うものの、資産家ならずとも相続税が課税されることに!

衆参両院でのねじれ状態でどの様な改正がなされるのか、今後、その動向が大いに注目されます。2008年3月31日

-

5189号

税務署には噛んで含めて!

前号では土地評価に関するとんでもない判決をご紹介しました。裁判官や税務職員が不動産の実務を全くご存じない事が、この判決だけからもはっきり見て取れます。それでも納税する側としては、その方々を相手に実態を理解して貰う努力が要求されます。今後土地の評価については、一体どの様な態度で当局と対峙していけばよいのか、その可能性を探ってみました。

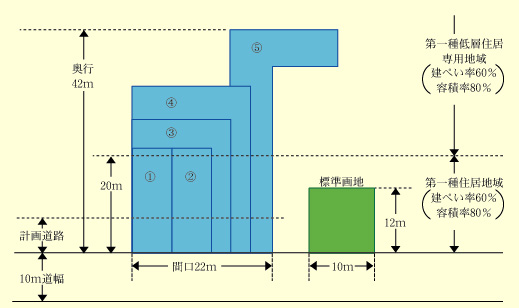

1. 前号での紹介事例の問題点前号をご覧頂いていない方のために、親切をモットーとする筆者はまず簡単な復習から始めます。895㎡もある土地を評価する際、例の『広大地』の規定を適用して評価の減額をしようとした事案です。広大地の適用については、開発行為が前提となります。が、裁判所は区画割を工夫すれば、開発行為が不要になるため広大地には該当しない、と言う判断をしたのです。しかし、その工夫とやらは、何と間口22mもある土地を旗竿状の5区画の敷地に分割しようとするものなのです。こんな区画割をしたら、土地は使い勝手が悪く常識的には誰が見ても奇異な感じを抱く形状で、屁理屈もここに極まれり、と言う代物。それでも東京高等裁判所と言う偉~い方々のご判断なのです。

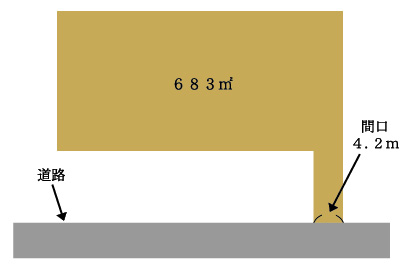

2. この事案も旗竿敷地での分割か?さて、相続事案で下図のような土地の評価を考えてみましょう。面積は683㎡で上記東京高裁の判決を踏まえて考えれば、またぞろ間口2.1mの2つの旗竿敷地に分割して考えろ、と言われそうです。宅地として建物を建築する場合、法律では最低2mは道路に接している必要があるため、これがギリギリの区画割でしょう。しかし、こんな分割をしたら、今度こそ本当に土地は使い物になりません。一区画が300㎡以上も有りながら、間口は僅か2.1mなのですから。だからこそ、開発許可を取って利用し易い区画にしたいところです。

しかし、ここに重大な問題が潜んでいたのです。この土地が所在する地域では、面積が500㎡以上で開発許可が必要となります。その場合、土地に接する間口部分は最低でも4.5mが要求されるのです。つまり、この土地では開発をしようにも、30㎝程間口が不足でそれもできません。結局は何の区画割もできず、そのままの形で利用せざるを得ないのです。周囲は30~40坪程度の小規模な戸建て住宅が密集する住宅街。683㎡の土地を単独で利用するのは常識的には考えにくい広さです。

3.結局は鑑定評価!上記のような土地の場合、売却しようとしても非常に売りづらく、高値は期待できません。広大地は適用できず、相続税の評価だけは高額に。

こんな閉塞的な状況では残された道はただ一つ。それは不動産鑑定士による鑑定評価による申告です。実際、路線価による算定では1億8,000万円が鑑定評価では8,700万円までの減額が可能に。

しかし、俄に喜んではいけません。これだけの階差があれば、税務署だってまずは疑ってかかるからです。そして、鑑定価格で申告をする場合、忘れてはならない鉄則というか彼らの掟を理解しておく必要があるのです。

4.鑑定業界の常識は税務署の非常識!それは鑑定業界にとっての常識と税務署の常識が全く異なると言うこと。鑑定業界というか不動産業界では、土地の価格は業者が最終的に顧客にいくらで売れるかが仕入れ値段を決めると言うことです。例えばマンション用地なら、この土地を仕入れた場合、建ぺい・容積率からどれ位の規模の建物が建てられるかを計算します。地域に合った1戸当たりの面積や価格から売却価格の総額を算出し、各種の原価や適正利潤を控除して仕入れ価格を逆に求めていくのです。こんな不動産実務では当たり前のことが税務署には分からない。また、利回り等を元にした収益還元価格だけから評価額を算定した鑑定は、検討に値せず、直ぐに却下となってしまうのです。

5.税務署とは喧嘩をせず、噛んで含めて!つまり、鑑定評価で申告する場合、常識的な鑑定書は要注意。いくら鑑定理論的に適正でも、それだけでは税務署には通じないことを知っておく必要があるのです。ならばどうするか?鑑定書に税務署が指摘し、疑問に思うであろう事を想定して事前に問題の芽を摘んでおくことなのです。

実務的には鑑定士さんとは事前に相当入念な打ち合わせをし、共同作業で鑑定書を作成する必要があるのです。喧嘩になれば税務署は屁理屈で応戦し、最後は更正処分です。税理士としては喧嘩を選ばす、噛んで含めて説明していくしか方法はありません。もう一度言います。裁判官も税務職員も不動産の実務を知らないと言う事を!2008年3月1日

-

5188号

やっぱり心配な『広大地』の取り扱い

既に何回か取り上げた『広大地』が今回のテーマです。新通達の公表後、現場の税務署でも取り扱いには苦慮しているようです。が、ひとたび争いになれば話は別。理屈にならない屁理屈をこね、お客様や税理士を困惑させています。当局のなりふり構わぬ姿勢の一端を御紹介させて頂きます。

1. 復習を兼ねて『広大地』とは相続や贈与で土地を評価する場合、原則的には路線価に面積を乗じて算出します。しかし、一定面積以上の場合、大幅な減額が必要なこともあり得ます。例えば戸建て分譲を考えてみましょう。開発行為と言って、土地の区画、形質の変更をする場合には、自治体の許可が必要です。道路や緑地を設け、公共公益的な施設が要求されます。となれば、仮に1,000坪の土地があっても、1,000坪総てが分譲の対象にはなりません。2~3割は潰れ地が生じ、有効な宅地となる部分は減少してしまいます。そこで、税務上も相応の減額をしようとするのが広大地の評価なのです。

2. 『広大地』の評価方法の変更かつては開発図面を添付し、上記の潰れ地の割合を計算して評価対象の面積を減額していました。しかし、この方法では区画割の考え方も色々で、税務署との意見調整も煩雑でした。そこで平成16年6月に通達を改正し、正面路線価に次のような補正率を乗じて算出した価額に面積を乗じて計算すると言う割り切りを図ったのです。

広大地補正率

=0.6-0.05×広大地の地積/1,000㎡

原則的には5,000㎡までの土地に適用されますが、減額幅が非常に大きく、一見すると大変な朗報でした。しかし、そもそも広大地に該当するか否かがポイントで、申告後、該当なしと言うことになったらその影響は甚大です。

3. 通達だけでは足りずに『情報』を公開さて、問題の通達ですが、これだけから広大地に該当するか否かを判断するのは不可能と思っていたら、その後に『情報』と言う形で二度にわたりその補足版が公表されました。しかし、これが抽象的なのです。考え方自体は分かるのですが、具体的な数値とか判断材料に乏しく、とても税理士としてお客様に自信を持って説明ができないのです。まして、この通達改正後に裁判や裁決(裁判の前段階で当局と争う審判所の判断)で明らかになった当局の姿勢は、ますますその適用を躊躇させるものばかり。その事例を御紹介すると…

4.開発行為は本当に不要か?まずは平成18年3月28日の東京高裁判決から。相続で広大地に該当するかどうかが争点だったのですが、相続自体は平成13年。つまり通達改正の前なのですが、改正後の通達を踏まえての当局の広大地に対する考え方を知ることができるのです。面積が895㎡の土地について、納税者側は開発行為が必要だから広大地の適用有りと主張した事案です。これに対し当局は、下図のような5つに区分すれば道路もいらず、開発行為は不要だから広大地にならないと言うのです。こんな不自然な区画割を、一体どんな業者がするというのでしょう?これを支持する裁判官も裁判官です。

5.容積率の考え方前述の『情報』の中で、いわゆるマンション適地は広大地に該当しないと明言しています。そしてその具体的な指針として、容積率が300%以上の場所は基本的にはマンション適地だとも。ただ、『戸建住宅とマンションが混在している地域(主に容積率200%の地域)にあっては、その土地の最有効使用を判断することが困難な場合もあると考えられる。このような場合には、周囲の状況や専門家の意見等から判断して、明らかにマンション用地に適していると認められる土地を除き、戸建住宅用地として広大地の評価を適用するとして差し支えない。』ここまで言い切っているにも拘わらず、容積率100%でも周囲にマンションがあることを理由に、納税者側の請求を棄却した裁決事例があるのです。相続自体はこれも通達改正前ではありますが、東京国税不服審判所の平成17年12月15日の裁決がそれです。しかもご丁寧に『改正通達後でも』とまで言及しているのです。一体、何を頼りに判断すればよいのか、実務では今後の益々の混乱が予想されます。

2008年1月31日