248号

不動産M&A

~売り手側からの視点~

近年、税金対策として注目されている不動産M&Aという手法があります。これは会社所有の不動産を現金化する際の手法の一つです。今回は売り手側から見たその内容や注意点について説明いたします。

1.不動産M&Aとは

不動産M&Aとは、不動産取引を目的として行う株式取引のことです。例えば、会社が管理・保有していた不動産を売却しようとするときに、不動産自体を売却するのではなく、不動産を所有している会社ごと売却する手法をいいます。

会社が不動産を売却したときの法人税の税率(約35%)に対し、会社オーナーが株式として会社ごと売却したときの所得税の税率(約20%)の違いを利用して、税コストを抑えることが可能となります。

2.不動産M&Aの仕組み

M&Aには様々な手法がありますが、大きく分けると二つになります。

一つ目は、事業を売却する方法です。二つ目は、株式を売却する方法です。不動産M&Aは二つ目の株式を売却する方法に分類されます。

さらに不動産M&Aに会社分割や事業承継税制を絡めていく手法もありますが、ここでは会社を個人株主として所有しており、その株式を全て売却するケースを考えてみることにします。

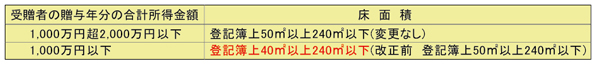

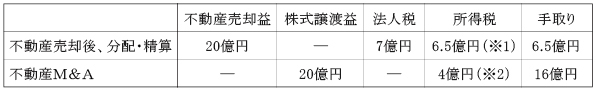

簡略化して、簿価0円、時価20億円の不動産を所有する会社の株式を所有している場合を考えます。また、オーナーが保有しているこの会社の株式も同様に、取得費0円、時価20億円とします。そうすると下記のようになります。

※1 配当や給与による分配に係る所得税

※2 株式の売却に係る所得税

会社が不動産を売却して、配当や給与等により一度に分配する場合のオーナーの手取り額は、6.5億円で売却額の30%相当です。一方、不動産と同じ評価ですべての株式を売却した場合のオーナーの手取り額は、16億円で売却額の80%相当です。売却額は同じ20億円でも、手取り額を見るとかなりの差が生じます。

この手取り額の差こそが、売主側から見た不動産M&Aのメリットなのです。

3.不動産M&Aに向いているケース

(1)時価が簿価よりも著しく高い不動産を長期保有している場合

この場合は、不動産を売却すると多額の売却益が生じ、法人税が発生します。株主が株式を売却する際には不動産の売却益は生じませんので、法人税については税コストが生じません。なお、時価が簿価と同じか、下回っている場合は、売却益が生じないため、法人税について課税が生じないので、不動産M&Aに不向きです。

(2)株主が分散している場合

不動産M&Aを行う理由として最も多いのが、株主が分散している場合といわれています。相続税対策のために、不動産を会社名義にしていることが多い一方、現行の法律では、相続のたびに株主が増え、利害関係が複雑化しやすくなっています。将来の相続税負担や会社の方針などで対立が生じると株主の増加に応じて調整も困難になっていくため、一度状況をリセットするために不動産M&Aを用います。

4.注意点

(1)訴訟や簿外債務等、見えない債務がないこと。

不動産M&Aに限らず、株式売買によるM&Aにおいて、買い手は、買収対象の会社が抱えるリスクの把握を重視します。株式の売買は、単純な不動産売買と違い、会社自体の債権債務を引き継ぐためです。

(2)会社に繰越欠損金が多い場合

繰越欠損金が不動産売却益以上にある場合は、不動産を売却しても法人税が生じません。

(3)短期間に集中して分配する予定であること。

長期にわたって配当や給与などで分配する場合は、所得税の税率を抑えることができますので、単純に不動産を売却する方が有利となることもあります。

(4)不動産M&Aは、相続税対策には向いていないこと。

相続税の計算上、現金を保有するよりも、会社の株式を所有している方が、通常は相続税の評価が下がるためです。したがって、相続税納税資金や新たな投資への原資とする等、現金をどのように使うか検討しておく必要があります。また、一般的には、相続開始前にある程度現金を用意しておいた方が遺産分割協議を円滑に進めることができるともいわれています。

5.終わりに

不動産M&Aは、譲渡税の節税という点で有効な手法です。ただ、比較的新しい手法ということもあり、今はまだ流通市場が限定され、専門家が少ないという問題点があります。ご検討の際には、専門家にご相談ください。

2021年12月15日