区分所有登記の2世帯住宅を建てた税金安夫さん。昨年末に国税庁の小規模宅地の通達(取扱い)の改正内容が明らかになったこともあり、区分所有登記の2世帯住宅の考え方を今一度整理してみることにしました。するとどうでしょう。小規模宅地を適用できる部分が予想した以上に減少していることに気付いたようです。

1.区分所有登記の2世帯住宅

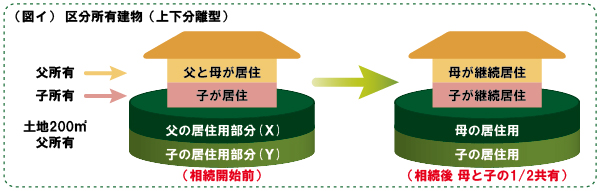

2世帯住宅には、上下分離型と左右分離型があります。国税庁の解説では、上下分離型を用いて次のように説明されています。図イをご覧ください。父が死亡し、同居の母と生計を別にする子が土地の2分の1ずつを相続するケースです。父の居住用であったXの部分について母と子がそれぞれ2分の1ずつ、子の居住用であったYの部分についても同様に2分の1ずつ相続することが前提です。小規模宅地の減額特例(以下「減額特例」という)は、父の居住用部分(X)が対象になります。結果として、母が相続したXの部分の2分の1のみが減額特例の対象になるというのです。

なお、2世帯住宅の全体が共有登記、または父、母あるいは子の単独所有登記であれば、土地の全てが父の居住用となり、母と子の相続した持分の全てが減額特例の対象になるのです。つまり、この事例の場合、区分所有登記にしたことにより、減額対象が2分の1どころか4分の1に減少してしまうのです。

2.左右分離型の場合はどうか?

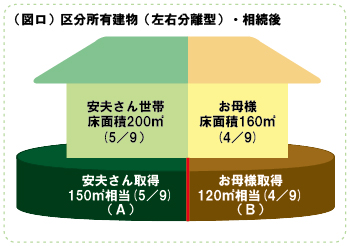

では、左右分離型を選択した安夫さんのケースはどうでしょう。安夫さんは図ロを描いて考えてみました。前回(2014年1月号vol.125)の配偶者贈与を検討したときの図面に面積を加えたものです。お父様が亡くなり、安夫さんが土地の9分の5(150平方メートル相当)の持分、お母様が9分の4(120平方メートル相当)の持分をそれぞれ相続します。お母様の取得した持分の全てが被相続人(お父様)の居住用部分といえれば、上記1.の上下分離型の場合より明らかに有利になるように思われました。果たしてそのように考えてよいのでしょうか…。

3.一棟の建物の敷地の考え方

一棟の建物の敷地の利用区分は、その建物の利用状況で判断されます。建物の床面積の9分の5は安夫さんの居住用、9分の4はお父様とお母様の居住用でした。上記2.のとおり、建物の面積割合に応じ土地の9分の5を安夫さんが、9分の4をお母様が相続すると、お父様の居住用部分を相続したお母様の持ち分(120平方メートル×4/9=53.3平方メートル相当)のみが減額特例の対象です。上記1.の上下分離型と考え方は同じになります。

では、図ロの赤線部分で土地を2筆に分筆したとします。図から受けるイメージでは、お母様が相続するBの土地はその全てに減額特例が適用できるように思われます。しかし、一棟の建物の敷地は、前述のとおり、建物の利用状況で判断するという原則が変わることはありません。分筆してもBの9分の4(同様にAの9分の4)が被相続人(お父様)の居住用部分となります。前回の配偶者贈与のような考え方(お父様の居住用部分を優先的にお母様が取得)は、残念ながらできないのです。

4.分譲マンションと2世帯住宅

ところで、区分所有登記の建物といいますと分譲マンションを思い浮かべます。分譲マンションの土地は敷地権とされ、建物と土地を別々に売却できません。図ロの安夫さんの2世帯住宅の土地が敷地権であれば、建物の所有と土地の所有が対応し、お母様が取得した土地の全てに減額特例を適用できることになります。

話は図イの事例に戻ります。2世帯住宅の子所有部分とその敷地(Y)は、子にとって今後の生活に必要といえます。次の相続を踏まえ、可能な限り子が相続するのがよいことは明らかです。しかし、建物を区分所有登記にすると子は減額特例を適用できません。子は自己所有の建物に居住しているため、次の母の相続の際も同様です(いわゆる「家なき子」に該当しない)。一方、建物を共有登記とし、かつ、土地の全てを子が相続すれば、子は土地の全てについて減額特例を適用できるのです。

2世帯住宅の敷地に減額特例の適用をお考えの方は、一般には区分所有登記は避けるのが賢明、という結論になるのでしょう。