お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

66号

相続の承認・放棄のための「熟慮期間」

相続が起きた場合、財産の承継の問題が発生します。この場合、税金の心配よりもなによりも、何を遺して亡くなったのかということをきちんと把握するのが第一歩です。ところが、調べ始めてみると思いのほか厄介な問題が見つかることもあります。思ったより預金は少なかった。逆に多額の借金が残っていた。土地はいったいいくらの価値があるのか。果たして借金を返せるのか・・・・。

最終的な相続財産はプラスなのかマイナスなのか見当がつかない。こうした事態に、まず自己の安全性を考えて「相続の放棄」という制度を思い浮かべる方も多いと思います。そこで今回は、放棄についてじっくり熟慮してみることにしました。

1. じっくり考えることができる期間は3ヶ月民法では、亡くなった方(被相続人)の財産を承継するか放棄するかについて、相続人自らが選択できることになっています。

一般的に「相続する」ということは『単純承認』と言われることを指します。相続人は被相続人のすべての財産と債務を無条件、無制限に承継することになります。民法ではこれについての手続き等は規定していませんので、相続の放棄や限定承認の手続きをしない場合には、単純承認をしたものとみなされます。

この放棄や限定承認の手続きができるのは、相続人が相続の開始があったことを知った時から3ヶ月以内と定められています。通常は被相続人の死亡の日から3ヶ月以内と考えてください。

2.熟慮期間内に調査と手続きが必要実に慌ただしい期間であるこの3ヶ月の間に、相続財産を調査して債務超過になっているのかどうかを確認するのです。そのうえで、手続きをとる必要があるのか、判断しなければなりません。この期間のことを「熟慮期間(考慮期間)」と呼んでいます。文字通り、承認でよいのか、放棄したほうがいいのかを、じっくり考えるための期間です。原則としてこの期間を過ぎてしまうと、相続放棄も限定承認もできないことになります。

相続の放棄は、放棄をしたい相続人ごとに、家庭裁判所に対して所定の書面をもって申述をするという手続きによってはじめて、法的な効力が生じます。生前に念書を書き、書面を作成して放棄の意思表示をしていても、何の効力もありません。

一方、限定承認は、相続人の全員で、家庭裁判所に対して所定の書面に財産目録等の書類を添えて申述しなければなりません。

ところで、限定承認を行った場合には、特別な税務上の手続が必要となりますのでご注意ください。相続財産が土地など譲渡所得の基因となる資産であれば、相続開始の日に被相続人から相続人に財産が時価で譲渡されたものとみなされますので、被相続人の譲渡所得を含めた申告(死亡後4ヶ月以内に行ういわゆる準確定申告)が必要となるからです。

3.熟慮期間は延長ができることもとはいえ、相続財産の内容が多額で複雑な構成だったり、借金についての明確な資料が発見できなかったりすると、とても3ヶ月では足りないこともあるでしょう。こうした場合には、3ヶ月であきらめることはありません。特別の事情がある場合には、家庭裁判所に熟慮期間の延長(伸長)を請求することができるのです。

申立て後、家庭裁判所でその申立てを相当と認めた審判を受ければ、熟慮期間は伸長されます。伸長期間は、申立てに拘束されず、具体的事案に応じて相続財産の調査等のために必要と認められる期間を判断して裁判所の裁量によって定められることになっています。

4.申立てには相当の理由が必要こんな事例もありました。相続が開始したのは4月、多額の借入金の存在が明らかではあったのですが、相続財産のほとんどが個々に実測も行われていない貸宅地だったのです。このケースでは、その宅地の貸付先が膨大な数であること、8月の今年度の路線価発表の後でなければその資産の正確な金額を把握することができないことなどを理由として10月まで、3ヶ月間の期間伸長を請求し、実際に期間伸長の審判を受けることができました。

ただし、申立ては原則として当初の熟慮期間である3ヶ月間のうちに行わなければなりません。また、単なる決断猶予のためだけではない、相当の理由が必要です。実務的にはこの判断も難しく、こうしたケースに該当しそうな場合には、とにかく早い段階からの専門家との連携がなによりも大切になってきます。2006年11月15日

-

65号

相続税に係る配偶者の税額軽減制度の活用方法

相続税には配偶者の税額軽減制度と言うものがあります。相続後、配偶者の老後の生活保障等を考慮し税負担を軽減する制度です。そのポイントは、配偶者が法定相続分以上の財産を取得すれば、配偶者の税額軽減制度を最大に活かすことができ、その結果全体の相続税額が減少するというものです。果たして、父の相続の次に母の相続が待ち構えている場合はどうでしょうか。父の相続の時に相続税額が少なくて済めば良いという安易な考えで母が取得する財産の額を決めてしまうと、実はとんでもないことになってしまうというのが今回のお話です。

1. 相続税に係る配偶者の税額軽減制度の概要と具体例(1)概要

配偶者の税額軽減制度とは、被相続人の配偶者が遺産分割や遺贈により実際にもらった正味の財産額(課税価格)が、次の金額のうちどちらか多い金額までは配偶者に相続税がかからないという制度です。

① 1億6千万円

② 配偶者の法定相続分相当額

(計算方法)

配偶者の税額軽減額=相続税の総額×AとBのうち少ない方/課税価格の合計額

A=上記①と②のうち多い方

B=配偶者の実際取得額注意点として、この特例の対象となる財産には、仮装又は隠ぺいされていた財産は含まれません。また、相続税の申告期限までに分割されていない財産も税額軽減の対象となりません。但し、未分割財産について申告期限から3年以内に分割された場合等一定の場合には、税額軽減の対象となります。

(2)具体例

例えば、次の場合、配偶者が取得する財産の額に応じて配偶者の税額軽減額及び納付税額は次表の通りとなります。

法定相続人:配偶者、子2人(成人) 正味の財産額:1,000,000千円

相続税の総額(配偶者の税額軽減前):333,000千円 >

この表から配偶者が財産の2分の1以上を取得すれば、最高に税額が軽減されることが解ります。

2.2次相続は?さて、父の相続の後、母の相続つまり2次相続が控えている場合、1次の父の相続で配偶者が取得した財産の割合に応じて2次相続の相続税額はどのようになるのでしょうか。

当然のことながら、1次相続で財産を多く取得すればするほど、2次相続の相続税額が多くなります。もちろん財産を費消(浪費?!)してしまえばこの限りではありません。

3. トータルでの税負担を考えた分割を!1次及び2次トータルでの税負担は、どうなるのでしょうか。

仮に配偶者が1次相続以前から自己が所有していた財産が無いものとし、1次相続から2年後に2次相続が発生したものとして計算すると表の通りとなります。

今回の条件では、1次相続において配偶者が3、子が7の割合で財産を取得した場合が、1次及び2次の合計で一番税負担が少ないという結果となっています。すなわち、1次相続で配偶者の税額軽減を最大限に使わなくても1次及び2次のトータルでは税負担が一番少なくて済むのです。

以上のことから、遺産分割或いは遺言書の作成については、2次相続までを考えて分割する必要があることが解ります。税額が少なくて済むからと1次相続で配偶者の税額軽減を最大限に使うと2次相続で負担が増大しトータルで損をしてしまう可能性があるのです。

但し、配偶者に固有の財産がどのくらいあるのか、1次相続の財産の額、法定相続人の数、小規模宅地等の評価減の特例の対象物件の有無等、条件が違えば結果は異なりますので、遺産分割或いは遺言書の作成の際には、十分に検討することをお勧めいたします。しかし、税法は毎年変わるもの、特に来年度には相続税の増税が盛んに議論されている昨今です。更に地価の変動やインフレ・デフレの影響等、思い通りに行かないのが世の常なのかもしれません。2006年10月16日

-

64号

土地の時価とは

4月に固定資産税の納税通知書が届き8月には相続税の路線価が公表されました。どちらも土地の価格が付してありますが、不動産売買のチラシで見る売買価格とはかなり開きがあるようです。一体、土地の価格にはどんなものがあり、また税金を計算する場合はどうやって決まるのでしょうか?

土地の価格と一言でいってもその利用目的によって使い分けられています。大きく二つに分けられ、一つは「売ったらいくら・買ったらいくら」の流通価格で最も一般的な土地の価格、もう一つが税金を計算するための価格です。

1. 流通価格通常の経済活動における流通価格は需要と供給の関係で決まります。物件ごとに個別的な要因が大きく影響し、実際に売買が成立しなければわからないというのが正直なところです。

土地の適正な価格の客観的な目安として、「地価公示価格」と「基準地価格」の2つがあります。

公示価格とは地価公示法に基づき国が標準地を選び、毎年1月1日現在の時価として公表する正常価格のことです。民間取引の指標とされ、公共収用の基準ともなっています。

基準地価格とは国土利用計画法施行令に基づき都道府県知事が毎年7月1日現在の宅地基準地について公表する標準価格のことで、公示価格の時点修正的な意義を持つものです。

たとえば、売却を考えている土地の付近にある標準地の公示価格や基準地の基準地価格に間口・奥行・地積・形状など個別的な要因を加味することにより、土地の売却価格決定の参考にすることもできます。

2.税金を計算するための土地価格各種の税金を計算するための土地価格も税目によりいろいろあります。代表的なものは「相続税の路線価」と「固定資産税評価額」です。

相続税法上、財産の価額は「時価」によるものとされています。「時価」とは課税時期において財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額を言います。ところがこのような価額を理論的に算定するのは不可能なので、実務上の要請から一律に価額を計算する方法を財産評価基本通達に定めています。

路線価とは、相続税、贈与税の課税価額を計算するために国税庁が公表する土地の価額です。公示価格・基準地価格の公表は基準となる地点のポイントごとになされるのに対し、路線価の公表は路面ごとになされます。路線価はその名の通り道路に価額が付してあり、矢印によってここからここまではいくらと地図上に示してあります。相続税法上の土地の価額は財産評価基本通達に基づき路線価をもとに、奥行・間口・形状・地積などを考慮し計算します。路線価はその年の1月1日の価額で、一般に公示価格の80%程度と言われております。公示価格のポイントとなる公示地に選ばれていない場所では、路線価を80%で割り戻した金額を公示価格の代わりに流通価格の目安とすることも可能です。

一方、固定資産税評価額とは固定資産(土地、家屋等)に対し、固定資産評価基準に基づきその年の1月1日の価額として評価したもので、原則として3年ごとに評価替えが行われます。この固定資産税の評価額は、そのほか登録免許税・不動産取得税などの税金計算の元になる金額として使われています。

なお固定資産税評価額は公示価格の70%程度と言われています。更にもうひとつ土地の税金として、譲渡益に課税される所得税・法人税・住民税があります。

この税金は土地の譲渡益に対して課税されるものですから、原則として譲渡価格から計算します。そうは言っても所得税・法人税では公示価格を売買する場合の時価と考えている節があります。従って親族間や関係会社等との売買にあたっては、公示価格とあまり隔離がある場合には色眼鏡で見られることもあり注意が必要です。以上のように土地の価格はいろいろな基準があり、目的によって使い分けなくてはなりません。以下表にまとめますのでご参考にしてください。

2006年9月15日

-

63号

「新」交際費Q&A

平成18年度税制改正により、交際費の損金不算入について一人当たり「5,000円以下」の飲食費が一律損金算入となる規定が創設されました。税務上でいう交際費は、今までは基準が曖昧で、私ども実務担当者も迷うことが多かったのです。しかし、今回の規定の創設により、一つのはっきりとした基準が金額として設けられたことは喜ばしいことです。ただ、施行が開始された今でも、規定の適用を受けるための要件の詳細はあまり知られていません。また、適用対象などについて誤解している方もいらっしゃるかもしれません。そこで、今回は、「新」交際費Q&Aと題して、平成18年4月以降の交際費の新しいルールをご説明したいと思います。

1. 適用開始時期Q1 平成18年4月から適用開始とのことですが、6月から事業年度が開始する会社の4月の交際費は、新しい基準で処理できますか?それとも6月以降の適用ですか? A1 「平成18年4月以後開始する事業年度から適用」ですので、6月以降の適用となります。今年の4月の交際費については適用はありません。 2.適用対象飲食費の範囲

Q2 これまでは、一人当たり5,000円を超える飲食費であっても、内容が会議費等にあたるものであれば、損金算入してきましたが、これからは交際費課税の対象となってしまうのでしょうか? A2 いいえ。この規定は、一人当たり5,000円以下の飲食費であれば、その内容を問わず、交際費課税の対象から除外するという趣旨ですので、一人当たり5,000円を超える飲食費については今回の改正にかかわらず、従前と同様に個別にその内容を確認して、場合によっては損金算入が認められます。たとえば、これまでに損金算入することについて個別に税務署から確認を受けたような内容のものにまで交際費課税されることはありません(表1参照)。つまり、会議費か交際費かのグレーゾーンにあったもののうち、5,000円以下の飲食については損金算入できることが明確になりました。 Q3 飲食費の内容を確認すると明らかな交際費なのですが、一人当たり5,000円以下であれば損金算入できますか? A3 はい。一人当たり5,000円以下の飲食費であれば内容は問われません(表1参照)。ただし、役員間や従業員又はこれらの親族に対する接待等のための飲食費(社内飲食費)はこの「5,000円以下の飲食費」の対象にはなりませんので注意が必要です。

表1飲食その他これに類する行為のために要する費用

(社内飲食費は除く)5,000円以下5,000円超一律損金算入個別に内容を判断Q4 得意先へ手土産を持っていくような場合、手土産代は「飲食その他これに類する行為のために要する費用」 に含まれますか。 A4 含まれません。条文にある「飲食その他これに類する行為」とは、仕出弁当やケータリングサービスを想定していると考えられます。ただし、飲食行為に付随する手土産であれば、飲食費に含まれます。例えば、寿司屋で食事した後に手土産がつくようなケースです。こういうケースでは、飲食費「5,000円以下」の判定に手土産代を含めなければなりません。たとえ請求書において「飲食代」と「御土産代」のように分けて記載されていても飲食代のみで5,000円以下かどうかを判定することはできません。

3.適用対象金額の計算方法Q5 一人当たりの飲食費が5,500円だったのですが、5,000円は損金算入、500円は交際費課税の対象とすることができますか。 A5 できません。5,000円を超えれば、内容をみて個別に判断することになります。内容が交際費であれば、5,500円 全額が交際費課税の対象です。(表1参照) Q6 5,000円の判定は消費税込み額ですか?消費税抜き額ですか? A6 会社の経理が税抜処理の場合は、消費税抜きの金額で5,000円以下かどうかを判定することになります。 Q7 二次会の費用は5,000円以下の判定の際に加算する必要はありますか? A7 ありません。例えば、一次会が中華料理店で一人当たり4,000円、二次会がスナックで一人当たり4,500円だったような場合、それぞれに要した飲食費は別々の飲食費と捉え、両方について損金算入が認められます。

4.適用要件Q8 適用のために必要な手続きを教えてください。 A8 飲食その他これに類する行為(飲食等)のために要する費用について、次に掲げる事項を記載した書類を保存していることが必要とされます。イ.その飲食等のあった年月日ロ.その飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係ハ.その飲食等に参加した者の数ニ.その費用の金額並びにその飲食店、料理店等の名称及びその所在地ホ.その他参考となるべき事項 Q9 飲食した得意先の全員の氏名を記載しておく必要はありますか? A9 上記A8のロ.の通り「氏名又は名称」とされていますので、どちらかの記載があれば足りることになります。

しかし、事後の税務調査のことを考えると両方の記載をしておくことが無難であるといえます。ただし、懇親 パーティーのように参加人数が多い場合には、取引先会社の名称や部署等を記載しておけば足りるものと考えられます。施行後間もない規定ですので、戸惑うことも多いと思います。飲食費はどの会社でも関係のある身近な経費ですから、判断に迷ったときには、私ども専門家にぜひご相談下さい。

2006年8月15日

-

62号

相続対策としてみた変額年金保険

個人年金保険の販売が大幅に伸びています。生保各社が2005年度中に扱った新規契約高は前年比2割アップの約10兆円となっています。その増加の大きな要因は変額年金保険の売れ行きの好調です。

そもそも変額年金保険(「投資型年金」という名前で売り出している金融機関もあります)は、少子高齢化や年金不安による自助努力の必要性から発生した商品ですが、保険や年金は税制上も優遇されていることから相続対策としても利用が可能です。そのしくみと効果的な利用方法をご説明したいと思います。

1.変額年金保険の基本的な仕組み変額年金保険は、その機能により、運用期間と年金支払期間に大きく分けられます。運用期間は保険としての機能をもち、被保険者が死亡した場合には死亡給付金(死亡保険金)が支払われます。一方、運用期間の満了とともに年金支払期間となり、この期間では年金としての機能を持つことになります。この年金額が運用成績等によって変動するため、「変額」年金保険と呼ばれます。変額年金保険には一般的に下記のような特徴があります。

● 保険料の支払方法は一時払が一般的で、医師の診断等が不要な場合もあります。 ● 死亡給付金は、一時払で支払った保険料の額は死亡給付金として全額保証されて、解約時点での積立金残高がそれ以上の場合には上乗せで支払われます。 ● 運用期間中の解約の場合には解約返戻金が支払われますが、これは解約時点での積立金残高を元に計算され、その解約が契約から7-10年以内であれば「解約控除」として解約返戻金が一部カットされます。 ● 運用期間中には保険関係費用や運用関係費用などの手数料が積立金残高から控除されます。年金支払期間中には年金管理費用がかかります。 ● 運用期間が満了すると、その時点の積立金残高が年金原資となり、これを元に年金が支払われます。

2.最近の変額年金保険の動向「相続対策」を前面に押し出しているのは次の特徴をもつ変額年金保険です。

(1) 即時年金

即時年金とは、変額年金保険を契約したときから即時に年金として機能する保険です。年金としての機能に重点を置いた保険といえます。但し、実際には3ヶ月程度の据置期間は必要です。(2) 遺族年金特約

遺族年金特約とは、運用期間中に相続が発生した場合に支払われる死亡給付金を年金形式で支払う特約です。この特約は、契約者が、相続発生前に付加しておきます。

3.効果的な利用方法変額年金保険を相続対策とするには、「生命保険金の非課税枠」と「定期金に関する権利の評価」を利用する必要があります。

生命保険金の非課税枠とは、契約者が被相続人で被相続人の死亡を原因として支払われる生命保険金は、みなし相続財産として相続財産に加算されますが、その際に受取る人が相続人である場合には一定金額までは非課税とされる規定です。非課税額は500万円×相続人数です。

定期金に関する権利の評価とは、年金形式で支払われる財産(定期金)は、相続財産として評価される際に、支払総額ではなく、一定割合を控除した割引価額で評価される規定です。例えば10年確定年金であれば、年金支払総額の60%相当額で評価することになります。

上記の規定を実際の変額年金保険で生かすためには、下記の変額年金保険を選ぶ必要があります。(1) 即時年金

運用期間を待たずして、年金支払期間に入るため、定期金に関する権利の評価の規定による効果をすぐ利用することができます。生命保険金の非課税枠は既に別の保険でカバーしていて、定期金としての節税効果のみを期待する方に向いています。(2) 遺族年金特約

死亡給付金を年金形式でもらうことになりますので、生命保険金の非課税枠及び定期金に関する権利の評価による評価減の両方の効果が得られることになります。生命保険金の非課税枠をまだ利用できていない方や、納税資金はすでに確保しているため、保険金が年金形式の支払でも問題ない方に向いています。変額年金保険はその方の財産の状況、現在の生命保険の加入状況、年齢、相続人となる方の状況等によって、そもそも変額年金保険に加入すべきか、またどういう保険に加入すべきか、大きく変わってきます。ご検討の際には専門家に必ずご相談下さい。

2006年7月18日

-

61号

贈与税の配偶者控除にも工夫が必要です。

~贈与税の配偶者控除の 概要と他税目への影響~税務上の特例の中でも皆様よく耳にする『贈与税の配偶者控除』、単に2,000万円までは税金がかからない制度、と安易に考えられている方はたくさんいらっしゃるようです。しかしながら、税金がかからないのはあくまで贈与税の話であり、贈与の仕方では思わぬ税負担が・・・というお話です。

1.制度の概要通常、土地建物の持分を贈与すると贈与税の対象となります。ただし、下記の要件を満たす贈与であれば、贈与により取得した財産の価格から2,000万円を控除することができます。

① 婚姻期間が20年以上である配偶者への贈与であること。

② 贈与される財産は、国内にある居住の用に供される建物・土地・借地権であること。

③ 贈与を受けた配偶者が②の財産を取得したあと、申告期限までに居住の用に供し、かつ、

その後引き続き居住の用に供する見込みであること。

また、上記②に掲げる財産を取得するための金銭の贈与についても配偶者控除を利用することができます。

2.アパート兼住宅を贈与した場合例えば1階が自宅、2階がアパートの土地建物の持分を贈与するとします。あくまで対象となるのは専ら自己の居住の用に供される部分のみで、2階のアパート部分は対象とはなりません。ただし、専ら自己の居住の用に供される部分とそうでない部分がある場合には、次の二種類の計算方法が認められています。

① 持分に応じて計算する方法

② まず、居住の用に供されている部分から贈与があったものとして計算する方法

文章では分かりにくいので、具体例をあげて説明します。■具体例

建物の相続税評価額の基礎となる価額 2,000万円

土地の相続税評価額の基礎となる価額 3,000万円

借地権割合 60%

借家権割合 30%

貸付割合 50%

土地建物の持分1/3を配偶者に贈与

個別の評価額は下記の通りとなります。相続税評価額の

基礎となる価額自宅部分① 貸付部分② 合 計

(相続税評価額)③家屋 20,000,000 10,000,000 7,000,000 17,000,000 土地 30,000,000 15,000,000 12,300,000 27,300,000 合計 50,000,000 25,000,000 19,300,000 44,300,000 注) 家屋(自宅部分) 2,000万円×50%=1,000万円

家屋(貸付部分) 2,000万円×50%×(1-0.3)=700万円

土地(自宅部分) 3,000万円×50%=1,500万円

土地(貸付部分) 3,000万円×50%×(1-0.6×0.3)=1,230万円

①の方法により贈与税の課税価格を計算した場合の贈与税額配偶者控除額の

控除限度額25,000,000(自宅部分)×1/3=8,333,333<20,000,000 ∴8,333,333 課税価格 44,300,000×1/3-8,333,333―1,100,000=5.333.000(千円未満切捨) 贈与税額 5,333,000×30%-650,000=949,900 ②の方法により贈与税の課税価格を計算した場合の贈与税額

1/2(自宅部分)>1/3(贈与持分) ∴すべて自宅部分の贈与を受けたこととなる配偶者控除額の

控除限度額50,000,000×1/3(自宅部分)=16,666,666<20,000,000 ∴16,666,666 課税価格 50,000,000×1/3-16,666,666=0 ∴0 以上、2つの認められた計算方法でも選択によっては贈与税額で約100万円の差が生じますが、実務上は②により計算します。ただし、①により計算したとしても間違いとはなりませんので、計算方法を知っているかいないかによって、税負担に大きな差が生じます。

3.貸家部分の収入は?上記2.②の方法による計算方法は、あくまで、贈与税の配偶者控除の対象となる居住用不動産の判定に際して、納税者に有利となるように設けられた計算方法です。いわば贈与税の配偶者控除に限定した特例措置であり、他の税法に影響を与えるものではありません。したがって、上記2.の具体例の場合、貸アパート部分の収入については、贈与後の持分(登記簿上の持分)のとおり、つまり、贈与者が2/3、配偶者が1/3の割合で収入を分配することとなります。

4. 小規模宅地等の相続税の課税価格の計算の特例への影響上記3.と同じ理由により、相続税を計算する場合の土地建物の評価には影響を与えません。したがって、上記2.具体例の場合、相続開始時点において贈与時と利用形態に変更がない限り、贈与者は相続の際には自宅を2/3、貸家を2/3所有していたこととなります。そのため、将来の相続時には240㎡までの面積部分が80%引きになる特定居住用宅地等を有していたという有利な取扱いを受けられることとなります。また、仮に自宅割合よりも贈与割合が多かった(例;自宅割合1/2、贈与割合2/3)として贈与税の配偶者控除の適用の際に自宅部分すべてを贈与したものとして計算していたとしても、同様の考え方が可能です。つまり、相続開始の直前においては、贈与者は自宅を1/3、貸家を1/3所有していたこととなり、やはり特例の対象となる特定居住用宅地等を有していたこととなります。

5.贈与財産は、土地のみでも大丈夫?贈与税の配偶者控除の適用を受ける財産は、土地のみ、建物のみでも対象となります。しかし贈与する財産の組み合わせによっては、後々別の優遇措置を受けることができなくなる可能性があります。

たとえば居住用財産を譲渡した場合の3,000万円の特別控除。詳しい説明は割愛しますが、この特例は、居住用の家屋を譲渡した場合に適用されます。土地のみの譲渡では原則的に適用を受けることはできません。しかしながら、贈与税の配偶者控除を受ける際に、土地とあわせて建物の持分も贈与しておけば、後々居住用財産を譲渡した場合に3,000万円の特別控除の適用を受けることができます。この特別控除の特例は、居住用の建物に係る特例だからです。

また、贈与税は課税されなくても不動産取得税は課税されます。不動産取得税についても、要件を満たせば一定の税額が軽減されます。ただし、所定の要件を満たす建物とその敷地の取得が対象となるため、土地のみの贈与では対象とはなりません。

この制度、一人の配偶者に対し一生に一度しか適用できません。贈与の仕方については、思いがけない税負担を回避させるためにも検討が必要ですし、そのための工夫も可能です。奥様への長年の感謝の気持ちを伝えるための、ちょっとした税の工夫をすることも愛情の一つです。2006年6月15日

-

60号

どうなる新会社法

昨年の平成17年6月29日に「新会社法」が成立し、平成18年の5月から施行されました。新会社法とは、ひと言でお話しすると既存の有限会社法が廃止となり、株式会社制度と有限会社制度等が統合された法律になります。具体的に既存の有限会社はどうなるのか、新会社法のメリット・デメリットはどのようなものなのか、現制度との相違を比較してみましょう。

1.既存の有限会社の行方新会社法では、「特例有限会社制度」により有限会社の商号をそのまま使用することが認められ、特別な手続きは不要です。経過措置により従前の有限会社法が適用され、新会社法の適用を受けないメリットがいくつかあります。

まず、一つ目としては、取締役・監査役の任期に制限が無いため、役員に変更が無ければ、役員登記費用が引き続き不要になります。二つ目としては、決算公告の必要がなく、公告費用がかかりません。また、商号変更に伴う諸費用等も発生しませんので、コストを掛けたくない方にとっては、このまま自動的に特例有限会社になるのが得策です。

一方、これを機会に対外信用力をアップさせたい方は、いつでも株式会社へ移行が可能です。手続き費用としては、解散登記に3万円及び設立登記に資本金額の1.5/1,000(最低3万円)の登録免許税がかかります。

2.創業がスムーズに会社設立の手続きが簡素化され、設立費用も大幅にコストダウンします。

① 今まで1,000万円とされていた最低資本金制度が撤廃され1円からでも起業が可能となります。

既存の「確認会社」も、5年以内に資本金の増資をする必要がなくなり、毎年経済産業大臣に行っていた計算書類の提出も不要になります。② 類似商号規制が無くなり、調査費用などのコストもダウンします。同一住所でなければ同じ商号もOKとなりますが、不正目的の商号使用(暖簾へのただ乗り等)は禁止となります。 ③ 発起設立の場合の「払込金保管証明」は不要になり、銀行の「残高証明」で十分となります。 ④ 資金的にも、一度払い込みがあればよく、設立登記前でも活用が可能になります。 ⑤ 現物出資する場合、500万円以下なら検査役の調査が不要になり、スピードがアップします。

3.デメリットは?今後は、新規の有限会社が設立できなくなり、すべての会社は「○○株式会社」になります。ということは、今後の新設会社はすべて役員変更登記が必要になります。任期は原則取締役は2年以内、監査役は4年ですが、後述する譲渡制限株式会社の場合のみ、定款で定めれば最大10年まで延長が可能となります。

4.株式譲渡制限会社とは株式譲渡制限会社とは、全ての株式の譲渡を制限している株式会社のことです。株式譲渡制限会社になると、上述の役員の任期延長の他に以下のメリットがあります。

① 取締役会及び監査役の任意の設置

② 取締役会を置かない場合には、取締役が1人以上で可(通常は3人以上)

③ 株主ごとの異なる取り扱いの定めを定款に置くことが可能

5.事業承継が円滑に!これまで株式譲渡制限会社でも相続や合併等の株式移動は制限できませんでしたが、会社がその株式を売り渡すように請求できる旨を定款で定めることによって株式分散を防止することができるようになります。しかし、会社が売渡請求をする場合には注意点として ① 請求期限 ② 売買価格 ③ 財源規制 があります。

6.金庫株の取得が容易に!従来定時株主総会に限定されていた金庫株(自己株式)の取得が臨時株主総会でも可能になります。年一回の定時から臨時への移行に伴い、いつでも何度でも取得が可能になり、事業承継者の相続税の納税資金の確保が容易になります。

以上、新会社法による株式会社には、メリットもありますが既存の有限会社よりはメンテナンスの手続きが面倒かつコストがかかります!一方、有限会社なら任期に伴う役員変更の登記の必要も無ければ、公告費用もかかりません!「株式会社」と言う体面を気にされない方にとっては、「有限会社」はひとつお持ちになっていると色々便利で、今後設立できないという希少性からプレミアさえ期待できるかも知れません。2006年5月15日

-

59号

平成18年度税制改正の隠し玉

「同族会社の代表者について給与所得控除相当額の

損金不算入」昨年12月に平成18年度税制改正大綱が発表され、平成18年1月17日に閣議決定されました。その中に新聞等マスコミではほとんど触れられていないにもかかわらず、小規模の同族会社に対する非常に重大な改正が含まれておりました。今回はその改正について考察したいと思います。

1.改正の内容まずはその内容から

同族会社の業務を主宰する役員及びその同族関係者等が発行済株式の総数の100分の90以上の数の株式を有し、かつ、常務に従事する役員の過半数を占める場合等には、当該業務を主宰する役員に対して支給する給与の額のうち給与所得控除に相当する部分として計算される金額は、損金の額に算入しない。

ただし、次の(1)又は(2)に該当する場合にはこの規定は適用しない。

(1)同族会社の所得等の金額(※)の直前3年以内に開始する事業年度における 平均額≦年800万円である場合(2)①年800万円<上記(1)の平均額≦年3,000万円以下であり、かつ、

②上記の給与の額÷上記(1)の平均額≦50/100である場合(※)所得の金額と所得の金額の計算上損金の額に算入された上記の給与の額の合計額(大綱より)判りやすく説明しますと、一定の同族会社の業務を主宰する役員に対する給与のうち、給与所得控除額に相当する額を法人の経費として認めませんよ、法人の所得に加算して下さい、ということです。現段階では「業務を主宰する役員」が誰を指すのか明らかではありませんので、仮に代表取締役ということでご理解ください。

2.目的「個人所得税における給与所得控除と法人税の課税所得計算における代表取締役に対する給与の損金計上との二重経費化を排除するのが目的である。」と推測する方がいらっしゃるようです。

しかし、給与所得控除は給与所得の必要経費に相当するものであり、他方代表取締役に対する給与は法人税法上の損金です。すなわち、給与所得控除と代表取締役に対する給与は、個人、法人という異なる人格に帰属する所得計算上の必要経費であり、損金なのです。従って、二重経費になどなっておらず、二重経費と考えることに誤りがあるのです。

仮に、二重経費化を排除するのが目的であるならば、目的自体に誤りがあると言わざるを得ません。

3. 対象法人株主は親族だけというような同族会社のほとんどに、その対象が及ぶものと考えられます。

ただし、左記1、改正の内容の要件(1)又は(2)を満たす法人については、その適用は除外されますので、極めて零細な会社には適用がないと考えて良いでしょう。

4. 担税力給与は、社外流出しておりますので担税力はありません。交際費等の損金不算入と考え方は一緒です。代表取締役から借金をして納税をして下さいとでも言うのでしょうか。

5. その対策は?発行済株式の10%超を他人に所有してもらうことで、その適用を回避することができます。例えば取引先の同族会社の株主と株式を交換し、譲渡代金は相殺する。或いは取引先の同族会社と会社間で株式を持ち合う、又は顧問税理士に株式を買ってもらう。なんてことが考えられそうです。但し、いずれの場合についても株式の譲渡に該当しますので所得税が課税されることは、お忘れのないように・・・ということは、税理士は当分、同族会社の株価計算に追われる事を覚悟しなければならないのでしょうか。

2006年4月17日

-

58号

小規模宅地等についての課税価格の計算の特例

~最も有利な活用法~相続により土地を取得する場合、土地の評価を下げてくれる制度『小規模宅地等についての課税価格の計算の特例(以下「小規模宅地等の特例」といいます)』があります。この特例、実はその選択の方法によって、相続税額に大きな相違が生じることになるのです。甲さん、乙さん、2人の例でご説明します。

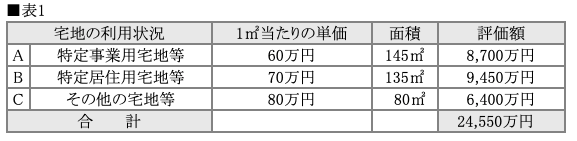

1.相続した土地甲さん、乙さん、それぞれの被相続人から[表1]の宅地を相続しました。

2. 甲さんの選択甲さんは、評価額が高い順に、B宅地>A宅地>C宅地の順に小規模宅地等の特例を選択しました。すると、その結果は[表2]のような評価額となりました。

■表2宅地 評価額 減額される金額 特例適用後の評価額 A 8,700万円 60万円×0.8×145㎡=6,960万円 1,740万円 B 9,450万円 70万円×0.8×135㎡=7,560万円 1,890万円 C 6,400万円 80万円×0.5× 15㎡= 600万円 5,800万円 合計 24,550万円 15,120万円 9,430万円

3. 乙さんの選択一方、乙さんは、1㎡当たりの単価が高い順に、C宅地>B宅地>A宅地の順に選択しました。その結果は[表3]のとおりです。

■表3宅地 評価額 減額される金額 特例適用後の評価額 A 8,700万円 60万円×0.8× 15㎡= 720万円 7,980万円 B 9,450万円 70万円×0.8×135㎡= 7,560万円 1,890万円 C 6,400万円 80万円×0.5× 80㎡= 3,200万円 3,200万円 合計 24,550万円 11,480万円 13,070万円

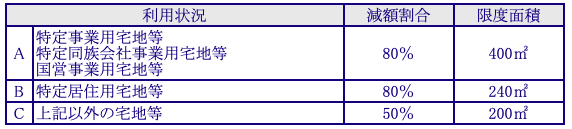

4. 甲さん有利です果たして特例適用後の評価額は、甲さんは9,430万円、乙さんは13,070万円となり、3,640万円の差が生じました。税率が50%の相続税がかかる相続人にとっては、選択方法の相違だけで、税額で何と1,820万円も違ってくるのです。小規模宅地等の特例は、限度面積と減額される割合が土地の利用状況によって異なっているため、選択方法の違いでこのような差が生じてしまうのです。

5. 一番有利な方法は?小規模宅地等の特例を適用できる土地が2つ以上あった場合、一番有利に選択するには、㎡単価、減額割合、面積調整を比較し、減額される金額の大きいものから選択していくのがベストです。

一見簡単そうに見えるこの特例ですが、実は奥が深く結構複雑な計算が必要なのです。こんなところにも、やっぱり、プロの目、プロの手がお役に立つのではないでしょうか。(参考)

1.限度面積と減額される割合

2.限度面積は400㎡

限度面積は下記の算式より400㎡以下まで適用可能です。

2006年3月15日

-

57号

居住用財産を取得・譲渡した場合の所得税の特例

1.住宅は税金面でも特別扱い!

衣食住といいますが、着る物・食べる物と同じく住むところも私たちにとってなくてはならないものです。特に住むところは衣食と比べ高価なことから、いろいろな税負担を軽減する措置がとられています。

例えば消費税では住宅の家賃は非課税です。相続税は居住用の土地は小規模宅地の評価減で一定の面積までは80%引きの評価になります。贈与税では20年以上の婚姻期間の配偶者に一定の条件の下で居住用土地建物を贈与すると2000万円が控除されるという具合です。そんな住宅税制の中で今回は特に住宅を取得したり、売却したりした場合の税金にスポットを当ててみました。

2. 所得税の住宅の取得・売却に関する優遇今回は私たちが住宅を買ったり売ったりした場合の所得税を軽減する制度の概要をご紹介いたします。適用要件などはかなり細かいものも有りますのでご注意ください。

(1) 住宅を買った場合

①住宅ローン減税(住宅借入金等特別控除)

一定の人が一定の住宅等の新築・取得・増改築をした場合、住宅取得等のための一定の借入の年末残高(限度額有り)の1%または0.5%を所得税額から控除します。

(2)住宅を売って利益が出た場合

②3000万円特別控除(居住用財産の譲渡所得の特別控除)

居住用財産を譲渡した場合の利益から3000万円を控除することができます。

③所有期間10年超の居住用財産を譲渡した場合の長期譲渡所得の軽減税率

譲渡した年の1月1日で所有期間が10年超居住用の土地建物を譲渡した場合で一定の場合には、その所得のうち6000万円までは所得税10%(通常15%)住民税4%(通常5%)の低い税率が適用されます。

④居住用財産の買換え

居住用財産を売って、居住用財産を買った場合で一定の場合には売り買いが無かったものとみなして、売った利益が出ても課税しないという特例です。適用条件が細かくありますのでご注意ください。(3)住宅を売って損失が出た場合

⑤譲渡損失の損益通算及び繰越控除

一定の場合には、居住用財産を譲渡して生じた損失は、その年の他の所得と通算できます。通算しきれない場合には、翌年以後3年間(一定の年に限ります)繰り越すことができます。(4)併用適用

居住用財産の場合、売却したときはその代金で新しく購入することがよくあります。

さまざまな特例がありますが、同時にすべて使えるかというと、そうでもありません。

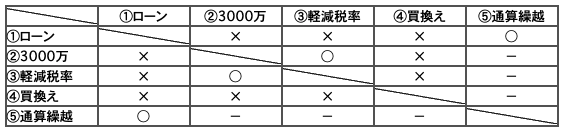

①ローン控除は②3000万円控除③軽減税率④買換えとの併用はできません。

②3000万控除と③軽減税率の併用はできます。

①ローン控除と⑤通算繰越の併用はできます。

②3000万円控除③軽減税率④買換えは利益が出たときの特例で、⑤通算繰越は損失が出たときの特例なので併用はありえません。

下表にまとめましたのでご参考にしてください。

どの特例も細かな条件がたくさんありますので、実際の申告に当たってはご注意ください。

住宅を買換える場合、どの組み合わせが有利か、よく検討する必要があります。

2006年2月15日

-

54号

家族の間だからこそきっちりと

~家族に贈与や貸付けをする際の注意点~1.預金の贈与を行う時の注意点

毎年コツコツと家族へ贈与を行うことで、生前にご自身の財産を家族へと移動させるという相続税対策があります。毎年の贈与額はそれほど大きくなくても、塵も積もれば山となるもので、10年20年と続ければ意外に大きな節税効果を生むものです。

このように毎年行う贈与の場合には、預金を家族名義の口座へ移動させる方法が多く見受けられます。ただし、その預金の移動が贈与であることを説明できないと、せっかく移動させた預金も、「家族への貸付金」や「名義預金」と認定されてしまい、贈与をしたつもりが、ご自身の相続財産になってしまう恐れがあります。

そうならないために、次のポイントをおさえることにより、本当に贈与が行われた実態を税務署に対して説明できるようにしておくと安心です。

① 贈与契約書を作成すること

② 贈与を受けた人が通帳や印鑑の管理を行い、預金を自由に使用できる状況になっていること

贈与は、贈与をする人の一方的な意思だけでは成立しません。贈与する人の「あげます」という意思と、贈与される人の「もらいます」という意思の両方があって初めて成立します。贈与契約書を作ることにより、贈与する人とされる人の意思が確認されていること、そして「いつ」「誰が」「誰に」「何を」「どれだけ」贈与をしたかを明らかにすることができます。

さらに、契約書という形式の他、贈与を受けた人が口座の管理を行っているという実態を兼ね備えていれば贈与があったことの証明になります。

2.貸付をする際の注意点逆に、貸付けたつもりが贈与と認定されてしまう恐れのあるケースもあります。

例えば、子供がマンションを買うにあたって、親が購入資金を貸してあげたとします。本当に貸付けであれば何も問題ありません。しかし貸付けとは名ばかりで、実は贈与だったということになると、子供の方は贈与税を払わなくてはなりません。

親族間でお金の動きがあった場合、それが贈与ではなく貸付けであることを証明するにはどのようにすればよいのでしょうか。ポイントは次の2つです。① 金銭消費貸借契約書を作成すること

② 金銭消費貸借契約書に記載された返済方法どおりに返済を実行すること金銭消費貸借契約書には、実行可能な返済方法を記載することが重要です。例えば月収30万円の子供が、毎月5万円ずつ返済をすることは可能と考えられます。しかし、月収30万円なのに毎月50万円も返済をする、というような実行が困難な返済方法を記載した金銭消費貸借書を作成しても、貸付けとは認められません。

契約書を作成したらそれで終わりではありません。契約書どおりに返済を実行しましょう。返済がされている証拠を残すため、振込みにより返済をすると良いと思われます。振込みという形態をとることにより、税務署に対し説明しやすくすることができるからです。ただし、振込みさえすれば良いということでは決してありません。

また、金銭消費貸借契約書を「公正証書」にすれば安心、とお考えの方もいらっしゃるようですがそれも大きな誤解です。結局、公正証書であろうがなかろうが、振込みをしようがしまいが結論は同じで、貸付けであるため返済しているという「実態」が重要なのです。

贈与にしろ貸付けにしろ、「実態はどうか?」がポイントです。いくら形だけを整えても税務署の目はごまかせません。せっかく実行したことが水の泡とならないよう、慎重にご検討下さい。2005年12月15日

-

53号

LLPがスタートしました!

去る8月1日、「有限責任事業組合契約に関する法律」(通称「LLP法」)が施行されました。LLPというのは今は馴染みのない言葉ですが、今後多くの人や会社が利用する制度になるかもしれません。今回は現時点で明らかになっていることを基に、制度の内容や特徴点などを整理し、今後の活用法を探っていきたいと思います。

1.LLPとは?有限責任事業組合(以下「LLP」といいます)とは、どんな事業体でしょうか。簡単にいえば、株式会社のような堅苦しい組織でなく、個人や法人が共同で事業を行う契約をして、それぞれが自由に力を発揮しながら事業を行う集まりです。

2.特徴は?次の3つに集約されます。

① 出資者全員が有限責任 出資者が出資額の範囲でしか責任を負わないため、高いリスクのある事業にも挑めます。 ② 内部自治の徹底 利益配分や責任分担について自由にルール設定ができます。例えば、資金力はないがノウハウを有する大学教授や優れた研究開発ができる者等を出資者に加え、提供されたノウハウや貢献度合に応じて利益配分を決定できます。取締役会など会社機関の設置も強制されず、組織も柔軟に決めることが可能です。結果として組合員の動機付けを高められます。 ③ 構成員課税の適用 税制面では、LLP段階では法人税課税がされず出資者に直接課税されるため、事業段階で法人課税がなされた上に出資者への配当に課税される煩わしさを回避できるメリットがあります。

3.注意点は?LLPの立ち上げにあたり次の点など注意が必要です。

・ 投資のみを行う者は出資者となれない ・ 出資は金銭その他の財産に限定 ・ 出資額を基礎に計算した金額を超える損失について損益通算の禁止(法人組合員についても損失は損金算入できませんが、翌事業年度以降に持ち越し最終的な段階で発生した利益と相殺できる見込みです) ・ 税理士など士業の事業や宝くじ・馬券の購入など組合の債権者に不当な損害を与えるおそれがある事業には活用不可 ・ 株式会社など法人格のある会社形態へ組織変更できない

4.活用方法は?3.に掲げる特徴により、次のような様々な共同事業が促される見込みです。

・企業同士や産学での連携によるリスクの高い事業への活用

(新商品の開発、ロボットやバイオテクノロジー研究など)

・IT、デザイン、経営コンサルティングなど専門能力を生かした共同事業

・農業やまちづくり

上記以外にも、案件ごとの特性により様々な活用の道が今後展開されていくと思われます。

5.相続対策への利用は?例えば、親子でLLPを立ち上げ、親が不動産(賃貸ビル)・子が現預金を出資し、出資比率は親:子=95%:5%になるものと仮定します(出資は、労務出資は認められませんが、現金1円からでも可能ですし、動産や有価証券など貸借対照表に計上可能な現物資産でも可能ですので、お持ちの財産によって活用のバリュエーションは様々考えられます)。

子がその賃貸ビルの管理・運営などほとんどの業務を行い、実際の業務関与度合からみて利益を分配すべき割合が逆の割合(5%:95%)となる場合、その割合が合理的である限り出資比率に関係なく、親:子=5%:95%の割合で利益を配分することが理論上可能です。

税務上の取扱いは現時点では明らかになっていません。しかし、こんな夢のようなことが税務上可能となれば、親世代から子世代へ大規模な財産の移転ができることとなります。

6.今後の注目点は?税務上も合理的な範囲内であれば、出資比率によらない損益配分が認められることとなると考えられますが、今後具体的な整備がなされることと思います。制度設立の趣旨を汲み取り、活用しやすくなるようにしてもらいたいものです。

税法次第で利用価値が決まるといっても過言ではないこの制度、今後の動向に注目です。2005年11月15日