今回のえ~っと通信は、前回に引き続き個人の証券税制についてのお話です。

前回は、有価証券について配当等を受取った場合の取扱いについて特集いたしましたが、今回は有価証券を譲渡、売却した場合の取扱いをお話させていただきます。

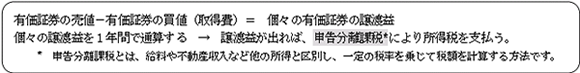

有価証券を売った場合に、売った値段の方が買った値段より高かったとき、つまり得をしたとき、その得をした部分(=譲渡益)に所得税がかかります。この所得税の課税の方法が、証券税制改正により下記の申告分離課税方式に統一されました。

Ⅰ 有価証券の区分ごとの譲渡益の取扱い

上記の通り、上場株式等・公募株式投資信託の譲渡益には優遇税率が適用されます。さらに、様々な優遇措置が設けられています。

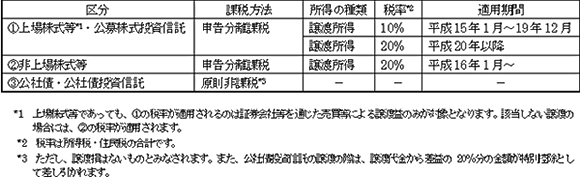

Ⅱ 上場株式等・公募株式投資信託の優遇措置とその適用スケジュール

1. 優遇税率

従来、申告分離課税の場合には26%だった税率が、証券会社等を通じて売却する場合については、当面5年間(平成15年1月1日~平成19年12月31日、年間売買損益を通算)の税率は10%、それ以降は20%となります。

2. 譲渡損の繰越控除

証券会社等を通じた1年間の売買で最終的に損が出た場合は、翌年以後3年間、上場株式等・公募株式投資信託の譲渡益から控除することができます。(各年とも確定申告が必要)

3. みなし取得費(上場株式等への適用のみ)

平成13年9月30日以前から引き続き所有している上場株式等については、譲渡益を計算する際の取得費として「みなし取得費」を採用することができます。具体的には、実際の取得価格と平成13年10月1日の終値の80%の金額(これをみなし取得費といいます。)を比較して、有利な方を選べます。ただし、平成15年1月1日から平成22年12月31日までの譲渡が条件です。

* 公募株式投資信託については、平成16年1月1日以降の譲渡損益に適用される。

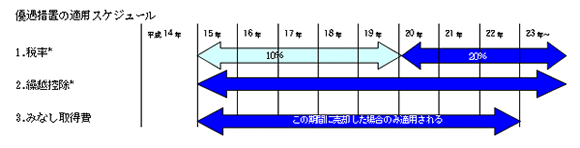

Ⅲ 特定口座

申告分離課税では、投資家自らが申告と納税を行わなければなりません。これを簡素化するために導入されたのが、特定口座です。証券会社に特定口座を開設すると、証券会社が売買損益を計算し、源泉徴収ありの口座を選択すれば、原則として確定申告は不要となります。なお、特定口座に預けることができるのは、上場株式等と公募株式投資信託です。

したがって、源泉徴収ありの特定口座を選択すれば、自ら所得計算も、また納税もする必要がなく、負担は大幅に軽減されます。ただし、譲渡損失の繰越控除などの優遇措置の適用を受ける場合には確定申告をしなければならないなど、「知ってる人だけが得する」側面があることは否めません。これから投資を考えている方は、ぜひ証券税制を学んで、賢い投資家になりましょう。