お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

40号

非公開会社でも従業員持株会を導入してみませんか

一般的に従業員持株会は公開会社が導入するもの・・・と思われがちですが、実際には、公開の予定などまったくない非公開会社でも導入することができます。今回は非公開会社に導入することのメリットとその留意点についてお話します。

1. 公開会社が導入する従業員持株会従業員持株会は、従来から公開会社に普及している制度です。

毎月少額の資金で会社の株式を少しずつ買い付けていけるので、従業員にとっては、自分自身の財産形成に役立ちますし、会社にとっては安定株主対策として有効です。

また公開の予定があれば、公開時に大きなキャピタルゲインを期待もできます。

2.非公開会社が従業員持株会を導入することの効果しかし公開を予定しない非公開会社の最大の特徴は、会社の経営支配権を確保するという点です。が、逆に経営がうまく行けば行くほど、自社株式の相続税評価額が高騰し、相続税が多額になるということを意味しています。

そんな場合に従業員持株会の導入を検討してみる価値があるのです。

オーナーの所有する株式は財産評価基本通達に定める「原則的評価方式」により評価しなければなりません。これに対して、従業員持株会にオーナーが株式を放出するときには、より安い「配当還元評価方式」によって評価することができます。内容の説明は割愛させていただきますが、この評価方式の違いがどのように相続税評価額に影響するのかを見てみましょう。

<例>オーナーが100%所有する自社の株式の30%を放出して従業員持株会を設立

資本金 1,000万円(発行済株式総数20,000株)

原則的評価方式による評価額 1株 6,000円

配当還元評価方式による評価額 1株 500円

(A)従業員持株会設立前のオーナー所有株式の相続税評価額

株式 20,000株×@6,000円=1億2,000万円

(B)従業員持株会設立後のオーナー所有株式の相続税評価額

株式 20,000株×(1-30%)×@6,000円=8,400万円

株式売却代金 20,000株×30%×@ 500円=300万円

株式+現金=8,700万円

持株のうち30%を譲渡しただけで相続財産が3,300万円(1億2,000万円-8,700万円)減少します。28%も相続財産が圧縮できるのです。

3.留意する点従業員持株会の導入に際しては、留意しなければならない点があります。

① 従業員持株会を設立するには最低でも30名程度の従業員が必要です。

② 従業員に対し、高配当を維持するように心がける必要があります。

③ 従業員のために作るものであり、会社とは独立した別個の団体であるとの認識が必要です。

④ 会社運営に欠かせない議決権を保有することになるので、安定株主対策として今まで以上に労使間の友好な関係が欠かせません。

4.議決権制限株式の利用もしも上記の④の点が気になり、オーナーからの株式の放出が心配であるような場合には次のような対策が考えられます。

(1) まずは、オーナーだけで株主総会の普通決議ができるように、発行済株式総数のうち2分の1(50%)超の株数を手元に残す。

(2) 特別決議にまで備えるなら、オーナーの手元に3分の2(66.7%)超の株数を残しましょう。ただ(1)と(2)の差はたったの16.7%です。そのくらいの従業員の方からは協力を得られるような友好な関係を築きたいものです。

(3) さらに重要事項に関する議決を制限する「議決権制限株式」という株式を利用するという方法もあります。こうすることで、議決権はオーナーが保有したまま、株式を従業員持株会に放出することができます。

ただし、この方法は、平成14年の商法改正による方法を組み合わせているので、どの議決権を制限するかについては前例に乏しく、適用には慎重になる必要があります。

従業員持株会には、従業員にも経営に参画する意識を持ってもらえるようになるという大きな効果もあります。その面からも導入を検討する価値はあるのではないでしょうか。2004年8月1日

-

39号

(続)使いこなせるのか!?証券税制

今回のえ~っと通信は、前回に引き続き個人の証券税制についてのお話です。

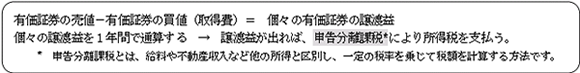

前回は、有価証券について配当等を受取った場合の取扱いについて特集いたしましたが、今回は有価証券を譲渡、売却した場合の取扱いをお話させていただきます。有価証券を売った場合に、売った値段の方が買った値段より高かったとき、つまり得をしたとき、その得をした部分(=譲渡益)に所得税がかかります。この所得税の課税の方法が、証券税制改正により下記の申告分離課税方式に統一されました。

Ⅰ 有価証券の区分ごとの譲渡益の取扱い

上記の通り、上場株式等・公募株式投資信託の譲渡益には優遇税率が適用されます。さらに、様々な優遇措置が設けられています。

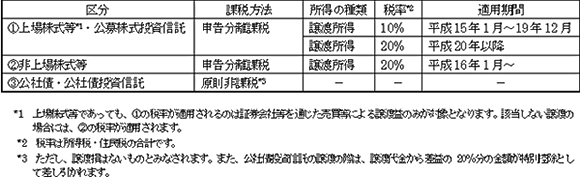

Ⅱ 上場株式等・公募株式投資信託の優遇措置とその適用スケジュール1. 優遇税率

従来、申告分離課税の場合には26%だった税率が、証券会社等を通じて売却する場合については、当面5年間(平成15年1月1日~平成19年12月31日、年間売買損益を通算)の税率は10%、それ以降は20%となります。2. 譲渡損の繰越控除

証券会社等を通じた1年間の売買で最終的に損が出た場合は、翌年以後3年間、上場株式等・公募株式投資信託の譲渡益から控除することができます。(各年とも確定申告が必要)3. みなし取得費(上場株式等への適用のみ)

平成13年9月30日以前から引き続き所有している上場株式等については、譲渡益を計算する際の取得費として「みなし取得費」を採用することができます。具体的には、実際の取得価格と平成13年10月1日の終値の80%の金額(これをみなし取得費といいます。)を比較して、有利な方を選べます。ただし、平成15年1月1日から平成22年12月31日までの譲渡が条件です。

* 公募株式投資信託については、平成16年1月1日以降の譲渡損益に適用される。

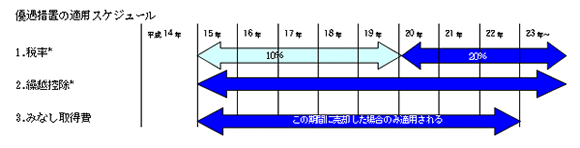

Ⅲ 特定口座申告分離課税では、投資家自らが申告と納税を行わなければなりません。これを簡素化するために導入されたのが、特定口座です。証券会社に特定口座を開設すると、証券会社が売買損益を計算し、源泉徴収ありの口座を選択すれば、原則として確定申告は不要となります。なお、特定口座に預けることができるのは、上場株式等と公募株式投資信託です。

したがって、源泉徴収ありの特定口座を選択すれば、自ら所得計算も、また納税もする必要がなく、負担は大幅に軽減されます。ただし、譲渡損失の繰越控除などの優遇措置の適用を受ける場合には確定申告をしなければならないなど、「知ってる人だけが得する」側面があることは否めません。これから投資を考えている方は、ぜひ証券税制を学んで、賢い投資家になりましょう。

2004年7月1日

-

38号

使いこなせるのか!?証券税制

今回のえ~っと通信は、クラブATOの会員の方からのお問い合わせが多かった個人の証券税制についてです。 証券税制は近年、改正(改悪?)に改正(改悪?)を重ね、ますます複雑になってきています。 複雑な証券税制について配当等を受け取った場合、譲渡した場合を中心として2回に分けてお話させていただきます。

Ⅰ 有価証券の区分有価証券と聞いてどんな種類のものが思いつくでしょうか。株や国債などが一般的です。

株や国債の他には社債・出資金・受益証券など、国内だけでなく国外のものなどさまざまなものがあります。

今回は証券会社等にて比較的簡単に購入できるものを中心に、課税方法によって下記の様に区分し具体的なものを挙げました。

上場株式等を譲渡した場合の詳細、法人の場合、国外のものについては紙面の関係から次回以降にご説明させていただきます。

1上場株式等・・・・・・・・・証券取引所に上場されている株式等

(例)上場株式・店頭登録株式・上場ETF(上場投資信託)・上場J-REIT(上場不動産投資信託)

2非上場株式等・・・・・・・上場されていない株式等

(例)非上場株式・非上場出資金

3公募株式投資信託・・・一般に購入可能な投資信託のうち目論見書に株式を1株でも組入れできるものと規定して いるもの

(例)○○オープンファンド、○○インデックスファンドなど

4公社債・・・・・・・・・・・・・政府や企業などが発行する債券

(例)国債・地方債・上場社債

5公社債投資信託・・・・・主に債券で運用する投資信託で株式を一切組み入れないで運用するもの

(例)MMF・中期国債ファンド

投資信託は株式や公社債に比べて、少ない金額から投資ができる、分散して投資ができる、商品の種類が豊富であるなどの特色があります。

Ⅱ 配当等に対する課税方法と税率1 課税方法と税率等

配当等(分配金・利子を含む)を受け取った場合の課税方法・税率・適用期間は下記の表の通りです。

※1 総合課税を選択した場合の税率は、所得税・住民税の合計です。所得金額が増えるにしたがって適用される税率が高くなります。源泉徴収される税率の内訳は、10%(所得税7%・住民税3%)、20%(所得税15%・住民税5%)で一定です。

※2 大株主に係る配当等とは上場株式等の配当等のうち発行済株式(出資を含む)総数の5%以上を保有する株主が受ける配当等をいいます。

※3 非上場株式等に係る配当等については総合課税が原則ですが、少額配当に係る所得税については総合課税としないで源泉徴収のみの課税で完結させる方法も選択可能です。ただし、住民税については金額の多少にかかわらず申告が必要です。

少額配当とは1回に支払いを受ける配当等の金額が5万円(配当等の支払いのための計算期間が1年以上の場合は10万円)以下のものをいいます。

2 所得金額によって変わる選択方法上場株式等の配当等と公募株式投資信託の普通分配金は、総合課税(給与所得や不動産所得など他の所得と合算し課税する方法)となる所得が多い場合には、源泉徴収のみ課税を、総合課税となる所得が少ない場合には総合課税を選択した方が有利となります。

総合課税を選択した方が有利となるおおよその目安は、平成20年3月までは上場株式等の配当等については課税所得金額が330万円以下(定率減税を考慮しない場合)となります(配当控除という規定を適用し計算した場合)。

定率減税を考慮した場合には、上記の目安となる課税所得金額が330万円を若干上回ります。扶養控除の対象とする方が配当等を受け取った場合は、総合課税を選択すると所得金額判定により扶養控除の対象から外れるときもありますのでご注意ください。

確定申告時に課税方法の選択の検討を!2004年6月1日

-

37号

マイホームの譲渡にかかわる特例のあれこれ

土地、建物を売却し、売却益が出た場合には、売却益に税金が課せられます。売却益は、売却代金から取得費、譲渡費用を差し引いて計算します。そして、計算した売却益に対して平成16年分より長期所有なら20%、短期所有なら39%の税率を乗じて所得税、住民税が計算されます。

しかし、自宅を売却した場合は、様々な特例が用意されています。今回は、その特例をご紹介いたします。

売却益がでてしまったら?自宅の売却で利益が出た場合には、「3000万円を限度とする特別控除」「税率の軽減」または「買換特例」の制度があります。

「3000万円の特別控除」は、自宅の売却益から3000万円を特別に控除できる制度です。所有期間が10年を超える等の要件を満たす場合には、「税率の軽減」があり、通常20%の税率が14%(6000万円まで)となります。

「買換特例」は、10年以上所有し居住していたなど一定の要件を満たす場合に受けられる特例制度です。売却代金よりも高いものに買い換えた場合には、税金は0円、売却収入よりも安い場合には、売却代金と購入代金の差額部分が課税の対象となります。これらの3つの制度、すべての特例要件を満たしていても併用が可能なのは、「3000万円の特別控除」と「税率の軽減」だけです。

特別控除と買換特例どっちが得?「3000万円の特別控除」と「買換特例」どちらも使えるケースがよくあります。税金がたいして変わらないなら、どちらでも同じと思いがち。しかし、本当にお得なのは、特別控除を利用する方法です。買換特例は、今回は課税を見逃してもらい、次回に先送りをしているだけなのに対し、特別控除は、完全におまけだからです。

両者の差は、買換えたマイホームを将来、売却するときに歴然と現れてきます。

例えば、1回目の旧マイホームの売却価格が5000万円、そして、新しいマイホームを5000万円で購入。翌年にそれを5000万円で売却をしたケースで比較します。

①1回目の譲渡の時に買換特例を使っている場合

売却価格から引ける取得費は、旧自宅の取得価額となります。買ったときの金額が分からない場合には、売却価格の5%と計算されるので、今回は1回目の売却価格である5000万円×5%=250万円と計算します。すると、売却益の計算は下記のようになります。

2回目の譲渡時:新自宅の売却価格 旧自宅の取得費 売却益

5000 - 250 = 4750 × 39% =1853 (単位/万円)

1回目の税額は0円、2回目1,853万円、合計税額は1,853円となります。

②1回目の譲渡時に3000万円の特別控除を使っている場合

1回目の譲渡時:5000-(5000×5%)-3000=1750×14%=245

2回目の譲渡時:新自宅の売却価格 新自宅の取得費 売却益

5000 - 5000 = 0円 (単位/万円)

1回目の税額245万円、2回目の税額0円、合計税額245万円となります。

すぐに売却を考えている場合には買換特例を使ったら絶対に損なのです!買換特例の恩恵を充分に生かすには、そこに住み続ける覚悟が必要です。

譲渡損が生じてしまったら?平成16年から、特定の自宅に係る譲渡損失の繰越控除には2つの選択肢があります。どちらも、所有期間が5年を越える等の要件を満たす場合に、譲渡損失を他の所得と相殺、繰越できるというものです。

まず、1番目は借入金で買換資産を取得した場合には、譲渡損失の全額が対象となります。2番目としては、買換資産を取得しない場合でも、譲渡契約日の前日の借入金残高が譲渡価格を上回る金額を限度として認められます。

以上、自宅の譲渡にまつわる特例をご紹介いたしました。自宅を譲渡する場合のご参考にしていただければ幸いです。2004年5月1日

-

36号

開始間近!消費税のフェイント増税

突然ですが1年前のことを思い出して頂きたいのです。実は平成15年度改正により、消費税の納税義務者の範囲が広がる大改正がありました。これにより、個人の方は来年、平成17年分から、法人は平成16年4月1日以降に開始する事業年度からは、消費税大増税となる可能性大なのです。

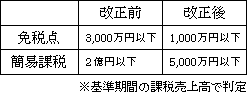

1.改正内容消費税の免税点と簡易課税制度の適用について改正がありました。内容は下記の表のとおりです。

個人事業者は2年前、法人は2期前の消費税の対象となる収入金額で判定します。判定基準となる年度が免税事業者だった場合には税込金額で、課税事業者なら税抜き金額で判定します。

簡易課税制度とは、中小事業者が適用できる消費税を簡単に計算できる特例制度です。消費税額は、売上に係る消費税から仕入れ(経費など)に係る消費税を差し引いて計算します。消費税の集計をするのは手間のかかるものです。そこで、中小事業者は、簡易課税制度を選択すれば、売上に係る消費税の一定割合を仕入れに係る消費税とみなしてもらえる制度が設けられているのです。建物の建築や大きな設備投資などがない限り、簡易課税制度を選択する方が有利になるケースが多いようです。

2.不動産賃貸業を営んでいる個人の方では・・・不動産賃貸収入のうち、消費税の課税対象となる収入は、駐車場やテナントからの賃料、共益費、礼金、更新料、保証金償却などです。ご注意いただきたいのは、アパートを売却した場合の建物代金も対象となることです。住宅の貸付や地代収入は非課税ですのでご安心を。

ケース1アパートと駐車場をお持ちのAさんのケースを考えてみましょう。アパートの賃貸収入が約2,000万円、駐車場収入が約1,200万円前後です。

アパートの収入は居住用ですので消費税は非課税、駐車場は課税の対象です。今までは課税売上3,000万円以下ですので免税事業者です。平成17年分からは、1,000万円が免税点。平成17年については、その2年前である平成15年中の駐車場収入が1,000万円を超えているかどうか、で判定します。Aさんの場合には、平成17年分からは、課税事業者になってしまいます。

ケース2テナントビルとアパートを所有しているBさんのケースです。テナントビルの年間収入は約4,000万円あり、簡易課税制度の適用を受けています。平成15年中にアパートの土地建物を1億円(土地8,000万円、建物2,000万円)で売却しました。

アパートの賃貸収入は非課税ですが、アパートの建物売却収入は課税の対象となります。従って、平成15年の課税売上は4,000万円+2,000万円=6,000万円となり、平成17年分は、簡易課税制度の適用は受けられません。かなりの増税です。平成17年分のテナント収入が4,200万円(うち消費税200万円)、経費が管理会社への支払いとして1割の420万円(うち消費税20万円)として比較します。借入金の元金返済額や支払利息は消費税の計算では無関係です。

原則課税 200万円―20万円=180万円

簡易課税 200万円―200万円×50%(不動産業のみなし仕入れ率)=100万円ご紹介したAさんのケースもBさんのケースも珍しい事例ではありません。今後、消費税率アップもあると言われているのに冗談じゃない!とおっしゃる方も多いことでしょう。平成16年中に売却、建物の贈与、平成17年中に引渡しを受けるように賃貸物件を建築、など打つ手はない訳ではありません。平成17年に損をしたくなければ今から大改造計画が必要です。早速、平成15年分の確定申告の内容をチェックしてみて下さい。

2004年4月1日

-

35号

会社オーナーに朗報!平成16年度税制改正

昨年末に発表された平成16年度の税制改正大綱。不動産税制では予想外の改正があった一方、未上場株式に関して注目すべき改正が行われています。現在、国会で審議中の段階ですが、今回の改正で相続した未上場株式を発行会社へ売却する際の税負担が大幅に軽くなりました。評価だけが高く換金しにくい未上場株式の活用方法が広がります。

1. 未上場株式の譲渡税率の引下げ従来、未上場株式の譲渡税率は所得税・住民税合計で26%と、上場株式の10%(H19.12.31まで)に比べ高い税率となっていました。これが今回の改正で20%へ引下げ。当然、売却後の手取額は多くなります。

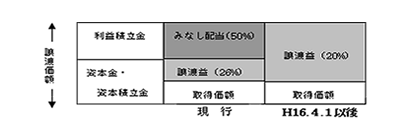

2.みなし配当課税の特例H13年の商法改正で発行会社の自己株買取りが自由化され、オーナー株主にとって自社への株式売却が容易になりました。しかし、未上場株式を発行会社へ譲渡する場合、譲渡価額のうち資本等に対応する金額を超える部分は「譲渡」ではなく「配当」として課税されます(下図参照)。この「みなし配当課税」は最高で50%の累進税率が適用され、非常に重い負担となっていました。それが、今回の改正によって、相続した未上場株式を、相続税の申告期限の翌日以後3年を経過するまでの間に発行会社へ売却する場合に限り、みなし配当課税の適用は廃止です。株式の譲渡収入として譲渡益×20%の課税。大幅な減税です!なおこの改正はH16.4.1以後の相続について適用されます。

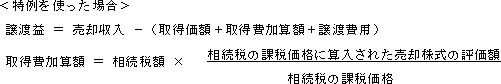

3.取得費加算を使ってさらに減税!従来から相続により取得した財産を申告期限の翌日から3年以内に売却する場合、譲渡益の計算上の取得費に相続税額の一部を加算するという特例があります(通常、「相続税の取得費加算の特例」と言います)。上記2の改正に伴いこの特例も適用可能に。併用すればさらに少ない税金で済みます。

4.例えばこんな影響が(1)相続税の納税資金確保

オーナーが財産を会社に注ぎ込み、相続財産のほとんどが自社株という場合。こうした場合は当然、納税資金の確保が難しくなります。そこで、相続した自社株を会社に譲渡して納税資金を捻出する方法があります。個人では納税資金のための借入金利息や延納利子税は必要経費不可。一方、法人が株の購入のために借入れをするとしても、利息は経費になります。ただ、従来は、みなし配当課税を避けるため、関連会社への売却や株式自体の物納なども検討する必要がありました。こうした苦労も今回の改正でなくなります。

(2)代償分割遺産分割方法の一つに「代償分割」という手法があります。相続人のうち誰か一人が全ての遺産を相続し他の相続人には相続分に見合う金銭を支払う場合では、自社株の売却代金を充てることも容易になります。

(3)経営権の維持後継者以外の相続人が株式を取得した場合、株式分散や支配権争いを防ぐため会社に株式を売却してもらうこともあります。売主の手取額増加で、この交渉にも良好な影響を与えそうです。

以上のように、会社オーナーの事業承継、相続対策に大きな影響があることは確実です。しかし、今回の改正でみなし配当課税が不適用となったのは相続した株式のみ。依然としてこの課税制度は残っています。今後のさらなる減税に期待したいところです。2004年3月1日

-

34号

お金を動かさず貸付金を株式に変えて相続対策、会社再建に応用も・・

オーナーがご自分の会社にお金を貸し付けることはよくあることです。貸し付けた資金を起爆剤として資金が循環するようになればよいのですが、こういうご時世です。会社の資金が逼迫し返すのが難しくなることはよくある話。

しかも税務署に対して回収の難しい貸付金であることを説明できない場合には、オーナーの貸付金は返ってこないばかりではありません。オーナーの相続財産として貸付金の額面金額に対して相続税が課税されることになってしまいます。貸付金は返ってこないのにです。

1.債権放棄相続財産から外すためには、貸付金が返ってくるのは難しいとわかった時点で、まず債権放棄を考えましょう。債権放棄をすれば、相続財産から外すことができます。

ただし、会社に繰越欠損金がない場合には注意が必要です。債権放棄をすれば確かに相続財産ではなくなるものの、会社から見ると債務免除益となり法人税の対象となってしまうからです。会社に十分な繰越欠損金がない場合には、余計に会社の資金繰りを圧迫する結果にも・・・。

2.株式への転換(1)相続財産の圧縮

ところが、そんな場合でも、法人税をまったく払わずに、書面をやり取りするだけで、債権放棄と同様の効果をもたらす方法があります!

それは「貸付金の株式への転換」という方法です。具体的には、貸付金を会社の資本として出資することです。この方法によれば、金銭を動かすことなく、貸付金は会社の株式となり、多くの場合相続財産の評価額は減少します。更に、会社が債務超過の場合には、評価額はゼロになることも・・・。

評価額がゼロになれば、貸付金額が1億円で相続税率が50%の場合、5000万円もの節税に。(この手法はいわゆる”現物出資”と言って現金以外の財産を出資して株式を取得する方法にあたります。これは平成15年4月の商法改正により、税理士法人等が発行する「現物出資価格の証明」さえあればできるようになりました)。但し、資本金が1億円増えれば、利益と関係なく増えてしまう税金(例えば事業税の外形標準課税等)がかかるなど、その他の負担が生じることになってしまいます。そのような場合には減資と組み合わせるなどの総合的なプランニングが必要です。

(2)株価引き下げ効果債務超過の会社でなくても、「貸付金の株式への転換」を使えば、株式の相続対策ができる場合もあります。単に返ってこなくなった貸付金の評価額を下げるだけでなく、もともと持っていた株式の評価額全体を圧縮することだってできるのです。

貸付金の評価は1億円は1億円・・・しかし、株式はいろいろな方法で評価額を引き下げることが可能です。であれば、オーナーからの借入金を資本に振り替えて、株価全体を引き下げ、相続税を圧縮したほうが有利なのは間違いありません!

(3)会社再建手法として会社の立場から考えると、借入金が資本になれば、まず将来の返済義務がなくなります。更に借入金の利息を払っていた場合には、利息を払う必要がなくなり、利益面にもキャッシュフローにも貢献。特に、資本の欠損や債務超過会社の場合には、債務が減って決算書の見た目が改善し、金融機関から資金調達することができる会社になる可能性もあります。

返済の難しい貸付金も、工夫次第で、「不良資産」から「価値ある優良資産」に変えることができるのです。一度ご検討されてみてはいかがですか。2004年2月1日

-

33号

“出口”を見据えた相続税対策?

相続税はできるだけ払いたくない。だから相続財産の評価はできるだけ低くしたい。皆様共通の考えかとは思いますが、相続申告だけを考えていると後で思わぬ税金が・・・というお話です。

1.借地権で評価減昔からある相続税対策で、借地権をタダで法人に移して個人の土地の評価を下げるというものがあります。借地権部分が法人に移行するため、個人の財産は底地部分のみになることを目的とするものです。例えば更地評価で3億円の土地があるとします。借地権割合が70%の地域にあるとすれば、相続税の評価は3億円×底地割合(30%)=0.9億円となります。評価額で2.1億円の減少、相続税率が50%であれば約1億円の節税です。俗に『相当地代の据置方式』と言いわれる方法です。

簡単に言いますと、法人との土地の賃貸借契約に際し、「相当の地代の届出書」を提出し、対象となる土地の更地価額に対して年6%の地代を支払う方法です。地代はそのまま据え置きます。詳細は割愛させていただきますが、この方法により、地価が上がるにつれて借地権が法人に移っていき、法人はタダで借地権を手に入れることができます。

永久にこの土地を所有し続けるのであれば、このままでもよいのでしょうが、こういうご時世です。業績が振るわず、法人を解散し、いざ土地を手放すとなったときに問題が生じます。

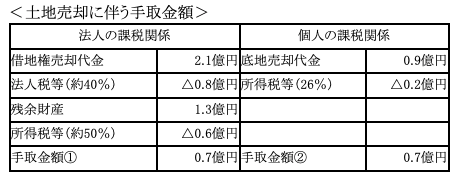

2.出口(売却時)に多額の税金が・・・簡単な例で考えてみましょう。仮に土地が3億円で売却できたとします。ここでは借地権(70%)は法人の所有、底地(30%)は個人の所有で、法人の唯一の財産は借地権の売却代金2.1億円(3億円×70%)という前提です。。

単純な土地の売却であれば個人は26%の所得税等の負担となります。しかしながら借地権が発生している場合、底地部分については個人が26%の所得税等の負担、借地権部分については法人の所得として課税されます。更に会社が解散となれば残余財産が分配されます。この残余財産、一定の金額についてはみなし配当といって配当所得となります。結果、借地権の譲渡代金に対し丸々法人税が課税され、更に多額のみなし配当が発生するとなれば、所得税等が約50%課税され、結局手取り金額は売却代金の半分弱だった、などという笑えない状況もありえます(下記参照)。また多額の借入金があるような場合には、残余財産の分配どころか、底地の売却代金まで投入する羽目になるかもしれません。

最終手取金額 ①+②=1.4億円

3.先(将来)を見据えた対策が必要!地価が横ばい状況にある今日ではあまり有効とは言えないこの方法。バブル前には相続税対策としては有効な方法であったようです。当時はよかれと思って行った相続税対策。一時的に相続税は免れたものの結局何も残らなかった、なんてこともありえます。実態のない評価引下げに腐心するあまり、現実の手取額が少なくなった、などという事態だけは避けたいものです。評価引下げも大事ですが、その先にある納税、将来の生活資金の必要性までも考えた上で、残すべき財産・手放してもいい財産を事前に決めておくこと、場合によっては前以って売却しておくことがかえって財産を残す結果となるかもしれません。

2004年1月1日

-

32号

遺言と死因贈与

相続が発生すると、分割協議を巡り相続人間で文字どおり血で血を洗うような事態が発生してきます。こんな時、遺言書があれば…、などと後悔するケースが非常に多いのです。今回は、この遺言と遺言によく似た死因贈与についてご紹介したいと思います。

1.もし、遺言書がなかったら相続税はどうなるか?もしも、遺言なしに相続が開始され、申告期限までに分割協議が整わなかったら、税務上はどういう影響を受けることになるのでしょう。まずは、「小規模宅地等の評価減特例」という土地の評価額が最高80%まで減らせる特例が適用できなくなります。そして、配偶者の税額軽減といった法定相続分の2分の1まで相続した財産に対する相続税をゼロ(0)といった相続税の半額セールも使えません。その結果、過大な相続税を納めることになることでしょう。さらに、未分割の状況では物納することもできなくなり、納税方法について再検討しなければなりません。

2.遺言とよく似た死因贈与とは?遺言に代えて、それとよく似た死因贈与を活用する方法もあります。死因贈与とは、私が亡くなったら私の財産をあげるという贈与契約です。遺言は一方通行ですが、死因贈与はあげます、もらいますの双方向の意思が反映されます。契約は書面を作成しなくても法律的には成立しますが、実務的には書面を作成し公正証書にします。さらに、不動産について「始期付持分移転仮登記」、つまり予約の登記を行うことができます。この点が遺言と違い、ポイントとなる部分です。詳述いたしませんが、これを行うことにより、嫌がらせのために関係のない第三者に相続持分を不正に売却するといったことを防げた、などという話もあるようです。

なお、死因贈与は相続開始時に贈与税として課税されるわけではなく、遺言の場合と同様に相続税が課税されます。

3.相続時に発生する税金は相続税だけではない!死因贈与により不動産を取得した場合には、気をつけなければならないことがあります。次のような税金の問題が生じてくることです。第一は、登記の際の登録免許税。相続や相続人遺贈の場合には税率が0.2%、それが死因贈与の場合には税率1%となってしまいます。なんと5倍も税負担が増えることに…。第二は、不動産取得税。相続や遺贈の場合には課税されないのに対し、死因贈与の場合には3%の税率で課税されます。登記原因の違いで片や課税、片や非課税…。あれこれ考えると財産を引き継がせるのも容易ではありません。なお、上記登録免許税及び不動産取得税の税率は、いずれも平成15年4月1日から平成18年3月31日までのものとなります。

4 .テクニックに走るより、円満な相続!生前の対策として、一般的には公正証書遺言がポピュラーです。しかし、様々な争いを考えた上で念には念をというのなら、余計な税金は気になりますが死因贈与も一考の価値があります。またテクニックとしては、遺言を準備する一方、死因贈与の仮登記まで実行しておく方法も考えられます。この場合には、実際の登記の段階でどちらにするかを考え、最終的に遺言をもとに相続登記することも可能です。ただし、この場合には死因贈与の仮登記とその抹消のため余分な登録免許税の負担が…。

このように、生前対策は税金を含め様々な問題があるのです。税負担まで覚悟して、死因贈与とりわけ「始期付持分移転仮登記」などしなくても済むように、円満な相続を迎えたいものです。2003年12月1日

-

31号

事業用資産の買換え特例はお得なのか!?

今年限りの税制の一つとして「事業用資産の買換え特例制度のうち、個人では21号特例・法人では22号特例」があります。では、この買換え特例は本当にお得なのでしょうか?

1.事業用資産の買換え特例とは所有期間が10年を超える国内にある事業用資産(土地及び建物等)を売却して、翌年12月31日までに(法人の場合は翌期末まで)国内にある事業用資産を取得した場合、買換え資産金額の80%までの金額は譲渡がなかったものとされます。つまり、1億円で田舎の土地を売って1億円の都心の賃貸マンションに買換えた場合の譲渡所得税は最大約494万円となります(下記①参照)所得税20%+住民税6%)。

①{1億円×(1-80%)}-{1億円×(1-80%)×5%}×26%=494万円

田舎の土地から高収益物件へ転換できて数百万の納税ですむのです。これはかなりお得な制度です。利回りがアップしますので、おのずと金融資産が蓄積されていきます。ただし、ここでひとつ注意点!この特例は課税の非課税又は免除ではなく単なる繰り延べになるのです。

2.所得税が増える場合も・・・・上述の買換え資産と売却資産の組み合わせだとその後の所得税及び住民税にこの特例のデメリットがでてきます。買換え資産の引継価額は買換え資産の購入価額ではなく売却した資産の取得価額を基礎に計算するため、非常に少額になるケースがでてくるからです。その結果、土地であれば次回の売却時に譲渡税が大きくなります。建物であれば費用として計上できる減価償却費が小さくなるため利益が増え、結果として所得税、住民税の負担増に!原則として、建物は買換え資産としては不向きと考えて良いでしょう。それに対し土地は売却さえしなければ影響がなく、買換え資産としては土地の方がお勧めなのです。

3.相続税評価額の圧縮!一方、同じ貸付物件でも、単価の低い田舎の駐車場から、単価の高い都心の駐車場へ買換えすることによって、大きなメリットがあります。それは相続税の評価が下がることです。小規模宅地等の特例の一つとして貸し付け用宅地であれば、200㎡までは評価が半分になります。単価10万円の土地から100万へ買換えすれば9千万円も評価が下がります(下記②参照)。

② 時価2億円 評価額 小規模宅地の評価減 相続税評価額

地方 @ 10万円×2000㎡ 2億円- 10万円×200㎡×50% =1.9億円

都心 @100万円× 200㎡ 2億円- 100万円×200㎡×50% = 1億円

また、駐車場から賃貸マンションへ買換えすることによっても評価は下がります。土地は貸家建付地となり,建物は借家権部分を控除でき評価は大幅減!

4 .組み合わせによってはお得な特例!事業用資産の買換えは組み替え方法によっては色々と評価を下げることが可能となります。下記の収益性の低い資産から都心の好立地の資産へ買換えることによって、収益性の改善を図り、小規模宅地の特例の活用度がアップします。

① 地代の低い底地 ②台数の埋まらない駐車場 ③家賃の低い古アパート ④容積率を大幅に下回る賃貸物件 → 都心の好立地の資産へ なお、買換えで取得した土地に収益建物を法人で建築すると言うプランは如何でしょう?法人に入った収益を家族で分散することで所得税の軽減が可能になります。また、土地の無償返還に関する届出書を提出すれば、面倒な権利金に関する課税もなく、更に土地の評価も20%削減です。つまり、貸家建付地と同等の評価減が可能となり、思わぬ相続対策にもつながります。(この興味深い建物所有型の詳細はまた別の機会に)いま、買換えをお悩みのあなた、買換え資産に制限の少ないこの特例はやはりお得な方法です。2003年11月1日

-

30号

税引き前の損金(経費)、税引き後のポケットマネー

生命保険は、単なる保障だけではなく、まとまったお金を貯める場合にも有効であることをご存知でしょうか。

預金でお金を貯めようとする場合、税引き後のポケットマネーで貯めなければなりません。一方、もしあなたが法人のオーナーなら、生命保険を利用して、税引き前のお金で、法人の損金に計上しながらお金を貯めることができるのです。その中で、今回は、『長期平準定期保険』に的を絞ってその利用方法をご紹介します。

1.長期平準定期保険とは長期平準定期保険は、簡単に言うと定期保険の一種で、特に保険期間が長いものとでも言えるのでしょうか。定期保険は、支出時に全額損金となりますが、基本的に解約返戻金はなく、死亡しない限り、保険もおりません。そこで①全額損金にできる、しかも②途中解約すれば、返戻金が戻ってくる、という保障だけでなく、貯蓄機能も兼ね備えた節税商品として発展したのがこの保険です。

残念ながら、解約返戻金は払込金額を下回りますが、保険料は損金に計上が可能です。そのため、節税効果を考慮すると、実質返戻率は100%を超えるという、お得な保険なのです。

2.長期平準定期保険の活用法『長期平準定期保険』は、特に「生前退職金」や「死亡退職金」の準備資金として活用されます。例えば、次のような契約形態で加入したケースで社長の退職金準備をするとどうなるのかを見てみましょう。

契約形態: 契約者及び保険金受取人・・法人 被保険者・・社長

① 生前退職金

この保険の解約返戻率がもっとも高くなるのは、契約内容・年齢・保険商品・保険会社によって異なりますが、契約してから20年から30年後が多いようです。一般論としては、退職予定年度に解約返戻率が一番高くなるように保険期間を設定し、退職金の原資とするのがお勧めです。ただ、解約返戻金は法人の収益となり、法人税等の課税対象となってしまいますので注意が必要です。そこで前述の退職金を支給することにより、費用も同時に計上でき、両者が相殺されて法人税等の課税を回避できるのです。

② 死亡退職金

社長が死亡した場合には、法人が死亡保険金を受け取ります。死亡保険金は法人の収益になるので法人税等の課税対象となります。しかし、経営者の遺族に支払う死亡退職金を同時に費用計上できるため、ここでも両者が相殺され法人税等の課税を回避できます。

一方、この死亡退職金を受け取った遺族の方は、税法上相続財産とみなされて相続税の課税対象となります。しかし、死亡退職金には原則として「500万円×法定相続人数」の非課税枠が用意されているのです。個人で契約して受け取った保険金に対する生命保険の非課税枠の原則「500万円×法定相続人数」と併せて、何と法定相続人一人当たり、1000万円までが非課税になってしまうのです。

3.利用する際のポイントとは言うものの、受取保険金すべてを税法上も認められる退職金にできる訳ではありません。退職金を支給する場合、損金として認められる部分は、受取保険金の額とは何の関係もないからです。不相当に高額な部分は損金として認められず、法人税等の課税が待っているので、いずれにせよ、保険を利用すれば節税と同時に、経営者に万が一のことが起こった場合も安心です。企業の維持、存続、そして家族の相続税納税資金や生活保障に役立ててはいかがでしょうか。税引き後のポケットマネーではなく、税引き前の損金にできるお金を使って!

2003年10月1日

-

29号

土地の形を良くして有効活用を…

お持ちの土地は有効活用できていますか?土地の形が悪い、建物が建てられないなどの使い勝手が悪い土地をお持ちの方はいらっしゃいませんか?売りたい価格では売れず、ましてやこれといった良い活用方法も見当たらずに、そのまま放置していたりしていませんか?これらの土地についても当然に毎年固定資産税がかかってきますし、相続が起こった際には相続税の対象にもなるのです。収益を生まないままでは、その資産を所有するメリットはありません。それでは利用価値を高めるためにどうすればよいのでしょう?形が悪いのであれば、ここは一つその土地の形が良くなるように考えましょう。具体的には下図をご覧下さい。A土地の所有者が、有効活用を考えて隣のB土地を買い取る場合のお話です。B土地と一体として利用できるようになれば、土地全体の形が良くなり、以下のような活用方法も拡がってくるでしょう。

1.収益物件を建築して収益性を高めましょう・・・。まず、この土地の上にアパートやマンションなどの収益物件を建築することを考えましょう。建物が完成して賃借人が入居した後は、賃借人に帰属する権利分は土地の評価額は下がり、賃貸収入としてキャッシュがどんどん(?)懐の中へ・・・。そこで、頭を悩ますのが重くのしかかってくる所得税・住民税の負担!こんな時、親族が主宰する収益建物の所有型法人を活用して所得の分散を図り、税金対策をいたしましょうという話が登場するのですが、今回は紙面の都合上この話はここまでとさせて頂きます。

2.物納しやすい土地に変身させましょう・・・。いざ相続が起こった際に十分な納税資金がないときはどうなるのでしょう?相続財産である土地で相続税を納め(物納)ましょうという話になるはず。そんな時、A土地のような形の悪い土地をそのまますんなりと引き取ってもらえるでしょうか?物納の手続きをスムーズに行うためにも、事前に物納が認められやすいような形の良い土地に変身させておくのも一つの手では・・・。相続税に充ててもらえる金額は原則として相続税評価額です。A土地とB土地とを一緒に物納した方が、A、Bそれぞれの評価額の合計金額よりも約3,500万円も評価額、つまり収納額が大きくなるのです。比較的近い将来に相続が起こると予想される場合にはよい方法でしょう。

3.売却してキャッシュに転換しましょう・・・。最後にこの土地を売却してキャッシュに換えた場合はどうでしょう?仮に相続税評価額で売買が成立するものとし、A土地については厳密な取得価額が不明の場合に用いる概算取得費(譲渡金額の5%)を使います。また、話を簡単にするために譲渡所得税を計算する際の特別控除は考慮いたしません。すると、A土地だけで売却した場合には、下記の算式のとおり約1億300万円が手許に残ることとなります。

【算式】

(売却金額) (譲渡所得税等)

1億3,700万円 -( 1億3,700万円 × 0.95 × 26% ) = 1億300万円これに対して、隣のB土地を1億円で買い取って、A土地とともに売却した場合には、手許に残る金額が下記の算式のとおり1億2,900万円となります。

【算式】

① 譲渡所得税等

(譲渡金額) (B土地の購入費用) (A土地の購入費用)

【 2億7,200万円 - 1億円 - 2億7,200万円 × 350㎡/550㎡ × 5% 】 × 26% ≒ 4,300万円② 手取りの金額

(売却金額) (B土地の購入費用) (譲渡所得税等)

2億7,200万円 - 1億円 - 4,300万円 = 1億2,900万円

ですから、A土地だけをそのまま売却するよりも手取りのキャッシュが2,600万円もアップすることになります。

このように、有効な活用方法がないと悩みの種であったお持ちの資産がやり方によっては長期間にわたる収益や保有利益を生み出す立派な?資産に大変身!

土地の値上がりが期待できなくなったデフレのこのご時世です。ちょっとした工夫がご自身の財産を積極的に増やすことになるのです。

2003年9月1日