お役立ち情報

COLUMN

毎月職員が交代で執筆しています。

ただ、自分の順番が回ってくると、

その対応は様々です。

税務のプロとして、日頃の実務や研究の成果を

淡々と短時間にまとめる者、

にわか勉強で急に残業が増える者、さて今月は…

年度:

タイトル:

-

20号

土地の評価額は、遺産分割の方法次第!

土地は、原則として宅地、田、畑、山林などの地目ごとに評価し、評価方法には、路線価方式と倍率方式があります。

市街地などにある宅地は、道路ごとに定められた1㎡あたりの標準価額をもとに、位置や形状による加算・減算の補正を行う路線価方式によって評価します。原則は、その路線価に面積を乗じて算出しますが、奥行による補正を行った上で、①間口の狭い宅地→間口狭小補正率②奥行が長すぎる宅地→奥行長大補正率③不整形な宅地→不整形地補正率(最高40%の減額)等の適用があります。今回は、遺産分割にあたって土地評価を下げる方法を考えてみました。

(1)相続人A・Bが50%ずつ共有にした場合450千円×0.98(奥行価格補正率)×600㎡=264,600千円…(イ)

普通住宅地区で奥行距離30m

∴奥行価格補正率0.98

(2)相続人A・Bが右記のように分割した場合A.450千円×1.00(奥行価格補正率)×247.5㎡=111,375千円

普通住宅地区で奥行距離15m

∴奥行価格補正率1.00

B.450千円×0.98×0.85(不整形地補正率)×0.90(間口狭小補正率)×352.5㎡=118,921千円

かげ地割合247.5㎡÷600㎡≒0.41

普通住宅地区で面積352.5㎡ →地積区分A

∴不整形地補正率0.85

間口距離3.5mで間口狭小補正率0.90

A+B=230,296千円…(ロ)

(3)評価の引下げ額及び引下げ率(イ)-(ロ)=34,304千円…(ハ) (ハ)÷(イ)≒13%

(4)相続税額(AとBの取得金額を21億円とした場合)① 2,100,000千円×0.7(最高税率)-275,200千円=1,194,800千円

② {2,100,000千円-(ハ)}×0.7-275,200千円=1,170,787千円

③ ①-②=24,013千円

このように、合計すれば同じ面積でも、(2)の例では、Bの土地が、不動産的に評価が下がるため、分割の仕方ひとつで、かなり税額が減らせることになります。ただし、「過ぎたるはなお及ばざるが如し」!1)宅地面積から判断して、著しく細長い形状になる。2)路線と接することがない。3)宅地の形状が三角形など不自然で、かつ、合理性がない、等の「不合理分割」にあたる場合には、全体を1画地の宅地として評価してから、各所有者に評価額を面積按分することになるので注意が必要です。何事も、ほどほどに!?2002年10月1日

-

19号

相続税における債務控除と保証債務

相続税は、相続で取得した財産の価額(非課税財産を除く)から、負担した葬式費用・債務を差し引いた額を基礎として課税価格を算定し、計算されます。

ここでいう「債務」とは、相続税法14条1項により「確実と認められるものに限る」と規定されています。しかしながら、「確実に認められるもの」の意義については特段の定めはなく、各条項の解釈に委ねられているのが実情です。

債務として代表的なものとしては、銀行からの借入れ・未払いの固定資産税や所得税・借家人の方から預かっている敷金などがあります。これは、債務として問題の生じる余地はなく、正に「確実に認められる」債務です。

保証債務はどうでしょうか。たとえば、被相続人が旧友の頼みで、旧友の会社が借入れする際に、その債務の連帯保証人になったり、自分の土地にする抵当権の設定を承諾したりした場合です。

裁決例・裁判例では、保証債務は、原則として「確実と認められる」債務には該当しないとされています。しかしながら、相続開始時に主たる債務者が弁済不能に陥っている場合は別です。保証人や担保提供者が弁済しなければならないことが確実であり、主たる債務者に対し求償権を行使しても到底返還を受けられない場合には、「確実と認められる」債務に該当するものと解されています。

問題は、主たる債務者が返済不能の状態であり、求償権を行使しても無駄であるということを税務署に対し、いかに証明するかです。

まず、債務者が法人の場合は、返済が滞っており、かつ著しい債務超過の状態が相当期間続いていることを証明することが最低限必要です。倒産していれば確実でしょう。個人の場合も同様で、返済が滞っており、自己破産をしていないまでも資産が他にないことを証明することが必要です。これらの証明をするには、主たる債務者の協力なくしては不可能です。求償権を行使しても本当に無駄であるかは、主たる債務者自身しか分からないからです。もし、主たる債務者が協力的であれば、すべての財産・債務を検証することが可能ですが、一般的にはそんなに甘くはありません。つまり、相続人は求償権の行使が可能であるかないか分らないケースが多いのです。

相続が開始してから保証債務をしていたことが判明した場合は、遺族の方はいつ債権者から債務の履行を迫られるかという不安を抱えながら生活することになります。暫くして実際に返済を行なわなければならないこともあります。にもかかわらず、相続税を計算するに当たって、債務控除できないなんて・・・。

被相続人の恩に報いるため一生懸命返済を続け、完済される方も多いでしょう。しかし、保証人にだけはなってはいけないとの代々の家訓がある方もおられるとか。自分がいなくなってからも家族を不安にさせる行為であることは肝に銘じておきたいものです。

2002年9月1日

-

18号

路線価と鑑定評価をうまく使い分けて申告を!

1 路線価が発表されました!

8月2日に国税庁から平成14年度の路線価が発表されました。

新聞報道等にもあるように前年に比べて、全国平均で6.5%の下落となっています。

10年連続の下落です。いったいどこまで下がり続けるのでしょうか。

都心回帰といわれるように、銀座や表参道など人気のある場所では、下落ではなく上昇しています。今後、ますます地域による二極分化が進むでしょう。

2 路線価は何のため相続税法では、財産は時価で評価すると定められています。

しかし、時価と言っても絶対的な算定基準などありません。

そこで、国税当局は時価を算出する一つの基準として財産評価基本通達を定め、その中で、土地は原則として路線価にて評価すると規定しています。

通達とは、国税庁長官から税務職員に対する指針のことをいいます。税務当局の取扱を統一するための決まりで、一般の会社で言う社内規定にあたります。そのため、納税者としては法令とは異なり、必ずしも従う必要はありません。

しかし、相続税・贈与税の実務では、土地は路線価によって評価するのが一般的となっています。

なぜかというと、路線価は上述のとおり税務職員にとっての時価であり、これに従っていれば当局と対峙することなく手続きがスムーズに流れるからです。

3 路線価ではなく鑑定評価という方法も上記の通達による評価と言っても、常に完璧な時価を示すものではあり得ません。

それぞれの土地には、その土地なりの個性もあり、この通達だけでは個別の事情はあまり考慮されないためです。

個別の事情を十分に考慮して、土地の時価を算出する方法として鑑定評価があります。路線価による評価に代えて、鑑定評価による金額を時価として申告する事も可能です。

4 鑑定評価にて申告鑑定評価を採用して相続の申告をしたケースをご紹介します。

Mさんは約2,100㎡の土地をお持ちでした。路線価での評価によると約4億円です。この土地は、線路の近くにあり土地が傾斜しているという状況でした。線路の近くにある土地は、騒音や振動の問題から住みたがる人が少ないものです。また、土地が傾斜しているため宅地にする場合、平らにするための整地・造成費用が必要です。売却する際のマイナス要因がいくつかあったのです。

しかし、財産評価基本通達では、騒音や土地が傾斜しているというマイナス要因は評価をする上であまり考慮されていません。

路線価による評価は、原則として利用単位ごとに路線価に面積をかけて算出します。しかし、このような広大な土地は単独で利用するのではなく、下記の図のように土地を分割して宅地として開発して利用することも多いでしょう。

開発する場合には、都市計画法によって道路や公園などの公共的施設を作らなくてはいけない、という制約を受けることになっています。そのため、公共的施設を作ると、利用できる面積が減ってしまい、宅地として売却できない部分は、売買金額の減額の要因となります。

上記の要因を考慮した結果、鑑定の方が評価が低くなると考え、Mさんに鑑定評価をご提案しました。

鑑定の結果は約2億6,000万円です。この方の相続税の適用税率は50%でした。

路線価評価と鑑定評価の差額は約1億4,000万円ですので、その50%である 7,000万円の相続税を軽減することができたのです。鑑定費用を差し引いてもお釣りがきます。ただし、この鑑定評価も絶対的なものではありません。鑑定士によって評価する金額が違うことも、ままあることです。

鑑定の金額で申告しさえすれば税務署はすべてを認めるわけではありません。それなりのリスクを覚悟の上、適切な鑑定を行うことが肝要です。路線価と鑑定評価を上手に使い分ければ、相続税・贈与税の大いなる工夫も可能です。

2002年8月1日

-

17号

組合せ方でまだまだ安くできます、譲渡税!

相続税の取得費加算の特例とは?

土地等を売却した場合、税金はその売却によって得られた利益に課税されます。言うまでもなく、この売却益は、売却代金から取得費や譲渡のための諸費用を控除して計算します。その中に、「相続税の取得費加算の特例」と言う取得費に相続税の一部を加算する特例があります。ただし、この特例は、その相続税の申告期限後3年以内の売却についてのみ適用されるため、売却の時期については注意が必要です。

それでは、相続税の一部の金額とはどのように計算するのでしょうか。土地等の場合について算式にすると、

相続税額×土地等の合計額/課税価格(債務控除前)=取得費加算額

となりますが、算式だけではわかりにくいので具体例でみてみましょう。土地A 40,000万円

土地B 50,000万円

現預金その他 10,000万円

債務・葬式費用 △30,000万円

課税価格(債務控除後)70,000万円 相続税額 20,000万円

(計算) 20,000万円×(40,000万円+50,000万円)/(70,000万円+30,000万円)=18,000万円

以上から、取得費加算額は18,000万円となります。

買換え特例との組み合わせ話は変わって、事業用に使用している土地等を売却して別の土地等に買換えようとしたときの特例です。これは、「特定事業用資産の買換えの特例」と呼ばれていて、取得する買換え物件の金額にもよりますが、売却代金以上の物件を購入した場合が節税効果は最大になります。簡単にいうと売却益のうち20%だけを課税。残る80%については次回その物件を売却したときに課税しようという特例です。しかし残念なことに、それでも売却益の20%の課税だけは免れません。

さて、ここからが本題です。この免れない20%の課税をなんとかできないものか、と知恵を絞ります。この特定事業用資産の買換えの特例に、上述した相続税の取得費加算の特例をプラスしてはどうでしょうか。先程の具体例を使ってみてみましょう。

相続により取得した土地A、Bのうち、土地Bを売却し、その売却代金で別の土地Cを購入します。ただし説明の便宜上、時価は相続税課税価格と同じとします。土地B(時価)50,000万円(10年超所有)

取得費 2,500万円 取得費加算額18,000万円

土地Cの購入額 50,000万円この例では、購入物件の金額が売却代金と同額であるため、特定事業用資産の買換えの特例を利用すると売却益(売却代金から取得費を控除した)の20%部分に課税されます。

(50,000万円-2,500万円)×20%=9,500万円

しかし、この免れない20%部分の課税9,500万円に、上述した取得費加算の特例が上乗せで適用できるのです。すると、取得費が取得費加算額の分だけさらに増えることになります。つまり、売却益の20%の課税部分から差し引くと取得費加算額の方が大きくなり、課税部分がなくなってしまうと言う訳です。

9,500万円-9,500万円(※)=0円

(※)18,000円>9,500万円 ∴9,500万円20%部分の課税はやむを得ない!と、諦めていた事業用資産の買換え特例も、相続財産なら100%買換えが可能なのです。

2002年7月1日

-

16号

上場株式を見極める眼力で大儲け?

1.近頃の株主総会

毎年6月下旬になると、上場企業の株主総会の記事が新聞紙上を賑わせています。通常は、「荒れた株主総会!」というような見出しで、何かの事情で話題になった企業の株主総会の様子が取り上げられていますが、今年は少し様子が違っているようです。私が今年初めて新聞で目にした記事は、「株主総会は楽しく!」という見出しのものでした。その内容は、銀行との持合株式の解消にともない、個人株主を取り込み、長期安定株主作りを目的として、株主総会において個人株主に対して様々なサービスを行うというものです。例えば、ある大手芸能プロダクションは、日曜日に株主総会を開催、総会後の懇親会には若手タレントが参加、また、株主一人につき家族三人まで同伴可能などなど・・・・。

こんな記事を読むと、資金さえあればイメージのいい上場株式に投資するのも面白いのかなと思うのは私だけでしょうか。

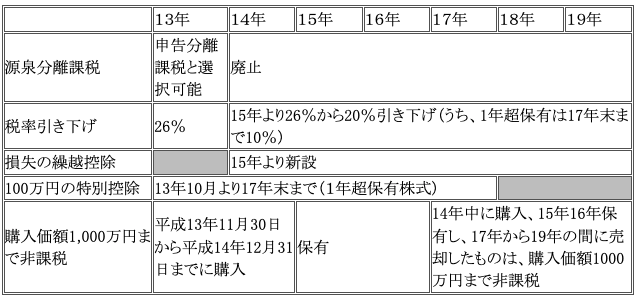

2.今がお得な上場株式税務上においても、上場株式の譲渡等について次のような様々な改正が行われています。

ここで、私が目をつけたのは、平成17年です。

もし、平成14年中に1000万円を上場株式に投資したとします。これを平成17年まで、2年を超え所有し売却します。この場合、もし株価が2000万円に上昇していても、購入価格1000万円までの利益については非課税ですから、利益1000万円については無税でのまる儲けです。また、売却損が出た場合は、翌年以後3年間はその損を繰り越し、他の上場株式の譲渡益と相殺することができます。もし、平成14年において2000万円の購入をした場合は、購入価額1000万円部分は上記のようになり、残りの購入価額1000万円部分についての譲渡益についても、100万円までの特別控除、税率10%の有利な規定の適用が可能です。余裕資金があり、株価が上昇する見込みがある会社を見極める眼力があれば、今年中に投資すると平成17年には非課税規定で大儲けできる可能性があります。安全性を考えて眠ったままの預金をそのままにしておくか、または、ペイオフ対策として上場株式に勝負をかけてみるか、その判断は、なかなか難しいものですが・・・・。

2002年6月1日

-

15号

所得税高額納税者公示 《長者番付》は回避できる!?

今年も毎年恒例の「長者番付」が、5月16日に発表されました。新聞やテレビで報道されたのは、全国上位100位まで。100位の方の税額は2億6千530万円。こんな税額は一生納付することはないから大丈夫、と思う方が大半でしょう。

しかし、発表されたのは上位100名だけではありません。所得税額1000万円を超える高額納税者は、5月16日から31日までの期間、税務署に氏名・住所・所得税額が掲示されます。これを<高額納税者の公示制度>といいます。この制度により、今年は全国で7万9838人が公示されました。 本来ならば高額な納税をすることは、名誉の証(?)。しかし、DMや勧誘の電話、寄附のお願いで追い回され、プライバシーの侵害、無用心極まりない制度と嫌がる方も多いようです。借金の保証人になっているなど、どうしても収入を公にしたくない事情がある人もいるはずです。公示を逃れる方法はないのでしょうか?

公示を回避する方法所得税の高額納税者の公示は、3月31日までに提出された申告書が対象です。言い換えれば、3月31日までは1000万円を超える税額の申告書を提出しなければ、公示は逃れられるのです。

対策1.4月1日以降に申告する

一番オーソドックスな考え方です。しかし、期限までに申告しなかったと言う理由で無申告加算税が本税の15%相当額(調査前なら5%)。納期限までに納税が無く、遅延利息的な性格の延滞税が、納付日までの計算で本税の14.6%(2ヶ月以内の期間なら2002年度は年4.1%)かかり、お勧めはできません。

対策2.修正申告を活用する

例えば、期限内に税額が1000万を超えないようなインチキな申告をし、4月1日以降に真実の修正申告書を提出する、という方法があります。ここで心配なのは、過少申告加算税(差額の10%または15%)・延滞税といったペナルティですが、税務署に指摘を受ける前なら過少申告加算税はかかりません。

また、納税だけは実際の納税額を3月15日までに納付する、と言う方法もあります。つまり、申告書に記載された納税額と異なる真実の税額を納付しておくのです。これなら、期限内に完納しているので延滞税はかかりません。税務署も申告書と納税額の付け合せを3月15日に全部完了するわけではありません。あっと言う間に4月1日です。4月1日を待って真実の申告を修正申告の形で提出すれば、何の問題もないのです。

対策3.取り敢えず買換え申請

今なら来年末までの期間限定で活用できる方策です。事業用資産の買換えを応用するのです。

原則として、土地、建物等固定資産を売却した場合には、売却益に対して税金がかかります。ただし、かわりの資産を購入する場合には、売却益の60~100%に対する課税を先送りにできる制度があります。この制度はたくさん種類がありますが、売る物件・買う物件・またその組み合わせ・・・要件が複雑です。

なかでも最も使い勝手のいいものが21号買換えといい、国内にある所有期間10年を超える事業用の土地等、建物又は構築物を売却し、国内にある事業用の土地等、建物、構築物、機械装置を購入すれば、最高で売却益の80%の税金を先送りにできます。売った年に買うのが原則ですが、申請書さえ提出すれば翌年まで購入をする期限が延長(事情が事情なら最長3年間延長可)されます。ただ、その場合には、「いつ頃・いくらぐらいで・何を購入する予定」かを、申請書に記載して申告期限内に税務署に提出しなければなりません。しかし予定はあくまでも予定。当然、購入できないこともあります。購入できなかった場合には、「やっぱり買えませんでした」として修正申告をします。この修正申告、修正の期限さえ守れば延滞税はかかりません。買う予定がなくても買う予定あり、と申請することで、ペナルティなしで納期限は1年延長。売却に係る税額80%カットで公示を逃れることができるかもしれません。逃れられなかったとしても公示される税額を少なくすることができます。ただこの制度、平成15年末で終了です。公示回避の視点からも、本当に名残惜しい制度です。もはや、この公示制度の存在価値はなく、一日も早く廃止とすべきだと思っているのは筆者だけでしょうか・・・

2002年5月1日

-

14号

分割次第で意外な税金!

相続税はプラスの財産(現預金・土地など)からマイナスの財産(借入金など)を控除して残った財産に対して課税されます。一般的にマイナスの財産の方が多ければ相続税はかからないと認識されています。

確かにこの考え方は間違いとはいえませんが遺産分割の仕方によっては、マイナスの財産の方がプラスの財産より多いのに相続税が課税されてしまう事もあるので注意が必要です。

以下のようなケースがありました。

1 借金の方が多かった被相続人AさんとBさんの父親がなくなられた場合です。母親は既に亡くなっています。

父親の所有の資産は預貯金2億円と貸ビル(相続税評価額8億円、時価10億円)でした。

負債は借入金が12億円です。

2 遺産分割の仕方によっては税金が遺産分割協議に際し、Aさん、Bさんが話し合った結果、2つの案がでました。

税理士に相談したところ、その結果に2人は驚愕したのです。

①財産・債務とも均等に相続する案

相続税の課税価格の合計額の計算

Aさん Bさん

財産 5億 財産 5億

債務 6億 債務 6億

課税価格 △1億円→0 課税価格 △1億円→0

課税価格の合計額が0であるため、相続税はかかりません。② Aさんが貸ビルと借入金をBさんが預貯金を相続する案

相続税の課税価格の合計額の計算

Aさん Bさん

財産 8億 財産 2億

債務 12億 債務 0億

課税価格 △4億円→0 課税価格 2億円合計 0+2億円=2億円

注意すべきは、このケースではAさんのマイナス分とBさんのプラス分を相殺して、△4億

円 +2億円=△2億円→0とはならないことです。

つまり、『△4億円→0』が相続税の計算方法のミソなのです。

結果として課税価格の合計額が2億円となり、

何と、Bさんに約2,800万円の税金がかかってしまうのです。

3 債務は分割をしないで申告という方法も・・・あまり大きな声ではいえませんが実務的には、とっておきの手があります。

それは、債務を分割しないのです。

債務が分割されていない場合、相続税の計算上は法定相続分に従いAさん・Bさんそれぞ

れが債務を2分の1づつ 相続したものとします。

相続税の課税価格の合計額の計算

Aさん Bさん

財産 8億 財産 2億

債務 6億 債務 6億

課税価格 2億円 課税価格 △4億円合計 2億円+△4億円=△2億円となります。

上記2②のケースとは違い、債務が未分割の場合は、相続税法の規定(基本通達13-3)

によりAさんのプラスとBさんのマイナスを相殺できるのです。

その結果、相続税はかかりません。申告期限が過ぎても債務の分割が行われない場合どうなるのでしょう?

税務署は早く債務を分割するようになどと、債務の分割について介入してくることはありません。

納税者の自主性にまかせているのです。

特にこのケースのように、債務の方がプラスの財産より大きな場合、税務署は当初から相続税の課税対象としては見込んでいない事も多いのです。相続があった場合、プラスの財産の分け方ばかりに意識がいきがちですが、債務の分け方にも注意が必要です。

遺産分割の方法によっては、思わぬ税金が・・・・・2002年4月1日

-

13号

「ついに解禁となったペイオフ!」

4月1日、ついにペイオフが解禁しました。

いつもはお客様と確定申告時期にお会いすると話の中心はやはり「税金をいくら払わなくてはならないか」でしょうか。

しかし、今年はちょっと様子が違いました。「大手銀行なら大丈夫なのかしら?」「金が人気のようだけど・・・」「みなさんどうしてるの?」こんなペイオフの話題が多いこと多いこと。今回は決済性預金(普通預金や当座預金など)もペイオフの対象となった場合を税務面から考えてみました。

生活関連預金たとえば、確定申告により4,500万円の納税を口座振替で行うため、口座に5,000万円の預金をしていた場合を考えてみましょう。その金融機関が突然破綻した場合、口座は凍結されるため納税できません。納税資金は戻らず、翌年の確定申告でも税金が軽減されることはないのです。税務署からの延滞税の請求はさすがにないかもしれませんが・・・。

現在の税法では、金融機関が破綻して個人の預金が戻ってこなくても税務上何も救済されません。

所得税法では、雑損控除というものがあります。簡単にいうと納税者などが有する資産(棚卸資産や生活に通常必要でない資産などは除きます)について、災害・盗難・横領による損失が生じた場合には、一定の金額を所得から控除できるというものです。

しかしながら金融機関の破綻は、災害・盗難・横領には該当しませんので、雑損控除はできないのです。 個人からしてみれば、自分の預金が切り捨てられるわけですから、税金面で少しでも配慮してもらいたいと思う人も多いでしょう。せめて、雑損控除の対象にはしてもらいたいものです。

事業性の預金現在の税法では破綻前の金融機関に預けてある法人や個人事業の預金の一括評価金銭債権に係る貸倒引当金の設定は認められていません。つまり、金融機関が破綻するかもしれないというリスクを、取引先への売掛金等と同様な債権とは見てくれないのです。

もちろん、金融機関等が破綻(更生手続き開始の申し立て)した場合は、ペイオフとなった金額の50%、更生の認可等の決定があった場合は一定額を貸倒引当金に繰り入れることができます。

ところで、金融機関が破綻した場合、個人事業に使われている口座は損失として、経費となります。しかし、その個人の非事業用の口座の残高は当然、対象から除かれます。税務署は事業用と非事業用の口座をどのように区別するのでしょうか。正規の簿記の原則に従った帳簿書類を作成し、所得税の青色決算書の預金の残高に金融資産全額を記載すれば、もしかしたら・・・これまで論じられていませんでしたが、金融機関に預金することへのリスクをどう考えるか、相当数の金融機関の破綻があった場合、大きな問題となっていくことでしょう。

決済性預金の全額保護は平成15年3月末までです。それまでに我々預金者は格付け・自己資本比率などを自ら検討し、安全な金融機関を選ばなくてはなりません。さらに、ペイオフ対策とした金融商品も今後多く開発されてくると思われますので、分散投資を真剣に検討する時期にきています。2002年3月1日

-

12号

税務職員の誤指導とその対応策について

昨年の6月22日に新規の法令解釈通達が発遣され、税務職員の誤指導により修正申告をした場合や更正処分を受けた場合の延滞税免除の取扱いが明らかになりました。しかし、本税についての納税義務はなくなりません。なにか対策はないものでしょうか?

1.国税庁の職員が書いた書籍についてちょっと大きな書店の税金関係のコーナーを見てみると、財団法人大蔵財務協会が発行した書籍が多数並んでいます。現役の税務職員が執筆をしていることから(例えば東京国税局法人税課長○○○○編)、実務家のあいだでは税務当局の見解と同一視されていました。しかし、これらの書籍は税務職員の個人的見解となっています。役職名が表示されていたため紛らわしいことから、最近は役職名を表示せず、直接個人名○○○○とだけ表示されているようです。くれぐれもこれらの書籍については、過信は禁物です。

2.国税庁が事前照会の回答文書をホームページで公開税務職員が書いた書籍が税務当局の公的見解に当たらないとしたら、税務の取扱いについて大きな問題がある場合、どのように対応したらよいのでしょうか。その一つの方法が、国税庁に対する事前照会です。昨年の4月に情報公開法が施行されました。その影響もあるのでしょう。国税庁が事前照会等に対し多数の納税者からの照会があると予想されるものについては、文書回答の内容を国税庁のホームページで公表することになりました。

現在ホームページ上で、土地信託に関する三井不動産㈱の回答例が公開されています。

3.事前照会に対する文書回答について税務職員に口頭での相談は、後に言った言わないの問題が生じる可能性があります。そこで、税務上の取扱いに関する事前照会に対して文書による回答を請求することができます。(手続きについては、税務署にパンフレットがございますので、そちらをご覧ください。また、国税庁のホームページにも掲載されています。)

最後に一言!税務の取扱いについては、信頼のできる税理士に相談するのが一番ですが、税務署に電話したり直接行ったりして相談することもあるかもしれません。文書による回答が一番安心できますが、手間や時間がかかるため相談は口頭になることも多いでしょう。せめて、その際は税務署に相談した日時、担当者名、相談内容についてできるだけ詳細に記録することをお勧めします。ところで、最近の税務調査は昔と比べて甘くなっているという話を聞いたことがあります。その原因の一つに、税制が年々複雑になっているため、その取扱いについての相談も年々増加し、税務職員がその対応に追われることから調査(準備)が手薄になるというものでした。税務の取扱いについての相談は、年々手厚くなってほしいものですが、いかがなものでしょうか……。

2002年1月1日

-

11号

2001年 年末調整チェック

今年もまた年末調整の時期を迎えました。

給与所得の方にしか関係しないことですが、大企業では、毎年、年調事務に多額の予算を投入し、スピーディーな事務処理のために独自の書式を作成して人事部へON LINE申告、という対策をとったりと四苦八苦です。

とはいっても印鑑を押して書類保存、という作業を省くことはままなりません。

本年度も所得税の定率減税が実施されます。年末のささやかな楽しみのために、改正点と提出書類作成上の注意点をお知らせいたします。

改 正 点●第三分野の保険契約が 契約内容に応じて区分

入院により医療費が支払われる保険等については、損害保険会社と締結したものでも、生命保険料控除の対象となります。

7月1日以降保険期間開始のものについて適用されます。どちらに該当するのか、保険会社から送付される控除証明書の記載事項に注意して申告しましょう。

●小規模企業共済等掛金控除の対象に、個人型年金加入者掛金が追加

国民年金基金連合会の個人型年金掛金が小規模企業共済等掛金の範囲に追加されました。対象者は、厚生年金・適格退職年金等および確定拠出年金の対象になっていない企業の従業員の方で、10月1日以降適用されます。

申告書チェック年末調整の申告書類で毎年、間違えの多い点は次のとおりです。

● 扶養親族であるお子さんの社会保険料を負担されている場合は、本年中の支払金額を 申請して社会保険料控除を受けましょう。 共稼ぎのご夫婦が、大学生のお子さんの国民年金保険料を負担された場合は、どちらか所得の多いほうから控除しましょう。

● 社会保険料控除は本年中の実際の支払金額を申請しましょう。追納分も控除できます。

● 社会保険料を前納したら、すべて支払い年分に控除を受けます。

ちなみに国民年金保険料を毎月納付していたら、控除額は159,600円,1年分 前納していたら155,750円です。

● 支払金額が9,000円以下の場合、控除証明書がいらないのは一般の生命保険料の場合です。年金保険料や損害保険料の場合は、金額の多寡に係らず、添付が必要です。コピ ーではなく、原本を。

● 海外旅行に行く際、傷害保険に加入された方は、損害保険料控除を申請しましょう。コーヒー一杯分ぐらいは税金が戻ってくるかもしれません。

● ○○年金保険という名前の一般生命保険も多いものです。名称に惑わされることなく、区分して申告しましょう。

● すべて必要な情報は、控除証明書に記載されています。今年は一読しましょう。

● 控除証明書を紛失した場合は早めに再発行の依頼を。この時期、再発行ヘルプデスクを設置して対応する保険会社もあります。

やっぱり今年も最後はあの人か、と総務・人事関係者を悩ませ、ブラックリストに載らないように、関係書類のご提出はどうぞお早めに。2001年11月1日

-

10号

通 達(通達の変更内容の予測性を含めて)を読む!

平成13年8月10日付で、税務当局(国税庁課税部長)から、生命保険協会による『がん保険(終身保障タイプ)及び医療保険(終身保障タイプ)に関する税務上の取扱いについて』の意見照会に対し、回答がありました(個別通達)。

※ 通達の種類は多くありますが、通常、私共に関係するものは、各税法の『基本通達』です。

税務当局より、常々、疑問が投げ掛けられていた商品であり、その商品内容の性質及び経緯等は以下のとおりです。

〔保険商品内容等〕商品はがん保険(終身保障タイプ)であり、その税務処理については、昭和50年10月6日付けの個別通達で、『支払保険料の損金経理可能額について、法人がその保険料をその払込みの都度、損金経理した場合には、その計算を認める』とされました。

このことより、一部の保険会社が、支払総保険料額を3年ないし5年以内に支払うという商品を発売しました。

その効果としては、保険期間と保険料の支払期間が過度に相違し、前払的部分が生じます。しかし、上記の通達により、損金経理が認められることから、①損金算入額が多くなり、②途中解約に伴う解約返戻金が多額となります。

その結果、この商品を利益調整の手段の一つとして、利用する法人が多く存在することとなりました。今回の変更通達により、個別通達の裏読み的な解釈の発想による節税(税金の繰延)がん保険商品を含め、一定計算式により算出された額が資産計上(逆に言えば、全額損金算入とはならない部分がある)とされる、こととなりました。

この通達の解釈、執行趣旨は、もっともであると思いますが、何と、その取扱適用日を平成13年9月1日以降にその保険に係る保険料の支払期日が到来するものから取り扱うことが明言されています。

単純に言えば、税務上、今まで損金経理していた額は否認の対象としないとされたのです。この商品について、変更前の個別通達から判断しても、その支払全額を損金経理すること自体が、税務当局に否認されるであろうことから、契約には警鐘を鳴らす税理士が多数いたと思います。

その結果が、過去に遡らない寛大な処置の通達の変更となりました。これでは、平成10年度の改正により、法人税率等の引下げとなる事業年度以前に契約(駆け込みの契約)をした法人は、はるかに効果的な税の繰延(又は永久的節税)ができたこととなります。まさに、やったもの勝ちの感が拭えません。

逆に言えば、契約を勧めなかった又は通達の変更内容を読めなかった税理士が悪いのか、これでは正義派の税理士には立つ瀬がありません。

一部の保険会社の圧力でもあったのか、と疑いなりたくもなります。『適正』、『公平な』課税の執行を常々口にし、少額な期間損益のズレにも、修正申告を押しつけてきた税務執行庁はどこへ行ってしまったのでしょうか?

税務行政が若干変わり始めました。

1 情報公開

従前は、業界団体からの意見照会に対しては回答を行なっていましたが、これら回答は、一般には公開されず、税務当局内部のみにおいて、個別通達(関係者以外には公表されない)として取り扱われていました。

しかし、これからは、下記の『事前照会手続き』を含め、原則として、照会内容とその回答が国税庁のホームページに掲載、公表されるようになりました。2 事前照会手続き

今回、紹介した通達は、業界団体からの意見照会に対してですが、業界団体以外の者からでも、一定の要件(範囲)に該当しますと、意見照会に対する回答を文書で得ることもできるようになりました。2001年10月1日

-

9号

日本版リートで時代をリード!?

~不動産投資信託~1.不動産投資信託って何?

東京証券取引所で、新しく不動産投信市場が創設され、9月10日から取引がスタートしました。この不動産投資信託は一般的に"リート"(REIT=Real Estate Investment Trust)と呼ばれています。投資者から集めた資金75%以上を賃貸ビル等の不動産で運用し、その賃貸料等から生まれた運用益を分配金として投資者に支払われる金融商品です。 具体的な形態は以下のとおりです。

投資法人は不動産を保有するのみで、それ以外の業務は認められていないため、実際の運用等は投資信託委託会社が行います。

投資を検討する際、当然気になるのが配当です。不動産投信では、収益から必要経費等を除いた配当可能利益の90%超が配当されます。普通の株式の配当と比較して、なぜこんなに高配当率になるのでしょう。普通の会社では、法人税等が課税された後の利益の一部を株主に配当します。それに対し、不動産投信は、配当可能利益の90%超を投資者に配当することにより、法人税が免除される仕組みなのです。そのため、法人税課税を免れるためには、90%超配当しなければならないのです。

2.個人投資家の税務上の取り扱いは?出資の配当は、株式の配当と同様に、配当所得となります。従って、配当金が支払われる際、20%源泉徴収されているのも、10万円以下の少額配当の場合には申告不要制度が利用できるのも同じです。また、売却したときも同様で、売却代金の1.05%の課税で済ませる源泉分離課税も選択できます(平成15年3月末まで)。 ただし、配当控除、平成13年10月から施行される「申告分離課税の適用における長期所有上場株式等の譲渡所得に対する100万円特別控除制度」の適用はありません。

今回はREITの仕組みと税務上の取り扱いについてご紹介しました。現物の不動産そのものよりも購入しやすく売りやすい。また、国債よりもリスクは高いものの利回りが高くインフレに強いREIT。日本版REITで、株式市場・不動産市場が活性化することを期待します。

2001年9月1日