284号

役員報酬を検討する上でのポイント~様々な観点から見た支給額の考え方~

同族法人を経営されている方であれば、役員報酬をどの程度支給したら良いのか悩まれる方が多いと思います。役員報酬の支給は法人税の節税になる反面、個人の所得税等の負担が増えることに加え、相続税に影響することが考えられます。そこで、今回はそれぞれの税の観点から見た役員報酬の支給について触れていきます。

1.法人税の取り扱い

(1)法人税の節税

法人税の計算上、役員報酬を支給すれば不相当に高額な金額でなければ全額経費となり、利益を圧縮することができます。法人税等の実効税率は、利益が400万円以下の場合は約21.37%、利益が400万円超800万円以下の場合は約23.17%、利益が800万円超の場合は約33.58%となります。従って、支給金額に対して各税率区分に応じた法人税等が節税できます。

(2)役員報酬の決定

役員報酬を経費とするには、原則として、事業年度開始3ヶ月以内に開かれる定時株主総会のタイミングしか毎月の支給額を変更することができません。つまり、事業年度末の状況をみてから役員報酬を増やして法人の利益調整をすることはできないということです。従って、年度初めの段階であらかじめ年間の損益予測をした上で役員報酬を決めることが必要です。

例外として、新たに役員に就任した場合のほか、職制上の地位の変更(平取締役から代表取締役に変更、非常勤役員から常勤役員に変更等)があった場合には、定時株主総会以外のタイミングでも役員報酬を変更することが可能です。

(3)その他の役員報酬の支給方法

毎月支給する役員報酬以外にも事業年度開始3ヶ月以内に開かれる定時株主総会から1ヶ月以内に、支給する役員の氏名、支給額、支給日を記載した届出書(事前確定届出書)を税務署へ提出して、その通りに支給すれば役員報酬として経費にできます。この役員報酬は、届出書に記載した通りに支給しなければならないため、届出書と異なる金額を支給した場合や異なる日に支給した場合は経費にできません。

この届出書は、業績が良くなる見込みがあれば、業績が良かった時だけ支給するボーナスの金額を記載して提出しておくことで上手に活用することができます。

2.個人の所得税と住民税の負担

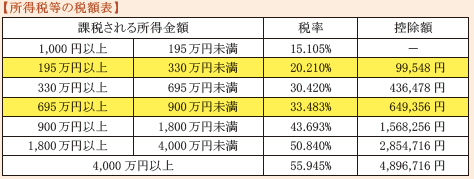

役員報酬の支給を受けた個人は、支給を受けた金額から給与所得控除額を控除した後の金額が給与所得となり、他の所得と合算して所得税と住民税が課税されます。なお、所得税は、最大45.945%までの累進税率ですから、所得金額が高い方ほど高い税負担が生じます。

役員報酬の支給が本当の節税というためには、個人に適用される所得税等の最高税率を法人税等の実効税率よりも低い割合となるようにすることが必要です。

法人の利益が年間800万円以下の場合には、所得が330万円未満、法人の利益が年間800万円超の場合には、所得が900万円未満の範囲になるようにすれば、法人税等の税率よりも低い税負担で役員報酬を支給することが可能です。

なお、所得税等の税率は、下表の通りです。

3.相続税への影響

このように法人税等と個人の所得税等を比較考慮して定めた役員報酬を支給しても、税金の支払いや生活費等として消費する金額を越えて役員報酬を支給すると、支給を受けた個人の財産は増加していきます。

相続税の観点からみれば、課税財産が毎年増えていくことになりますから、財産を引き継いでもらう次世代の方が支給を受ける場合は別として、相続税の納税を含めた役員報酬の検討が必要になります。

なお、相続税は、最大55%までの累進税率ですので、所有財産の金額によっては将来の相続時に法人税と所得税で節税できた以上に多くの税負担が生ずることになりかねません。

4.最後に

役員報酬を支給する場合には、法人税等の節税だけでなく、個人の所得税等の負担や相続税への影響を考慮した上で、役員報酬支給の有無並びに支給額の検討をすることをお勧め致します。

2024年12月16日